美联储反通胀依然任重道远,关注影响金融资产价格走向的逆风

要点

反通胀知易行难。前纽联储主席杜德利曾戏言,鲍威尔或许是口头上的沃尔克,行动上的伯恩斯,后者在控通胀与稳增长之间反复摇摆。

最近风险资产价格再度反弹

10月中旬秋季年会期间,国际货币基金组织指出,在经济和政策不确定性加剧的情况下,由于近期投资者避险情绪升温,全球市场正表现出紧张态势,金融资产价格已经下跌。11月初,美联储警告称,随着美联储持续激进加息,最终可能导致市场波动加剧、流动性紧张以及包括在超低利率时代大涨的房地产在内的资产价格进一步下跌。

在这样的气氛下,市场本应风声鹤唳,然而事实却出人意料。到12月2日,全球风险资产风向标——标普500指数连续3个交易日站稳在4000点以上,较10月12日前低最多反弹了14.1%;洲际交易所(ICE)美元指数由前高114以上跌至105以下,美指年内涨幅由最多21.5%收敛至8.8%(见图1)。这反映市场风险偏好明显改善。据分析,其主要原因是,11月2日议息会议美联储连续四度加息75个基点后,11月10日公布的美国10月份通胀数据超预期回落,市场普遍憧憬美联储12月份放缓加息步伐,明年年底有可能降息。

无独有偶,类似戏码数月前也上演过。今年7月底连续二度加息75个基点后,7月份美国通胀数据从6月份高点下滑。当时,市场也认为,美联储下次会议可能减缓加息,由此引发了美股一波反弹行情。到8月16日,标普500指数较6月16日前低反弹了17.4%,其中7月份单月就涨了9.1%(见图1)。

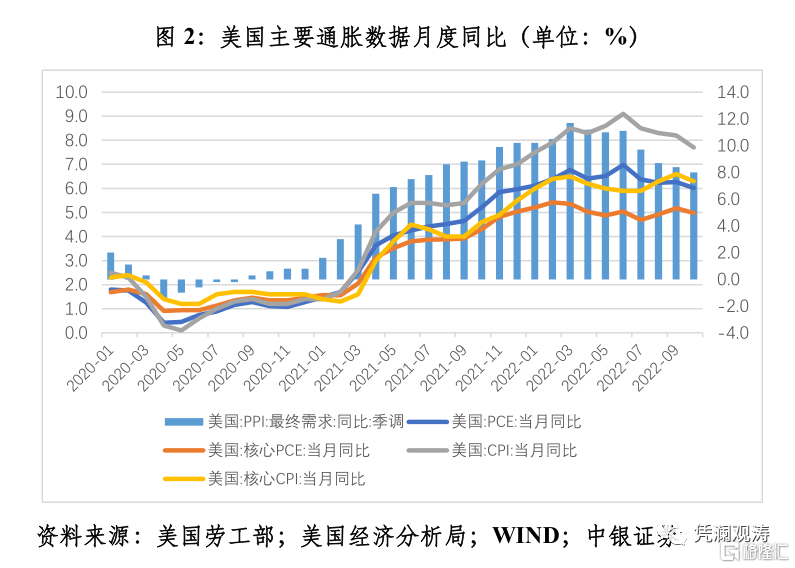

只是天不遂人愿。8、9月份美国通胀继续走低,CPI同比却仍在8%以上高位运行(见图2)。8月27日,美联储主席鲍威尔在杰克逊霍尔年会上专门做了一个八分钟的鹰派演讲,誓言会效仿沃尔克将反通胀进行到底,即便以牺牲短期经济增长为代价也在所不惜。9月份美联储议息会议纪要显示,许多与会者强调,在抑制通胀方面,采取太少行动可能比采取太多行动付出更高代价,历史经验表明,过早结束旨在抑制通胀的紧缩货币政策是危险的。这引发了市场对于美联储紧缩立场的重新定价。到10月12日,标普500指数较8月16日高点最多回落了16.9%;9月底,美元指数刷新二十年高点(见图1)。

当前似乎在重演7月份的故事,市场又开始自说自话。11月2日议息会议当日的新闻发布会上,鲍威尔表示已经解决了加息有多快的问题,暗示最快可能于下次议息会上只加息50个基点,但还要解决加息有多高和持续时间有多长的问题。他指出,最近的通胀和就业数据均指向终点利率可能高于9月份点阵图的终端水平,同时重申货币紧缩做多的风险远小于做小的风险,现在谈停止加息为时尚早。当日,美股先涨后跌。

11月23日美联储发布11月份议息会议纪要和11月30日鲍威尔参加布鲁金斯学会研讨会,只是复述了前述意见,却被市场读出了鸽派的味道。标普500指数一举重回4000点以上,年内跌幅由最多24.9%收敛至14.6%,其中11月份单月反弹了5.4%;美元指数由110以上快速回落至105以下,11月份单月就跌了5.0%,为2010年11月份以来单月最大跌幅(见图1)。

美联储反通胀依然任重道远

从去年11月份开始缩减购债,到今年3月和6月份先后启动加息和缩表,美联储紧缩可谓紧锣密鼓。到今年10月份,美国个人消费支出(PCE)、核心PCE、消费物价指数(CPI)、核心CPI和生产价格指数(PPI)等主要通胀指标,同比增速环比虽然同步回落,却仍处于历史高位(见图2)。

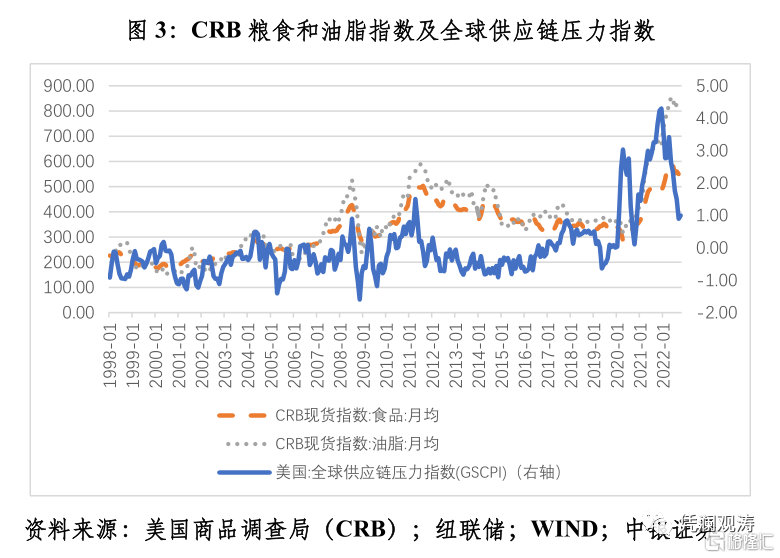

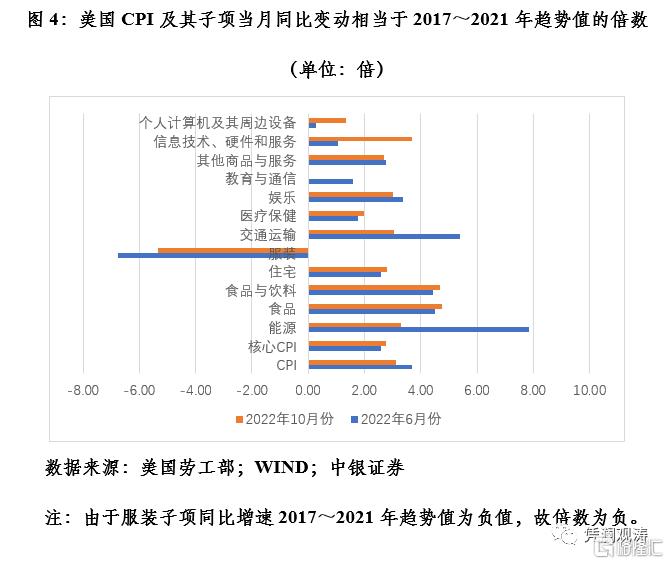

今年10月份,美国商品调查局(CRB)油脂指数均值较5月份的高点回落5.5%;前10个月,纽联储全球供应链压力指数(GSCPI)回落77%。这些都有助于缓解美国通胀压力。但是,地缘政治冲突、OPEC减产、能源转型、美国原油收储等对国际能源价格走势的影响依然不确定。新冠疫情冲击、全球产业链重塑等,持续影响全球供应链修复。到10月份,GSCPI为1.0,仍相当于2016年1月~2020年12月均值的2.62倍。世界粮食安全风险急剧增加,粮食价格居高不下。到10月份,CRB食品指数均值同比增长17.6%,增速连续3个月环比回升(见图3)。当月,美国CPI食品子项同比增速高达10.9%,增速相当于过去五年趋势值的4.74倍,高于6月份美国通胀高点时的4.52倍(见图4)。

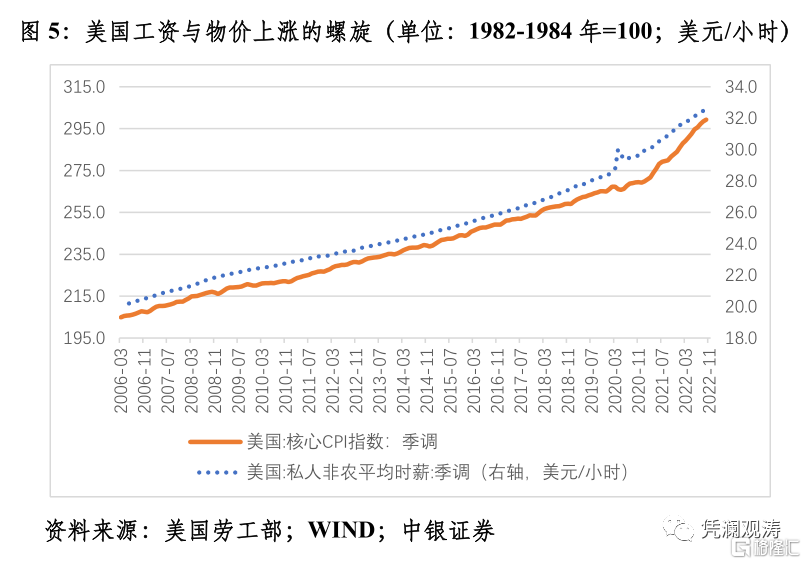

更为棘手的是,由于人口老龄化、疫情疤痕效应、移民疲软等原因,美国劳动力供给短缺,“工资-物价”上涨的螺旋正在不断蓄力。10月份,美国岗位空缺率为6.3%,环比回落0.2个百分点,却仍相当于疫情前五年趋势值的1.52倍;亚特兰大联储薪资增长指数3个月移动平均增长6.4%,环比上升0.1个百分点,12个月移动平均增长6.0%,还在刷新历史新高。

当月,美国核心CPI季调指数较2019年底上升13.0%,低于同期非农时薪上涨14.8%,显示疫情前期增加的实际购买力过高,核心CPI可能还未涨够。同期,美国12个CPI子项中,9个子项同比增速是过去五年趋势值绝对值的2倍以上,比6月份美国CPI通胀最高时还多一个子项,其中“医疗保健”、“信息技术、硬件和服务”、“个人计算机及其周边设备”三个子项的通胀趋势均超过了6月份(见图4)。可见,美国的通胀有从商品向服务领域扩散之势。

11月份,美国劳动力短缺问题未见缓解。当月,劳动力参与率为62.1%,环比回落0.1个百分点;非农业部门新增就业26.3万人,环比回升;员工平均时薪同比增长5.1%,环比增长0.6%,较2019年底上升了15.7%(见图5)。日前,鲍威尔在布鲁金斯学会演讲时表示,劳动力市场供需平衡是通胀缓和的重要条件。他明确指出,美国不含住宅的其他核心服务通胀的不确定性最大,与薪资增速息息相关,当前薪资增速远高于2%的通胀目标。

现在仅因为个别月份美国通胀出现边际上的好转,市场就开始押注美联储政策转向,显然过于乐观。9月份美联储议息会议纪要披露,由于生产率持续令人失望的增长以及迄今为止劳动力参与率的缓慢增长,美联储工作人员大幅下调了近期美国潜在产出的预估值,这是美国出现低增长、低失业、高通胀的经济现象,通胀韧性较强的根源所在。11月份议息会议纪要显示,美联储更新了预测,预计经济产出将在 2024 年降至潜在产出以下,并在2025年继续低于潜在水平。这意味着,未来美联储对经济下行的容忍度提高。在此情形下,美联储限制性政策持续时间或将超乎预期。

反通胀知易行难。前纽联储主席杜德利曾戏言,鲍威尔或许是口头上的沃尔克,行动上的伯恩斯,后者在控通胀与稳增长之间反复摇摆。其实,当年沃尔克也曾在1980年年中因美国经济衰退而降息,后又加息到两位数,直到1982年底才将通胀压至5%以下。为此付出了1980和1982年两次经济衰退的代价,并葬送了卡特总统的连任梦(见图6)。为避免重蹈上世纪七八十年代经济滞胀之覆辙,鲍威尔需要比沃尔克更加坚定不移。否则,就会如他在11月份议息会议之后的新闻发布会上所言,货币紧缩不够或者放松得太早,通胀变得根深蒂固,未来需要再度紧缩,就要付出更高的代价。后者对于金融市场可能也未必是好消息。

关注影响金融资产价格走向的逆风

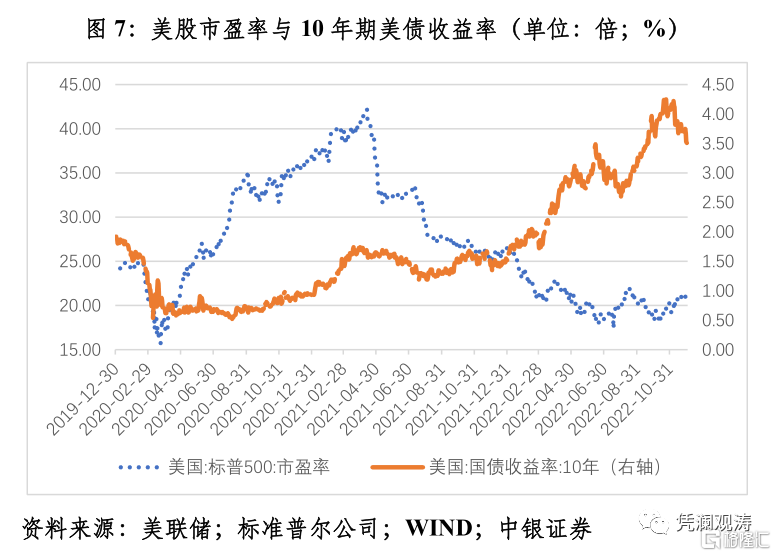

今年前11个月美股震荡主要反映了美债收益率飙升,无风险资产价格下跌的杀估值效应。6月份,美股大幅调整,月底标普500指数市盈率一度跌至18.5倍,对应10年期美债收益率为2.98%。11月底,10年期美债收益率为3.68%,而标普500指数市盈率却重回21.5倍(见图7)。通常,14至16倍估值为历次美国经济衰退的交易区间。由此可见,美国股市对于中长期的紧缩定价可能并不充分,仅仅看到了美联储加息放缓。

尤其是美联储进一步紧缩,将导致美国经济增速放缓甚至衰退。假设2023年标普500的每股收益零增长(历次衰退都是显著负增长),再分别以18 、16倍和14倍市盈率计算,对应标普500指数为3890、3456和3024。这意味着,标普500指数较目前水平还有10%~30%的调整空间。

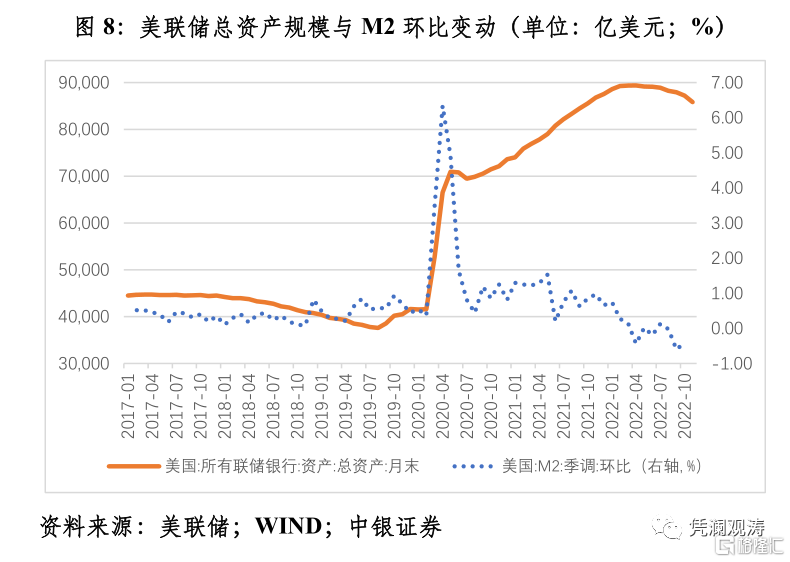

鉴于美股上涨与市场流动性关联度较高,美联储缩表的影响也不容低估。新冠疫情冲击前期,美联储通过实施“零利率+无限量宽”政策,资产负债表从4万亿最多膨胀至9万亿美元。今年6月起,美联储启动缩表。到11月30日,美联储资产总规模减少3305亿美元,完成了缩表进度的77%。其中,第一阶段6~8月份,缩表仅完成了进度的62%;第二阶段9~11月份,则完成了进度的85%,其中11月份完成了进度的97%。随着美联储缩表进程加快,到10月份,M2环比增速已连续3个月负增长(见图8)。

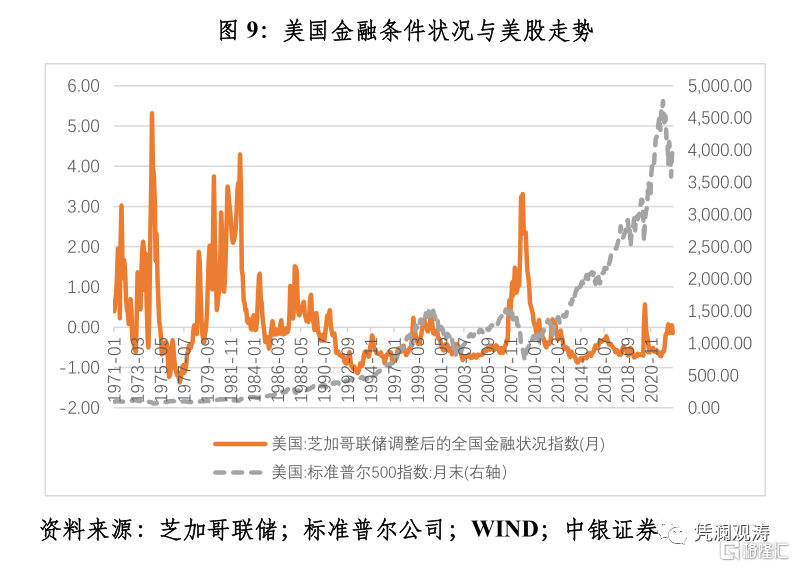

根据芝加哥联储编制的调整后的全国金融条件指数,11月份为-0.15,较上年底回落了75%(见图9)。未来,全国金融条件指数有望进入正值区间,这将进一步压制风险资产价格表现。正如美联储在上月初的半年度《金融稳定报告》中预警,若利率升至高于预期水平,可能会出现金融困境,从而损害经济。同时强调,全球经济疲软、“高得无法接受”的通胀和地缘政治动荡等风险,将放大某些资产类别的波动性。

更多股票资讯,关注财经365!