相比于2022年财政支出更多依靠历史结余,2023年财政支出力度将进一步上升,但支出增量主要来源于债务融资。

核心观点

从大方向上来看,2023年基本面压力较2022年边际上升,对应着财政支出仍需较2022年有所加码。其中:

一般预算方面,央行表内未上缴利润规模已经回到历史低值,基本无法再支持一轮新的“留抵退税”行动。同时2022年一般预算内资金,转结余到下年的金额也将远低于2021年。在此情况下,为应对2023年民生、防疫开支压力,政府上调一般预算内赤字必要性增强。若赤字率设定为3.4%(高于2021年、低于2020年),对应政府新增债务4.3万亿元。

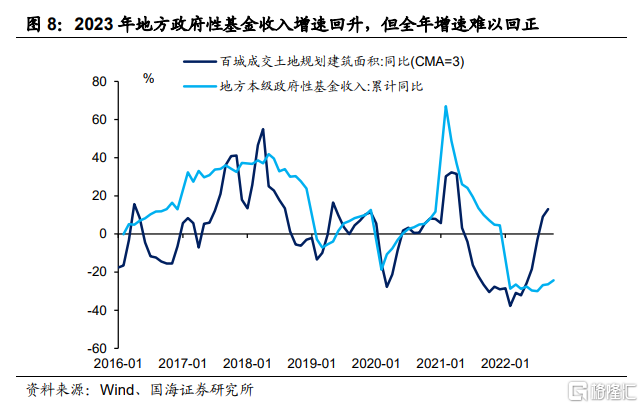

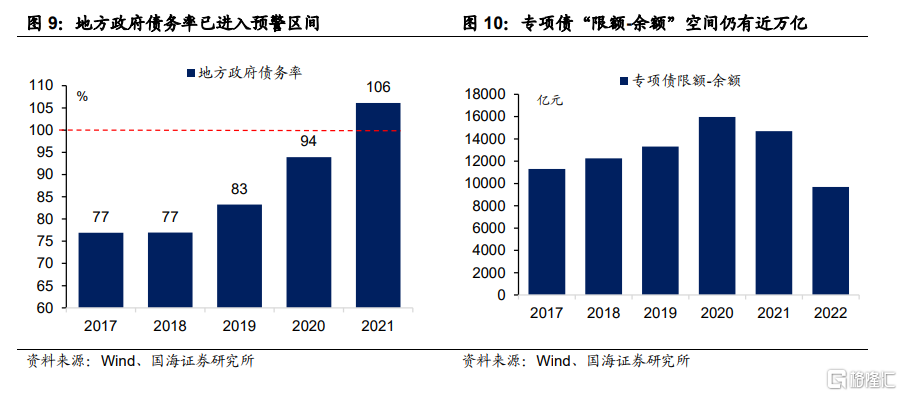

政府性基金方面,地方政府土地出让收入情况全面改善,最快也要到2023年三季度。而从全年规模来看,地方政府土地出让收入增速预计仍将为负。在专项债方面,由于地方政府债务率已进入预警区间,专项债增量预计有限。2023年地方专项债新增规模或将延续2021、2022年趋势,较上一年压降1000-2000亿元。但是不排除特殊情况下,再次使用专项债“限额-余额”空间的可能性。

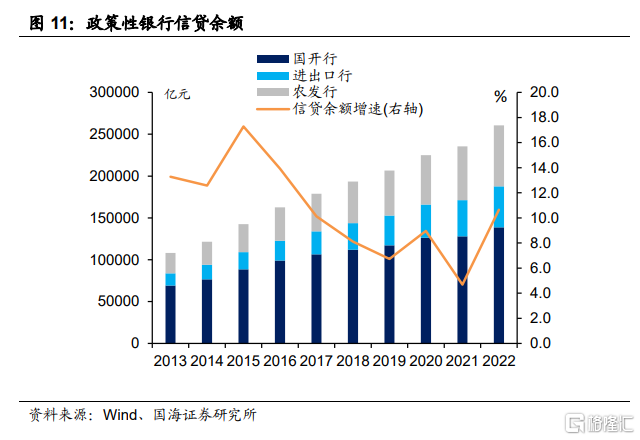

广义财政方面,政策性银行工具具有四大优点:(1)审批步骤少,更善于应对2023年不确定高的宏观环境;(2)可投向基建、地产,使用途径较政府资金更广泛;(3)与央行配合更密切;(4)发力空间较大;或成为2023年稳增长的主要抓手,政策性银行潜在扩表规模高达2.8万亿。相比之下,抗疫特别国债发行不够灵活,容易与政府普通债务融资混淆,推出的概率较低。

总的来看,相比于2022年财政支出更多依靠历史结余,2023年财政支出力度将进一步上升,但支出增量主要来源于债务融资,导致2023年财政支出对于资金面的利好将明显小于2022年,且债务集中融资、下拨对资金面的扰动加大。同时关注政金债供给上升,可能对政金债隐含税率造成影响。

风险提示:“新冠”疫情超预期、中国央行货币政策超预期、美联储货币政策超预期、通胀超预期、房地产政策超预期、历史数据无法预测未来走势,相关资料仅供参考。

2023年财政环境

目前美国就业市场难言“放松”,通胀难言“降温”,提前交易美联储开启降息周期为时过早。在市场“抢跑”降息预期格局下,美债利率和美元虽出现阶段性调整,但同样难言拐点已现。

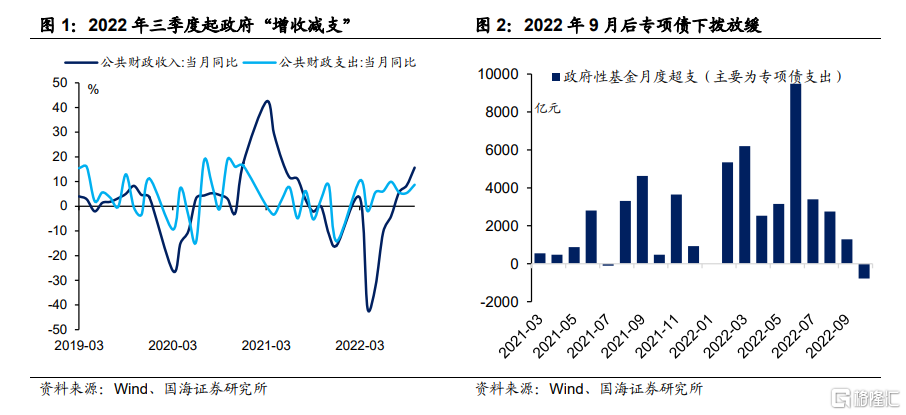

回顾2022年,“新冠”疫情不定期扰动国内经济,财政支出成为“稳增长”的主要抓手。在支撑基建开工持续旺盛的同时,财政也成为影响资金面的关键变量。其中,二季度“留抵退税”、7、8月份专项债集中下拨、三季度末开始政府“增收”,各自成为影响资金面的阶段性主线。

展望即将到来的2023年,财政还有哪些新的变化值得关注?对宏观经济及资金面又会造成什么影响?

从大方向上来看,我们认为2023年基本面压力较2022年边际上升,对应着财政支出仍需较2022年有所加码。原因有三:

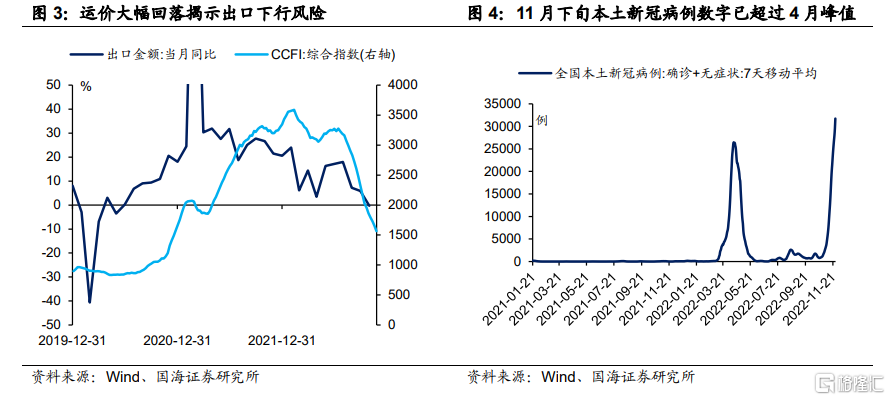

(1)2023年出口下行。2022年前三季度,出口的持续韧性成为基建之外“稳增长”的有力抓手。但是进入2022年四季度,随着海外加息制约商品消费、以及海外“从补库转向去库”制约进口的逻辑逐步兑现,我们已经看到出口增速全面转负。

(2)疫情风险仍然较高。11月下旬,全国本土新冠病例每日新增数字,已经超过4月份疫情峰值时期。预计2023年上半年,疫情反复仍会对生产及消费造成扰动。

(3)地产回暖节奏偏慢。11月11日央行、银保监会联合发布《关于做好当前金融支持房地产市场平稳健康发展工作的通知》(以下简称“254号文”),有利于缓解购房者对于民营房企信用风险的担忧,推动地产销售回暖。但是地产销售回暖传导至地产开工、投资增长,还需要二到三个季度的时间(参考2022年3月22日报告《地产回暖,需要重视哪些信号?》)。

展望2023年,即使今冬、明春疫情结束后地产销售开始回暖,传导至地产投资、并对经济形成支撑,最快也要到2023年末。因此地产板块或对于支撑2023年宏观经济的作用有限。

总的来看,2023年外需较2022年边际恶化,内需中受疫情影响,“消费”板块、“房地产”板块不确定性仍然较高,因此财政发力的紧迫性增强。

那么问题来了,相较于2022年,财政进一步发力的空间在哪里呢?

一般预算:结余减少、倚重赤字

首先来看一般预算。

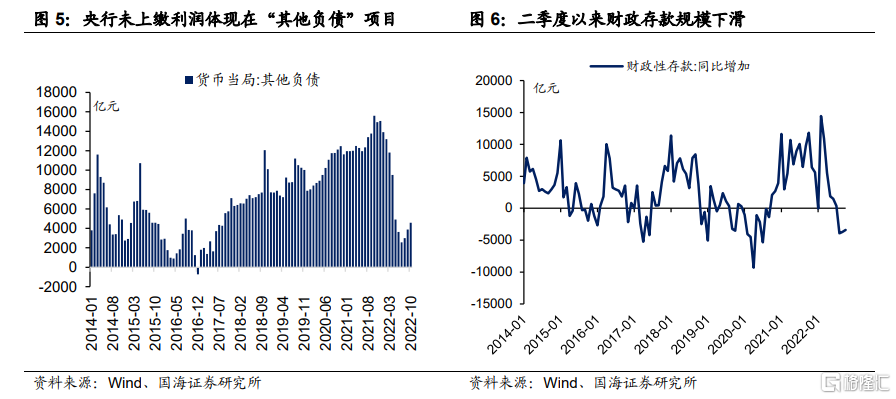

2022年二季度大规模“留抵退税”,成为今年财政行动的一大亮点。但是政府之所以能够施行“留抵退税”,主要是因为2020年、2021年国有企业(特别是央行)利润上缴较少、有大量结余,带来了2022年国有企业补缴利润以及政府“留抵退税”的空间。

然而经过本轮“留抵退税”之后,从数据上来看,央行表内未上缴利润规模已经回到历史低值,新一轮“留抵退税”行动空间有限。

与此同时,从最新(10月份)财政存款数据上来看,在政府收入下降的同时,由于防疫、民生开支较为刚性,二季度以来财政存款消耗较快。预计2022年一般预算内资金,转结余到下年的金额也将远低于2021年。

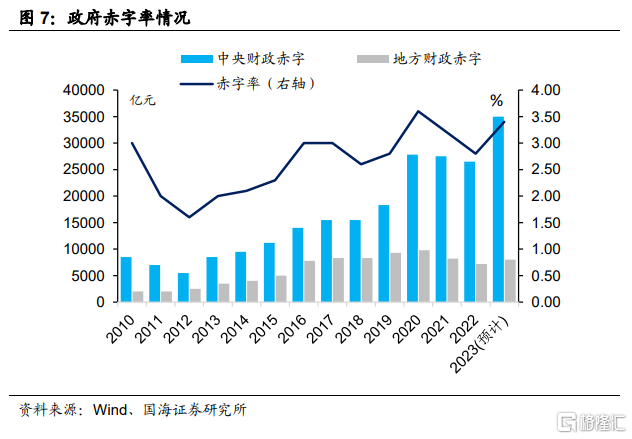

在此情况下,为应对2023年民生、防疫开支压力,以及进一步刺激内需,政府上调一般预算内赤字必要性增强。考虑到2023年经济压力大于2021年,政府赤字率设定或在3.2%以上。

若赤字率设定为3.4%(高于2021年、低于2020年),对应政府新增债务4.3万亿元。其中,考虑到地方政府债务压力较大,地方一般债务或仅新增8000亿元左右,较2022年增长8000亿元;国债或新增3.5万亿元,较2022年增长8500亿元。

政府性基金:土地收入承压、专项债增量有限

政府性基金作为财政的“第二本账”,主要分为两大类。一是土地出让收支、二是专项债发行与支出。

在土地出让收支方面,预计2023年地方政府土地出让收入继续承压。如上文所述,地产销售回暖传导至地产投资需要时间,传导至土地出让收入也是如此。即使2023年中开始地产销售明显回暖,传导到土地市场成交大概需要一个季度左右时间(参考2022年3月22日报告《地产回暖,需要重视哪些信号?》),因此,地方政府土地出让收入情况全面改善,最快也要到2023年三季度。而从全年规模来看,地方政府土地出让收入增速预计仍将为负。

在专项债方面,由于地方政府债务率已进入预警区间,专项债增量预计有限。地方政府债务率(不包含隐性债务)可以用“债务余额/(地方财政收入+地方政府性基金收入+中央转移支付及税收返还)”计算。2021年,地方政府债务率已达到106%(2022年预计进一步上行),进入国际通行的100%-120%的警戒区间。因此预计2023年地方专项债新增规模或将延续2021、2022年趋势,较上一年压降1000-2000亿。

但是不排除再次使用专项债“限额-余额”空间的可能性。2022年政府腾挪使用5000亿专项债“限额-余额”空间之后,仍有近万亿规模可以使用。2023年,若出现预期之外的疫情扰动经济,政府仍可使用这一临时性工具托底经济。

广义财政:关注政策性银行工具

目前美国就业市场难言“放松”,通胀难言“降温”,提前交易美联储开启降息周期为时过早。在市场“抢跑”降息预期格局下,美债利率和美元虽出现阶段性调整,但同样难言拐点已现。

2022年下半年,政策性银行“准财政”明显发力。新增8000亿政策性银行信贷额度、6000亿政策性开发性金融工具额度快速落地,助推基建发力及宽信用。

我们认为,政策性银行工具(信贷、开发性金融工具)较为适合2023年的财政环境,且发力空间较大。原因有四:

(1)审批步骤少,更善于应对2023年不确定高的宏观环境。相比于政府债务融资还需要全国或各地人大、人大常委会审议,政策性银行工具只需报送央行审批,审批步骤少、落地更加快捷,更适合政府用于随时应对预期之外的疫情影响。

(2)可投向基建、地产,使用途径较政府资金更广泛。2023年“稳地产”成为稳经济的重要抓手,但是政府资金较难直接投向地产领域。同时城投平台受隐性债务管控影响,也难以大幅扩张。在此背景下,既可投向基建、也可投向地产的政策性银行工具将成为重要抓手。

(3)与央行配合更密切。除了像政府一样在公开市场发债融资以外,政策性银行还可以通过已经重启的PSL,直接向央行融资,减少债务集中发行对市场的扰动。2022年9月份PSL利率下调,或预示着后续该工具还会被重点使用。

(4)发力空间较大。根据三大政策性银行财报数据,截止2021年末,三大政策性银行共有贷款余额23.6万亿。2022年初,央行给予三大政策性银行新增信贷额度1.71万亿,叠加上下半年新增8000亿额度,全年新增2.51万亿,对应信贷余额增速10.7%。若2023年政策性银行信贷增速参考2022年,则意味着2023年三大行新增信贷额度2.8万亿元,发力空间较大。

与此同时,2023年是否会发行特别国债(纳入政府性基金管理)?我们认为,特别国债一方面发行不够灵活,另一方面若直接用于“稳增长”目的,容易与政府普通债务融资混淆,降低财政纪律性(特别国债不纳入赤字)。

2020年之所以发行“抗疫特别国债”,是因为彼时我们对疫情认识尚不清晰,特别国债用于一次性对冲“武汉疫情”影响。但事实证明,疫情对经济将会是常态化的扰动,不能每一次有大规模疫情,就对应发行一次特别国债(因此2022年4月上海疫情期间,并未发行特别国债)。相比于发行特别国债,政策性银行工具更为合适。

总结

目前美国就业市场难言“放松”,通胀难言“降温”,提前交易美联储开启降息周期为时过早。在市场“抢跑”降息预期格局下,美债利率和美元虽出现阶段性调整,但同样难言拐点已现。

总的来看,相比于2022年财政支出更多依靠历史结余,2023年财政支出力度将进一步上升,但支出增量主要来源于债务融资,包括政策性银行债务融资增量及国债融资增量。在此基调下,2023年财政支出对于资金面的利好将明显小于2022年,同时关注国债、地方债集中发行、下拨期对资金面的扰动。

除此之外,2023年政策性银行快速扩表同时,预计政金债供给也将上升,可能对政金债隐含税率造成影响。

风险提示:“新冠”疫情超预期、中国央行货币政策超预期、美联储货币政策超预期、通胀超预期、房地产政策超预期、历史数据无法预测未来走势,相关资料仅供参考。更多股票资讯,关注财经365!