美联储当前重心仍在对抗通胀。

摘 要

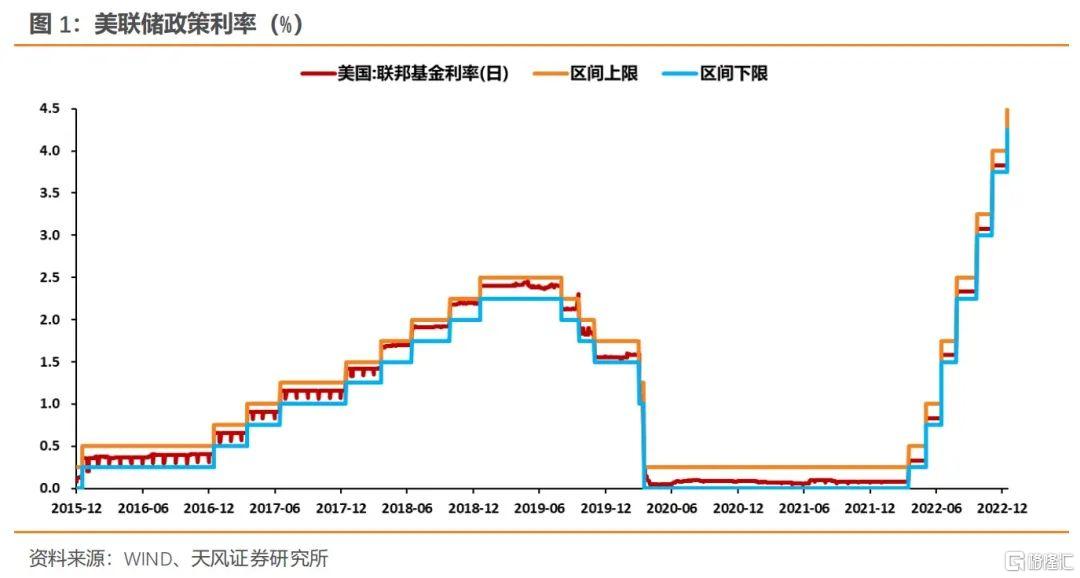

美联储政策重心仍在对抗通胀,12月FOMC美联储放缓加息节奏,将单次加息幅度降至50BP,美国通胀确认见顶并持续回落是主要原因。

同时随着美联储开始持续关注加息对经济和通胀的滞后影响,以及经济和金融发展,美国经济数据转弱,也是美联储放缓加息节奏另一重要原因。

但美联储仍未看到通胀实质性回落的证据,因此我们预计,美联储立场只是边际调整,还没到实质性转向之时。

展望后续,随着通胀确认见顶回落,美联储加息节奏放缓,后续十年美债上行风险可能有所收敛,可能转入震荡期。市场或将逐步关注包括影响经济、通胀在内的各方面经济数据。

我们预计,后续十年美债区间或在3-4%。

至于美元,随着美国基本面转弱,以及影响全球经济前景的风险事件逐步定价,风险偏好逐步回升,我们预计,美元或将有所走弱。但考虑到俄乌冲突有长期化趋势,可能持续拖累欧元区经济,我们预计,美元还不会快速回落。

我们预计,后续美元可能回落至100左右。

随着后续美元美债大概率转入震荡格局,人民币汇率贬值压力与中美利差压力或减弱,央行与国内债市的外部约束或将迎来边际缓解。

但外部约束缓解首先带来的是人民币资产风险偏好整体提升,市场交易重心重回预期改善,这对债市并不友好。也就是通俗所说的,当美元回落时,国内债市反而会有所承压。

12月15日,美国12月FOMC决议公布 ,如期放缓加息节奏、加息50BP的决议基本符合市场预期,原因何在?对后续国内债市意味着什么?

1.如何看待美联储放缓加息节奏?

首先需要明确,美联储当前重心仍在对抗通胀。

一方面,除政策利率数值调整外,12月美联储声明全文 与11月 基本完全一致,仍然突出强调坚定地致力于将通货膨胀率恢复到2%的目标。本次会议声明基本是11月会议美联储政策立场的重申与延续。

12月美联储声明对美国经济基本面的评价完全延续了11月表述,仍旧突出通胀风险。美联储评估,当前支出和生产略有增长,就业增长强劲,失业率仍然很低。通胀居高不下,反映出与疫情相关的供需失衡、食品和能源价格上涨以及更广泛的价格压力。俄乌冲突和相关事件仍在加剧通胀上行压力,并给全球经济带来压力。

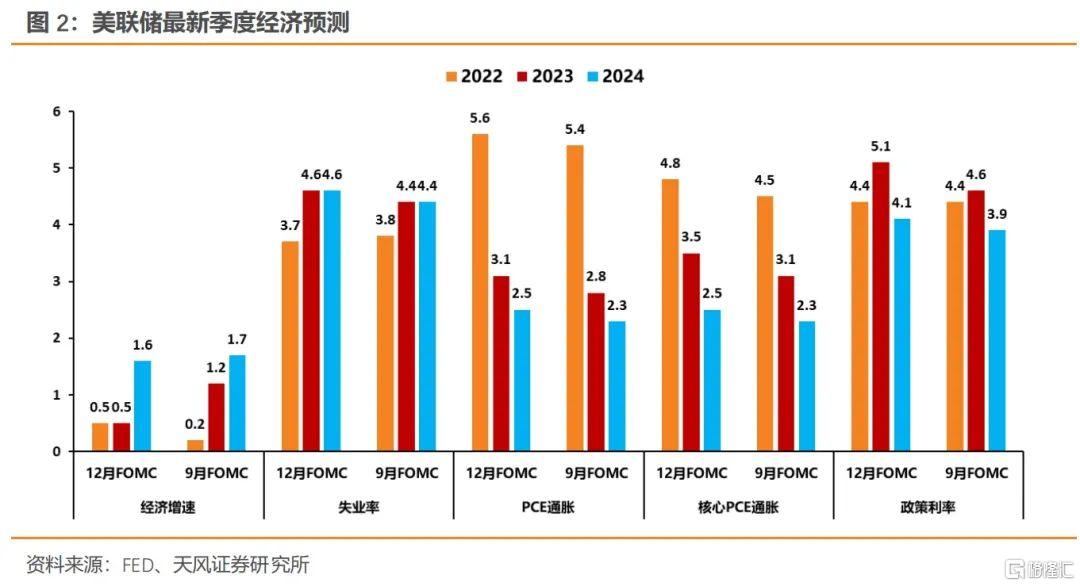

另一方面,美联储最新公布的季度经济预测较9月有所调整 ,上调了2022年经济增速预测,但是下调了后三年的经济增速预测,并全面上调了PCE通胀预期。说明相较于经济与就业,目前通胀风险更为突出,并且高通胀风险可能延续。

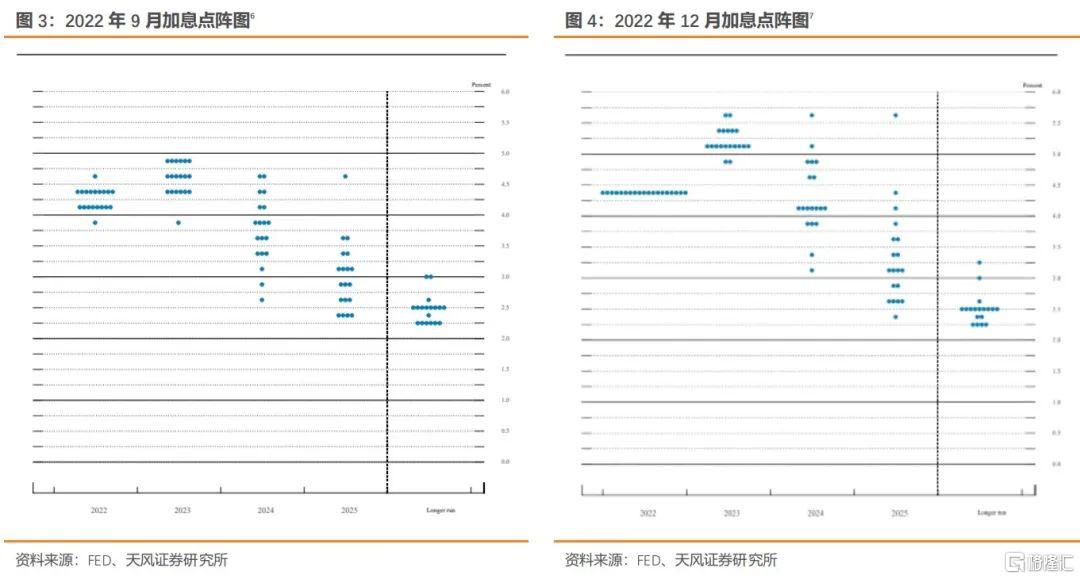

其次,点阵图显示未来加息路径略超市场预期。

会前市场预计美联储本轮加息峰值为4.75-5%,且可能在2023年四季度降息 。

本次会议委员会一致同意将政策利率区间提高50BP至4.25-4.5%,放缓加息节奏、加息50BP符合市场预期。

但是最新加息点阵图暗示的后续加息路径略超市场预期。12月加息点阵图暗示,美联储本轮加息峰值为5.1%,对应5-5.25%政策利率区间,并可能在2023年都不会降息。但暗示政策利率可能在2024年年底回落至4.1%。

会后,2年美债上行,美股回落,市场评估美联储短期立场偏鹰。10年美债反应倒是相对平淡,市场评估美联储长期立场没有太多调整。

第三,美联储立场未到实质性调整之时,但可能已接近边际调整阶段。

我们认为,美联储放缓加息节奏主要有两方面:

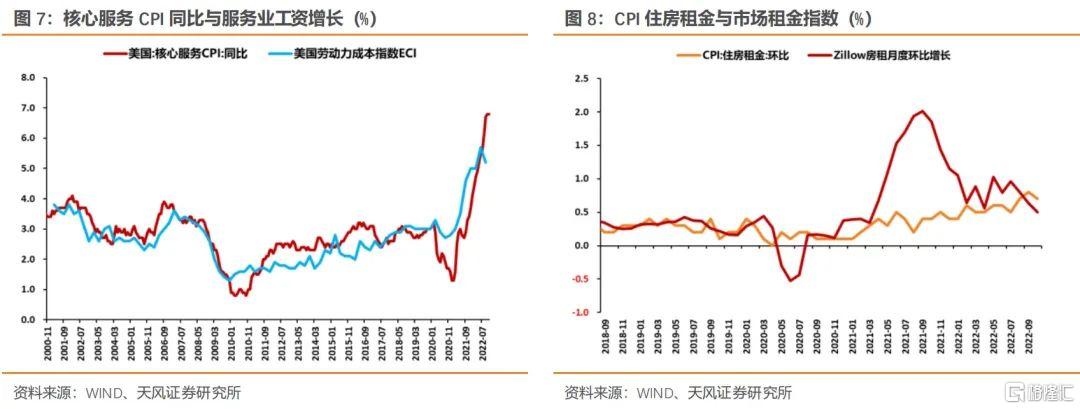

一方面,美国通胀数据确认见顶并持续回落,美联储进一步强化紧缩立场必要性下降。

只是美联储综合评估,还没有明确看到通胀实质性回落的证据 ,因此美联储紧缩立场还未到实质性调整之时。

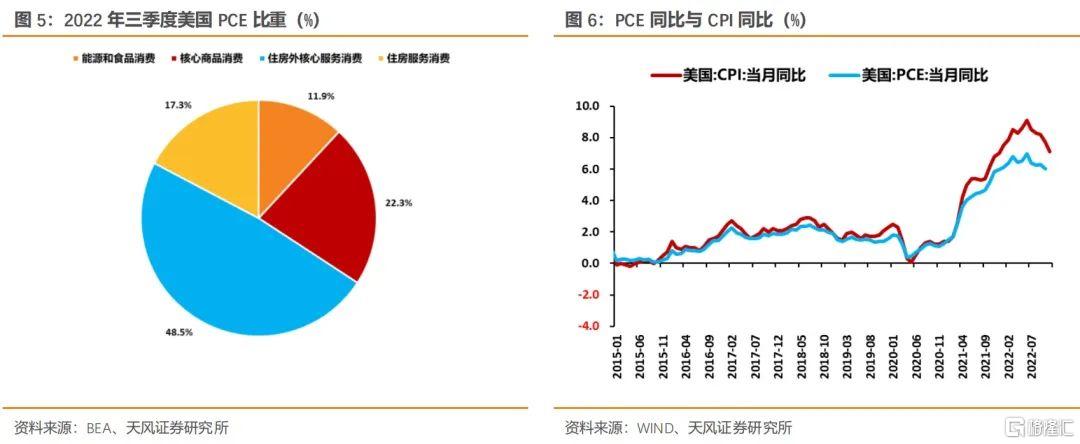

以鲍威尔在发布会上提到的PCE通胀率为例。

鲍威尔将PCE通胀划分为三类:商品通胀、住房通胀与非住房相关的核心服务。

根据美国经济分析局BEA发布的2022年三季度美国居民消费数据 ,商品项(包括能源和粮食服务)占比为34.2%,住房权重为17.3%,非住房消费服务权重为48.5%,核心PCE(不包括能源和食品消费)权重为88.1%,非住房相关的核心通胀服务在PCE的核心通胀中占比正好是55.1%。

鲍威尔在发布会上表示,关于商品通胀,正如我们一年半以来预期的一样,随着供应状况的好转,供应链的恢复以及需求的稳定,商品通胀下行。

关于住房通胀,我们预期住房通胀还会继续上升,因为租金到期续约时,租金会比最初的租约更高。但是同时我们也看到了新租约费用正在下降,一旦积压的租约全部到期,住房通胀将会在明年的某个时间节点开始下降。

关于非住房相关的核心服务通胀,这一指数在PCE与核心通胀中占比约55%。由于服务业的最大成本即用工成本,核心服务通胀受劳动力市场状况的影响最大。目前劳动力市场仍然非常强劲,工资增长也居高不下,呈现出供需失衡的状态。因此我们仍需要一段时间才能看到核心服务通胀的下降。

鲍威尔总结到,商品通胀在维持了一年半的高点后,目前已经开始快速下降。但服务业通胀普遍预期会有粘性,不会下降的这么快。这也是我们为什么仍需要提高利率,并将利率在一段时间内维持在紧缩水平 。

但是参考11月CPI报告,虽然美国通胀仍有结构性压力,但目前美国各方面通胀压力确实在降温。

另一方面,今年美联储已经累积加息425个基点,需要考虑政策调整的滞后性影响,鲍威尔在会上也明确迄今紧缩性的全面效果仍未被感知。而且美国经济已经逐步显现疲软迹象,美联储实现软着陆的难度加大,政策利率调整需要更加谨慎。

美联储已经开始逐步考虑多目标权衡,从11月声明中开始提及 ,在确定未来目标区间与加息节奏时,委员们会综合考虑累积紧缩幅度,货币政策对经济与通胀的滞后影响,以及经济和金融发展。

记者在发布会上提问鲍威尔是否考虑过调整2%通胀目标,鲍威尔回答,在未来的某个时刻可能会考虑,但在现在委员不会考虑这个问题,在任何情况下都不会 。

我们认为,这同样反映了美联储当前立场可能的边际缓和。

整体而言,我们判断,美联储当前政策重心仍是对抗通胀,通胀确认见顶并持续回落是联储能够放缓加息节奏的最主要原因。但美联储仍未看到通胀实质性回落的证据,因此美联储立场还没到实质性转向之时,美联储对后续利率路径展望略超市场预期。

2.如何看待近期美元美债走势?

11月初以来,十年美债与美元指数均有较快回落,原因何在?

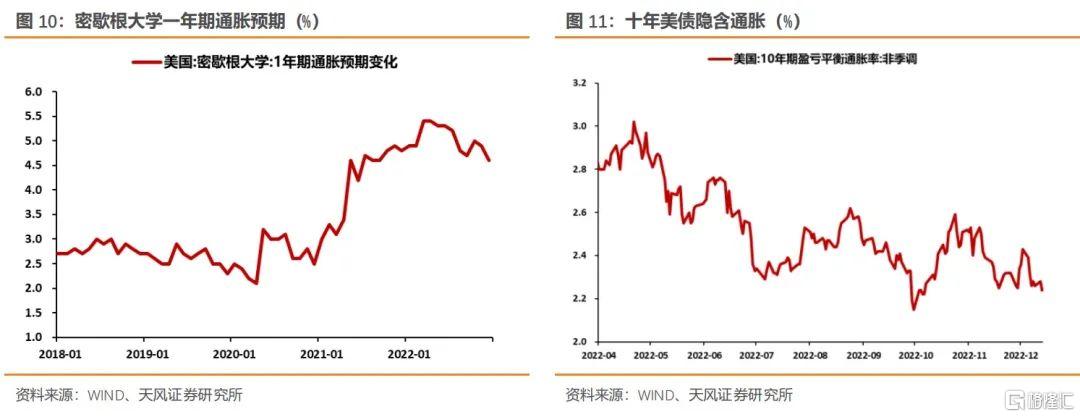

美债来看,一方面,美联储重心仍是对抗通胀,通胀确认见顶回落、市场通胀预期持续回落是最主要原因。

另一方面,美联储开始逐步关心经济数据,部分经济数据走弱,例如美国制造业PMI回落较快,加速了美债下行。

展望后续,随着美债确认见顶回落,影响全球通胀风险的不确定性因素逐步定价,以及美联储可能更多考虑多目标权衡,十年美债上行风险可能有所收敛,十年美债可能进入震荡期。市场或将逐步关注包括影响经济、通胀在内的各方面经济数据。

我们预计,后续十年美债区间或在3-4%。

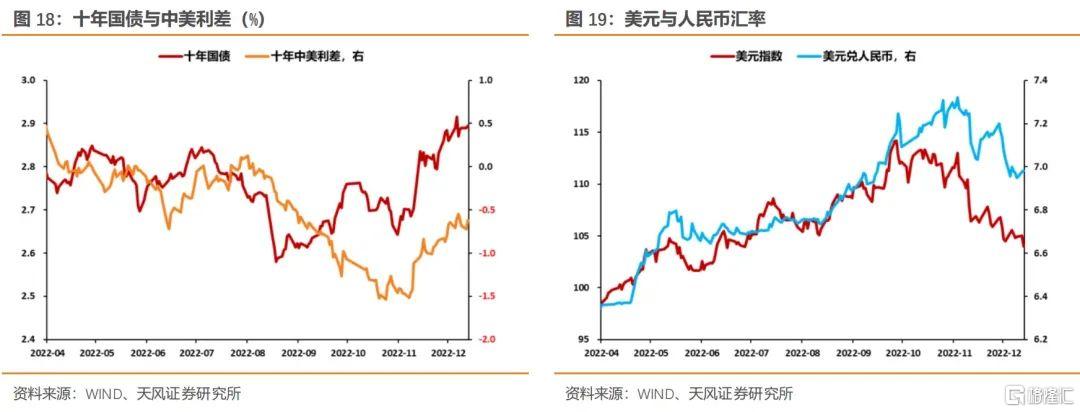

美元来看,原因主要有两方面:

一是,美国通胀见顶、基本面继续转弱、美联储放缓紧缩节奏,对欧元区领先程度收敛。

二是,全球风险偏好有所提振,市场对中国经济担忧有所缓解是重要原因。

展望后续,随着美国基本面转弱,以及影响全球经济前景的风险事件逐步定价,风险偏好逐步回升,我们预计,美元或将有所走弱。但考虑到俄乌冲突有长期化趋势,可能持续拖累欧元区经济,我们预计,美元还不会快速回落。

我们预计,后续美元可能回落至100左右。

3. 对国内债市意味着什么?

如前所述,我们预计,后续美债美元或转入震荡期,人民币汇率贬值压力与中美利差压力或减弱,央行与国内债市的外部约束或将迎来边际缓解。

外部约束缓解首先带来的是人民币资产风险偏好整体提升,市场交易重心重回预期改善,这对债市并不友好。也就是通俗所说的,当美元回落时,国内债市反而会有所承压。

风 险 提 示

疫情超预期蔓延,全球经济与通胀发展超预期,全球货币政策调整超预期。更多股票资讯,关注财经365!