对比阶段:21世纪以来五轮下行周期

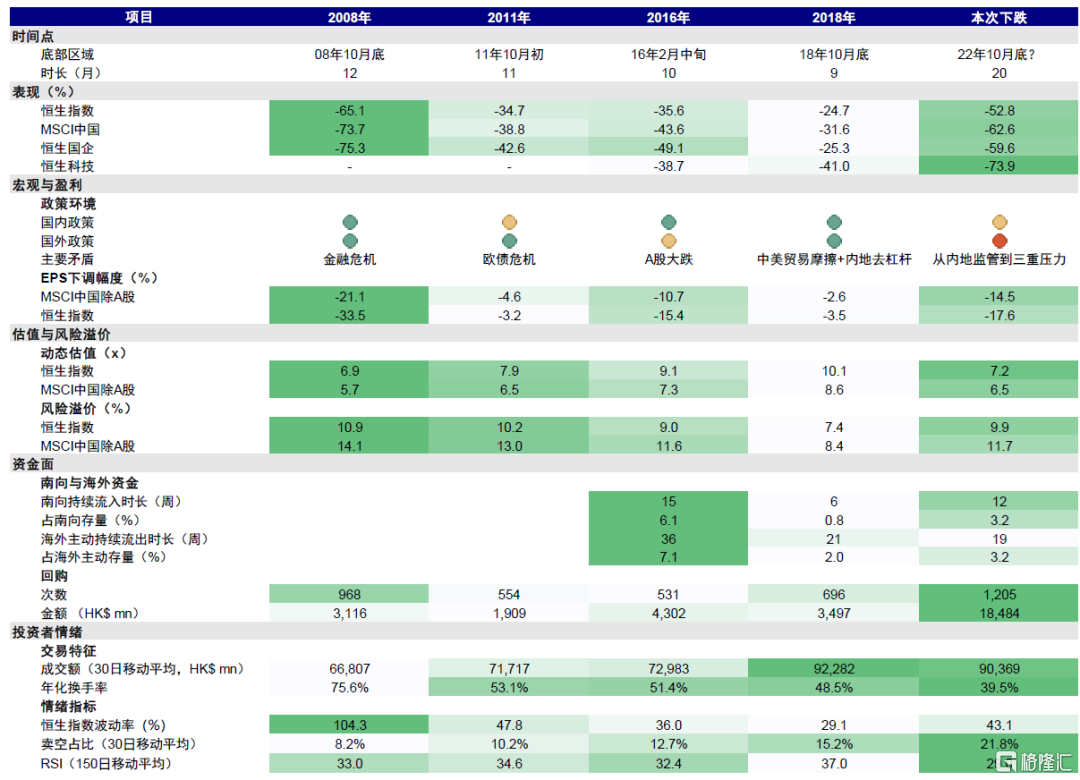

进入21世纪以来,港股市场总共出现过7次显著下跌,其中包括2000年互联网泡沫(恒指跌幅54.1%,持续37个月)、2008年全球金融危机(跌幅65.2%,持续12个月)、2011年欧债危机(跌幅34.9%,持续11个月)、2015年A股大跌(跌幅35.6%,持续10个月)、2018年中美贸易摩擦(跌幅25.8%,持续9个月)、2020年新冠疫情(跌幅25.3%,持续2个月)以及本轮受内外部环境影响的持续回调(跌幅52.8%,持续20个月)。

阶段选取上,我们并未选取全部7轮显著下跌进行参考,而是将2000-2003年及2020年两轮排除在外,主要是考虑到,2000年互联网泡沫距今已经较为久远,同时市场和资金面结构都发生较大变化,参考价值并不是很高;2020年新冠疫情爆发造成的急跌持续时间与其它几轮熊市相比过于短暂,造成的多方面影响也不具太多参考价值。底部界定上,我们本文中分析的时点分别为2008年10月底、2011年10月初、2016年2月中旬以及2018年10月底,对比本轮2022年10月附近的情形。

综合对比后我们发现,

市场指标:10月底估值、投资者情绪和资金面均已到达比较极致水平,近期反弹后依然处于长期历史底部区域。对比来看,无论是估值、A/H溢价、回购、卖空占比以及超买超卖等细分指标在10月底部时都已经达到乃至超越此前几轮市场低点。例如,10月曾连续出现接近甚至低于40%的换手率、约21.8%的日均卖空占比以及显著的超卖指标均已达到市场历史上十分极致的水平。估值层面,恒生指数7.2倍的动态PE对比历次底部都也已仅次于08年金融危机时的水平。同时,港股市场在9月出现了超过1200次和180亿港元以上的回购也均是前所未见。

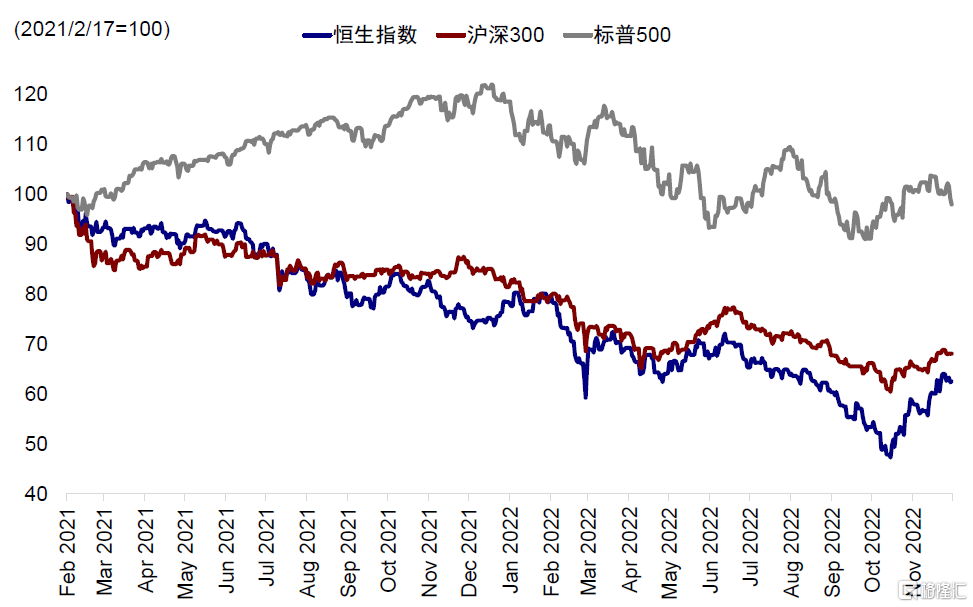

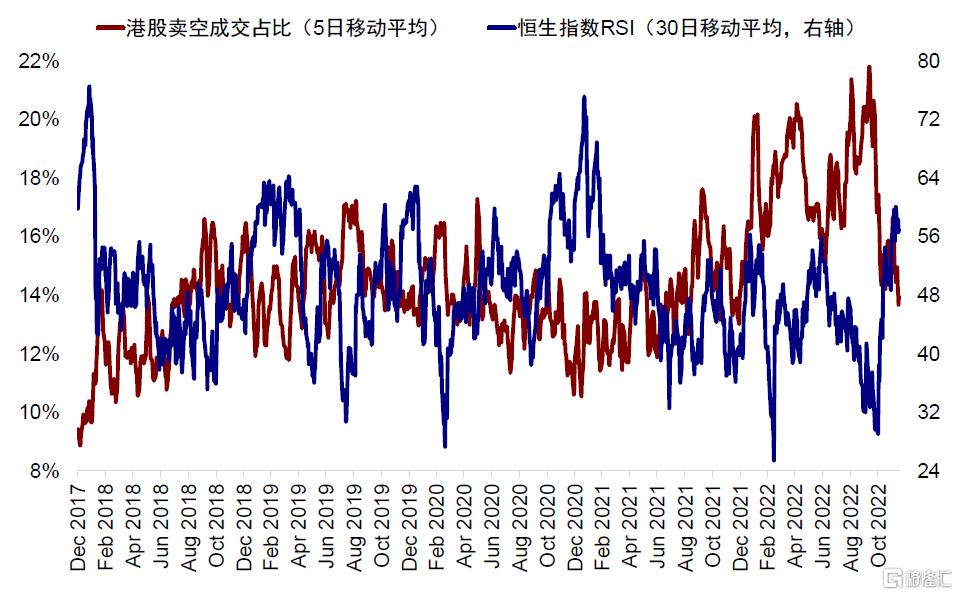

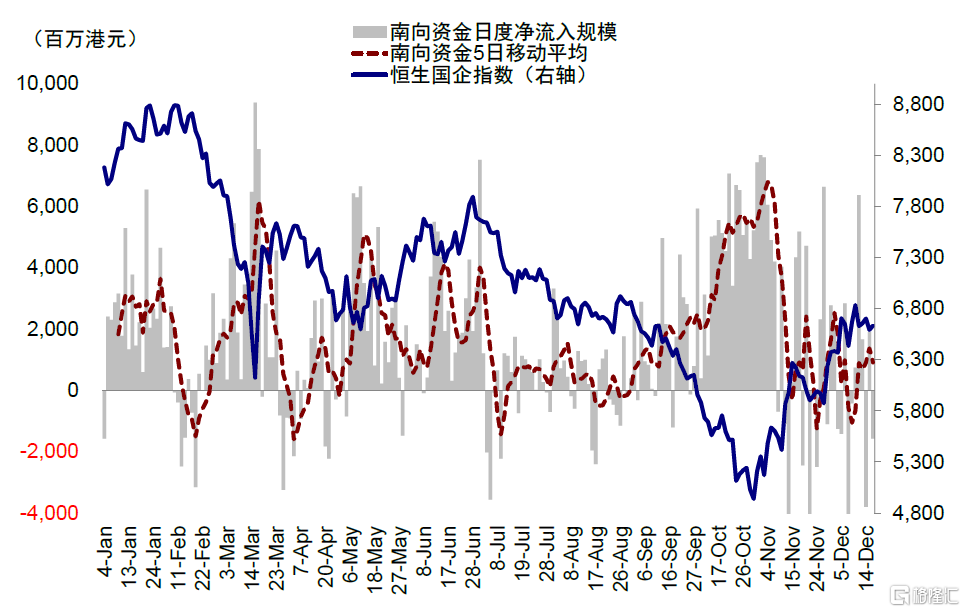

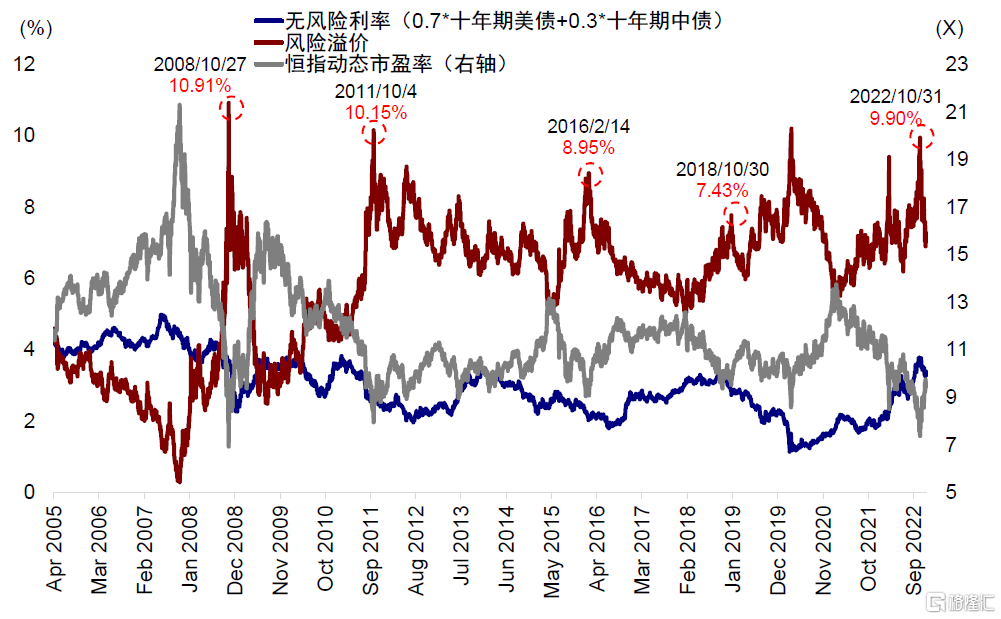

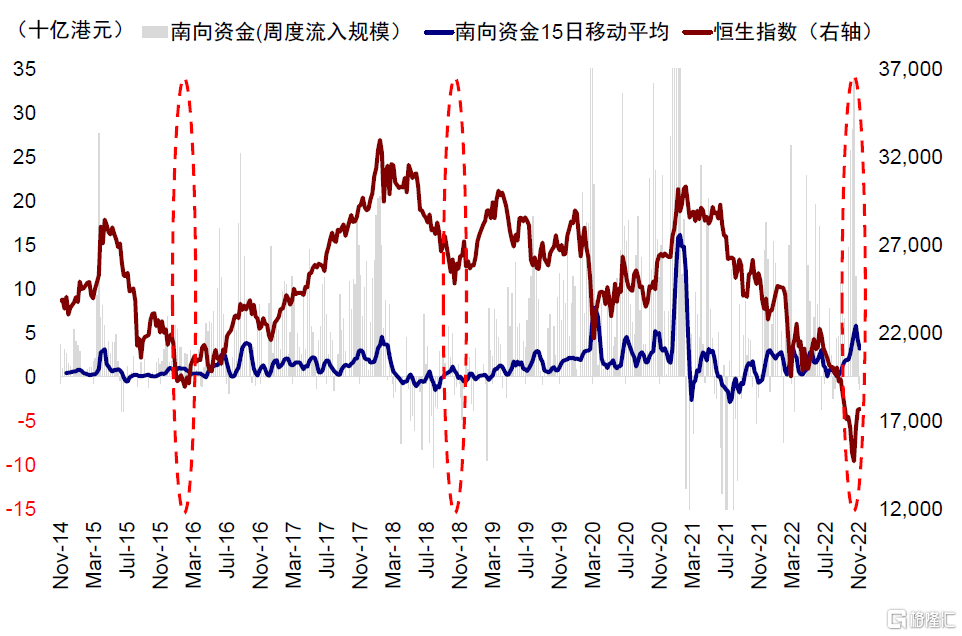

近期反弹后,估值和情绪指标有所修复,但除了部分技术指标外,整体仍处于底部区域。即便在近期强劲反弹后,港股无论是与自身还是与其它市场比仍处于相对低位,估值也尚未过度,仅部分技术指标除外。例如,1)今年年初或2021年以来,港股仍跑输全球股市;2)风险溢价已大体修复,但估值依然偏低;3)成交换手和卖空有所修复,但RSI接近超买;4)南向资金小幅流出。

宏观环境:美联储政策退出与国内政策发力效果能否持续是关键。回顾此前几轮底部反弹,均发生在内外部政策催化剂营造出相对宽松的环境中,近期的反弹也是建立在对外部和内部各项“逆风”改善的预期下。往前看,美联储政策退出节奏,以及中国稳增长政策发力的效果将是关键,前者对应港股分母端的修复,但如果没有后者的配合与加持,可能更多停留在结构性行情(2019年)而难以持续大幅向上的指数级别行情(2019年)。

图表11:港股市场历次底部特征整理

资料来源:Bloomberg,FactSet,Wind,中金公司研究部;注:本次下跌各项指标选取10月以来极致情况

图表12:尽管11月强劲反弹,但港股市场自2021年高点以来整体仍跑输A股与美股市场

资料来源:Wind,中金公司研究部

图表13:风险溢价已大体修复,但估值依然偏低

资料来源:FactSet,Bloomberg,中金公司研究部

图表14:近期港股卖空有所修复,RSI已触及超买区间

资料来源:Bloomberg,中金公司研究部

图表15:南向资金11月起出现波动,近期整体小幅流出

资料来源:Wind,中金公司研究部

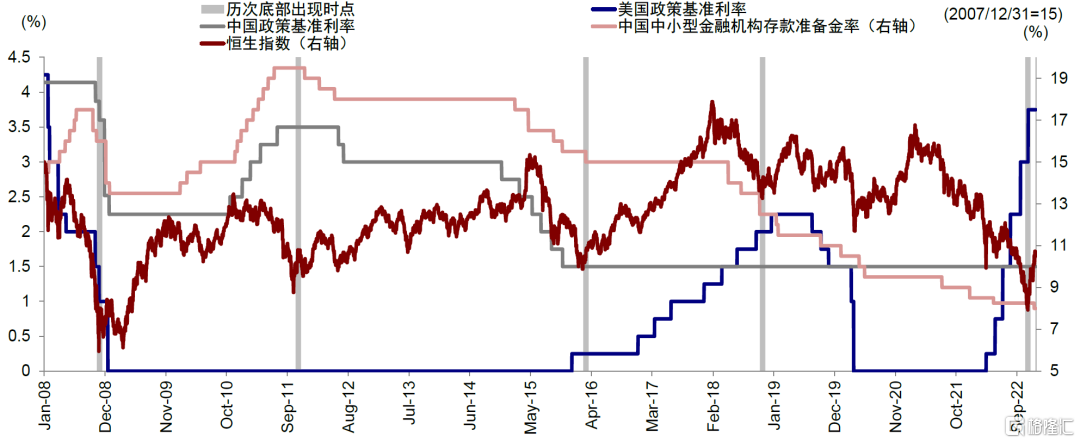

政策环境:历次修复均伴随国内外政策环境改善;当前美联储仍在紧缩

宏观政策层面,历次港股底部基本出现在内外部降息或加息尾声,同时配合积极的政策支持。港股作为离岸市场,其分母端受美联储政策影响海外流动性的传导,分子端占据整体市值绝大多数的中资股基本面则与中国经济增长息息相关。因此无论是美联储或是我国央行宏观层面的政策对于港股市场整体表现均会带来相当的影响。

对比历次港股市场底部时期的内外部政策环境,我们发现底部的出现通常伴随着国内或美联储政策宽松环境的开启或紧缩周期的暂停与终止。1)美联储方面,2008年后美联储开启“零利率”时代并采取大规模购债计划全力救市;2011年延续“零利率”时代;2016年尽管美联储仍处在加息周期,但全年加息流程中断近一整年直至年底重启,为市场营造相对宽松环境;2018年底则是那一个加息周期的尾声,随后正式开启退坡时点。2)国内政策方面,在历次底部的动作则包括2008年的经济刺激计划,例如多次降低存贷款基准利率和存款准备金率、以及此后在2011年、2015年以及2019年底部均能够看到央行降息或降准的身影。

综上可见,内外部宏观政策环境的相对宽松,是帮助港股市场见底并开启上行趋势的条件之一。站在当前时点,尽管市场出现美联储退坡预期,但紧缩周期仍未完全结束,明年初能否停止加息较为关键。国内政策维持宽松,但仍需继续加码,整体尚不满足开启市场估值修复后的持续上行趋势。

图表16:2008年以来内外部金融政策环境演变情况

资料来源:Bloomberg,Wind,中金公司研究部

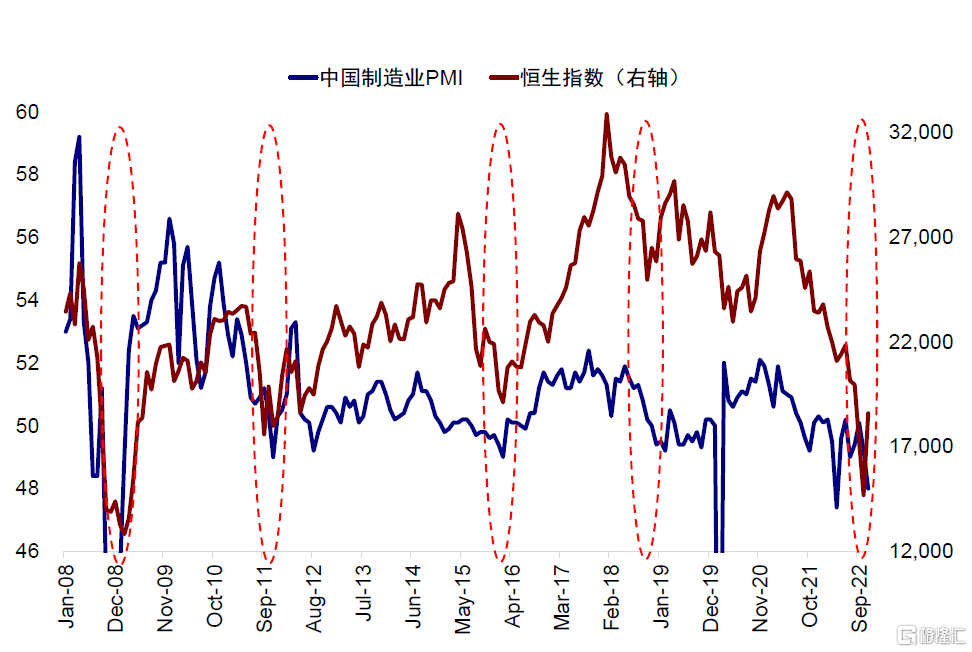

增长与盈利:增长向好是更大涨幅的前提,市场反弹领先盈利修复

中国经济与盈利增长与港股走势呈明显相关性,是指数行情的必要条件。港股市场从市值占比上看大部分公司是中资企业,中资股市值占比当前高达82%左右,因此分析港股整体走势时,中国国内地的经济增长与基本面则会成为分子段的决定性因素。我们将中国制造业PMI与恒生指数走势进行对比,发现两者呈现明显相关性。历次底部出现时点在大多数情况下都伴随着经济增长的企稳回升,仅2019年出现特例。当时一季度港股估值修复时,国内PMI却持续走低,不过这也为2019年后续的横盘走势埋下伏笔,与2016年的指数级别行情呈现鲜明对比。我们在下文中也会对这两个时期进行详细讨论。

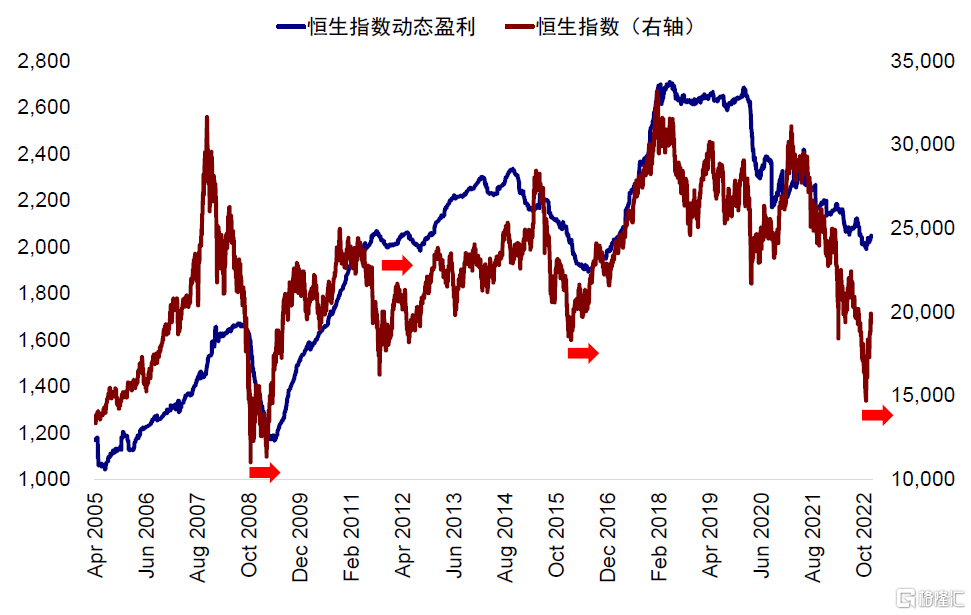

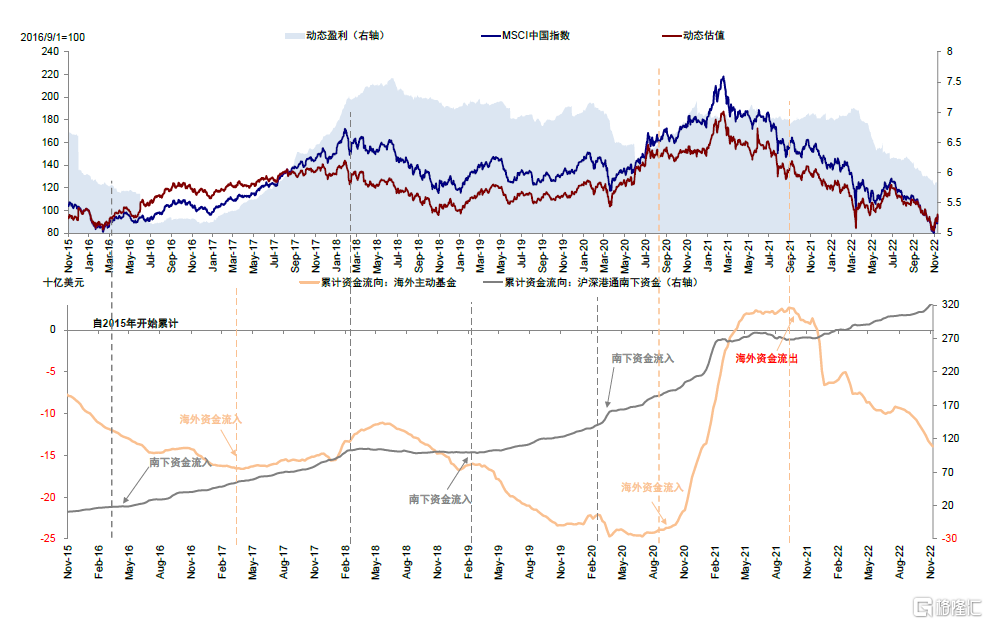

盈利基本面回调在底部往往尚未完成。根据历史经验,港股市场历次熊市也伴随着指数整体盈利基本面的回调,而通常市场见底领先盈利增长回升约4-5个月。此后出现指数级别的行情则都需要盈利基本面的企稳回升,2016与2019年的走势对比便是很好的体现。尽管观测EPS下调绝对幅度或许难以得出相对底部的推断(2008年回调超33%,2016年回调超15%,但2018年仅下调3.5%),但如果出现这一回调长达半年以上或持续的横盘,则值得投资者关注。

当前,恒指EPS自本轮下跌周期内高点已下调超17.5%,仅次于2008年整体下调幅度。目前来看,盈利的下调可能还未结束。我们预计2023年海外中资股盈利有望增长6~10%,拐点或出现在明年下半年。

图表17:内地经济增长与港股市场走势呈现明显相关性

资料来源:Wind,中金公司研究部

图表18:EPS见底往往出现在港股指数低点出现后4-5个月,但回调幅度难以确定

资料来源:Bloomberg,中金公司研究部

图表19:2023年我们预计港股存在20~25%的修复空间,待时而动

资料来源:Bloomberg,中金公司研究部

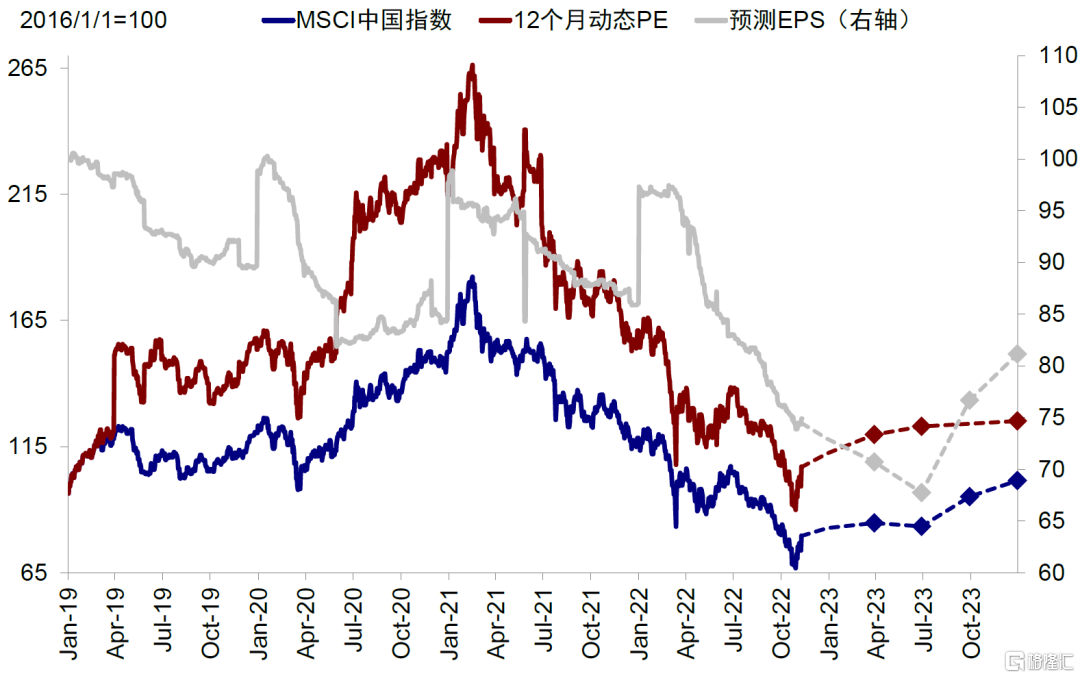

估值与风险溢价:此轮估值和风险溢价均已跌至历史低位

估值角度,在经历了过去两年来的持续下跌后,港股与海外中资股市场估值已经跌落至历史明显低位。10月底恒生指数12个月前向市盈率(7.4倍)已回落至2005年中旬以来历史平均水平两倍标准差以下。横向对比此前几轮港股大幅回调时恒生指数估值,我们发现这一数字已经低于2020年(8.7倍)、2016年(9.1倍)、2011年(8.0倍)以及2018年(9.4倍)此前几轮低点,但尚未达到2008年(6.9倍)的历史最低值。我们认为今年以来估值收缩受美联储紧缩抬升无风险利率Rf和地缘局势压制风险ERP偏好双重影响。

隐含风险溢价在10月底也到达明显极致水平。作为离岸市场,香港拥有开放的金融体系,资本可自由流动。联系汇率制度下,香港金管局放弃了货币政策独立性。因此美国开启加息周期以来,香港紧跟美联储上调基准利率,进而引发Hibor快速抬升、港币走弱、金管局总结余明显下降等一系列连锁反应今年以来,美国激进紧缩一度使10年美债利率从年初1.5%大幅上行至4.3%高点。除了无风险利率的大幅抬升,增长预期、地缘局势、监管博弈等不确定性交替抑制风险偏好,并通过股权风险溢价反映到估值水平上。在中美经济周期错位的宏观背景下,我们将10年期美债和10年期中债利率加权考虑(考虑到港股市场内地资金成交占比为28%,赋予美债和中债7:3权重),横向和纵向对比后,我们认为港股市场已经较为充分的计入了A股港股美股三地面对的共同(如地缘局势)或(如美联储紧缩与内地货币宽松)的风险。十月底高达9.9%的风险溢价也处于2011年欧债危机以来几轮熊市的高点,仅次于2008年(10.9%)与2011年(10.2%)。

不过需要注意的是,在当前更低的增长和地缘局势不确定性下,港股的溢价和估值水平可能出现整体中枢下移的情形,未必能完全回到此前。地缘局势持续演变、外资减持,叠加全球长期增长缺乏动能、中国增长动能切换,均可能使风险溢价长期维持在较高水平难以回落,进而压制估值中枢。假设ERP中长期维持在2021年7月以来平均8.2%水平、叠加6%的长期增长率,我们测算PE中枢可能从10.4倍下移至8~9倍。长期估值中枢的修复需要更多地缘风险改善,香港长期增长逻辑和发展方向的明确,居民金融配置进一步提升推动南向资金流入、以及长期产业升级趋势提升长期增长动能。

图表20:恒生指数历次低点12个月前向市盈率情况

资料来源:Bloomberg,中金公司研究部

图表21:恒指隐含股权风险溢价10月底达到9.9%,处于明显高位

资料来源:Bloomberg,中金公司研究部

资金面:南向持续流入,海外仍在流出;回购激增

历次底部南向资金延续流入。自2014年底互联互通开通以来,港股市场经历的三轮明显底部时,南向资金基本延续其流入态势,但规模并不一定大。以2016年底部为例,南向资金当周流入规模为26.4亿港元,明显低于此前几周35-55亿港元的流入规模,底部前后一周整体流入但当时南向存量约为6.1%。2018年底时,南向资金则持续低迷,在市场底部期间甚至出现连续净流出,同期流入规模占存量比仅为0.8%。近期南向资金也延续了21年底以来持续流入的态势,同期流入规模占比约为3.2%。

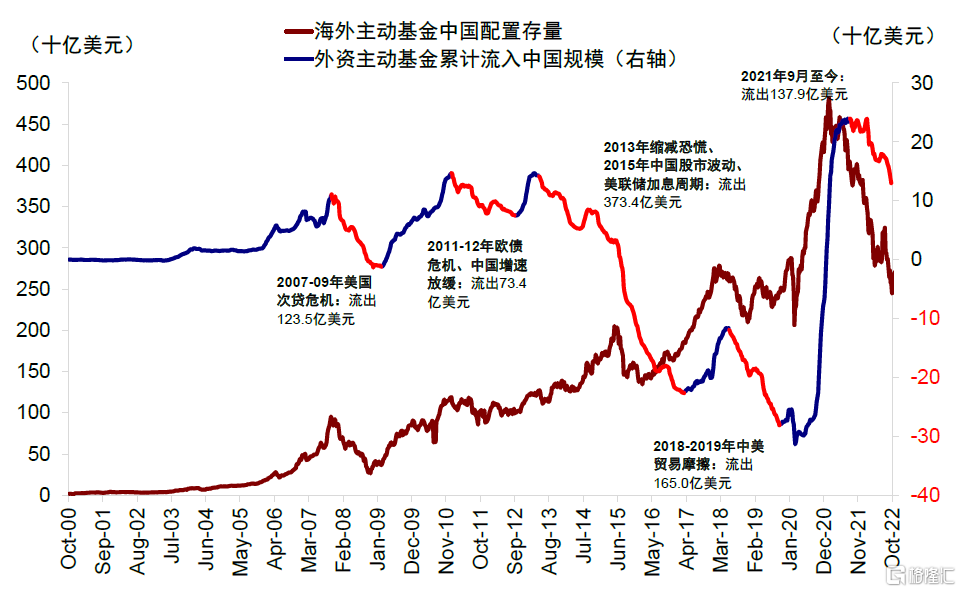

海外主动型资金在市场底部则持续流出。相比于南向资金在底部区间依然延续小幅流入,海外主动型基金在市场底部出现时则往往出现流出。EPFR数据显示,2000年以来,中国市场经历了4轮海外主动型基金的流出阶段,分别为:1)2007-2009年金融危机(流出123.5亿美元,占海外主动基金中国配置存量约13.9%)、2)2011-2012年欧债危机(73.4亿美元,占比约6.6%)、3)2013-2017年美联储紧缩和中国股市波动(373.4亿美元,占比约30.8%),以及4)2018-2019年贸易摩擦(165.0亿美元,占比约6.4%)。本轮自2021年9月高点以来海外主动基金累计流出137.9亿美元(占比约3.5%),持续19周的流出规模暂时也不及2016年与2018年底部前持续流出36周与21周的时长。

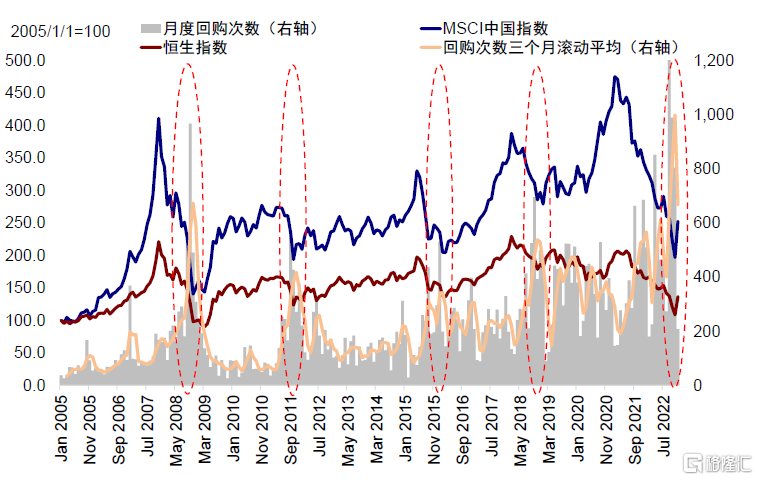

股票回购明显增多可作为衡量中期市场底部的先行指标。与公众投资者相比,公司管理层对公司自身合理价值和增长潜力的了解更为透彻。因此股票回购通常被认为是对股价或公司前景信心提升的一个标志。通过分析2005年以来公司回购行为与市场表现的关系,我们发现在市场下跌过程中股票回购通常会加速、在市场底部区域达到峰值,如2008年10月968次、2011年11月554次、2016年2018年10月份696次均是如此。值得一提的是,今年9月港股市场回购无论是从次数(1205次)还是总额(184.8亿港元)上看均创下历史最高值。10月虽然较9月有所降温(990次/144.4亿港元),但也均是历史第二高规模。

图表22:互联互通开通以来,港股市场历次低点南向资金流入情况均相对低迷

资料来源:EPFR,Wind,中金公司研究部

图表23:此前市场底部时,海外主动型基金往往维持流出

资料来源:EPFR,Wind,Bloomberg,中金公司研究部

图表24:此轮外资主动资金流出绝对规模小于2013-2015年以及2018-2019年,但股价波动较大

资料来源:EPFR,Wind,中金公司研究部

图表25:股票回购可作为衡量中期市场底部的可行指标

资料来源:EPFR,Wind,Bloomberg,中金公司研究部

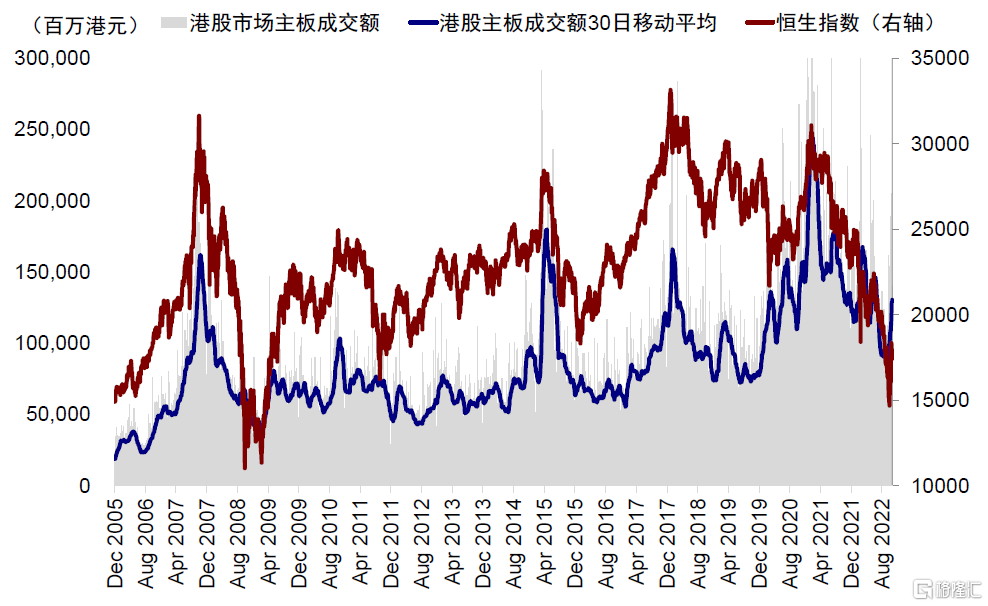

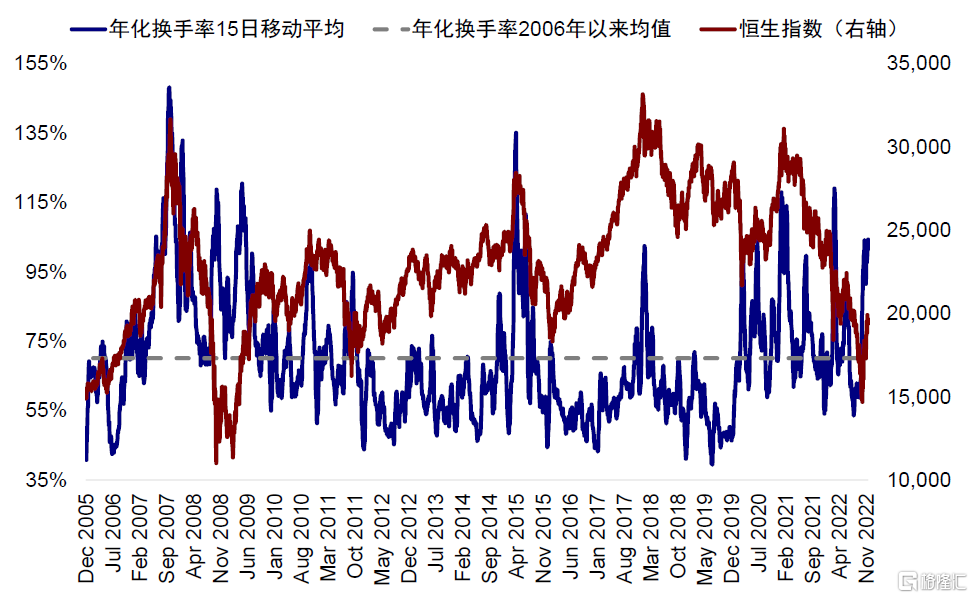

市场情绪:换手率和成交均降至历史低位

历次港股市场底部出现往往伴随着市场交易情绪的降温,其中成交额与换手率明显低迷。我们发现市场阶段性底部或前后短时间内往往出现较低的成交额或下降明显的换手率,背后是市场调整到一定水平后多空双方力量相对平衡,抛售压力被消耗殆尽,导致交易情绪充分降温。尽管港股主板成交额呈现逐年抬升的态势,很难将当前情况与此前历次底部完全锚定在一个绝对水平来进行对比,不过如果出现短期内成交额层面的明显降温便可以看作是一个信号。与此同时,我们可以更进一步通过市场换手率进行观察则更为直观。我们发现如果年化换手率单日降至50-60%的程度,便基本可认定市场情绪十分低迷,10月甚至出现了这一数字连续接近乃至低于40%的情况。

图表26:历次底部港股成交额均相对低迷

资料来源:Bloomberg,中金公司研究部

图表27:换手率同样处于低位

资料来源:Bloomberg,中金公司研究部

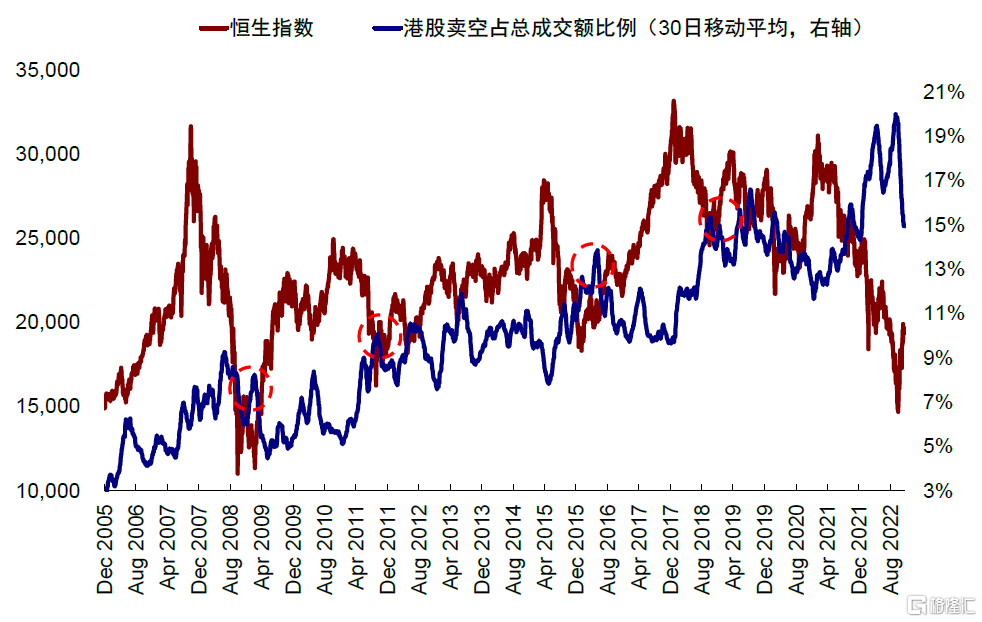

卖空占比快速上行。整体来看,港股市场的卖空占比呈现逐年抬升的趋势,卖空占市场总成交的比例过高则体现了市场的情绪极度悲观。从历史经验上看,港股市场的底部到来之前往往伴随着一定程度的急跌导致市场情绪的萎靡,因此我们可以看到港股底部的出现也往往会发生卖空成交占比的上移,10月港股市场卖空占比更是抬升至历史性高位。值得注意的是,卖空占比的激增通常是一个相对短期的指标,波动幅度短期内也可能会很大。因此这一比例的激增能够代表市场投资者情绪的极致程度,但真正出现反弹还需其它条件催化。

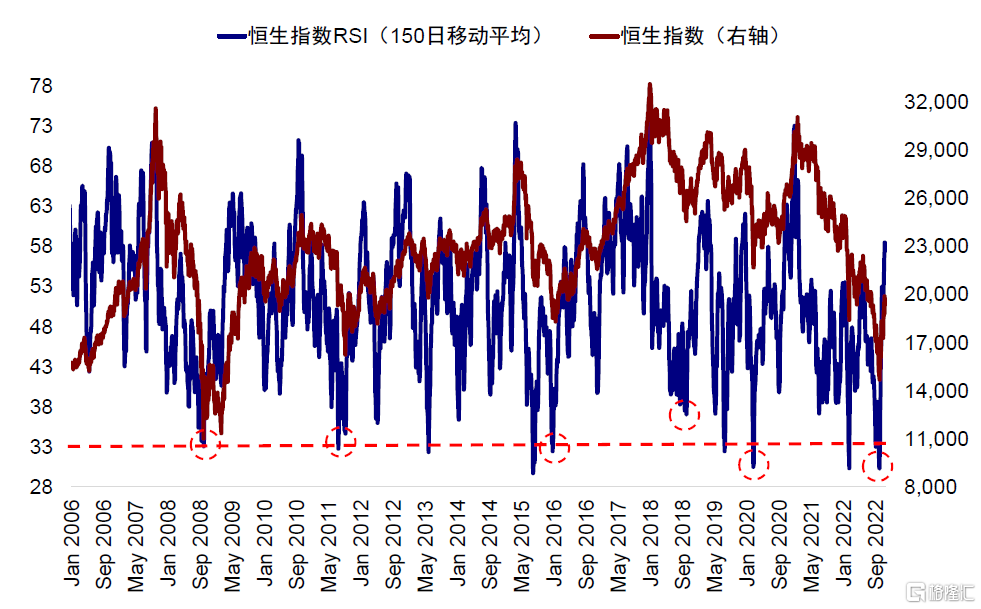

市场超卖现象严重。与卖空占比类似,超买超卖情况也是反映市场投资者短期情绪的指标。我们将体现超买超卖情况的RSI指标进行了150日的移动平均,发现在此前历次底部时,RSI指标往往会跌落至相对极端的点位(约33附近)。但值得注意的是即使这一指标进入到这一点位并不代表着市场底部一定会即将到来,例如2018年底部其点位并未触及33这一点位,但当时确实也发生了短期内的快速下行。

图表28:卖空占比往往处于快速上行或阶段性高点阶段

资料来源:Bloomberg,中金公司研究部

图表29:RSI指标在历次市场底部时均呈现明显超卖

资料来源:Bloomberg,中金公司研究部

典型底部复盘:2016~2017年 vs. 2019年

2016~2017年:盈利驱动指数级别修复;2019年:弱复苏下的结构性行情

多重因素相对可比,但后续政策力度与增长基本面差异导致结局不同。之所以选择2016年与2019年的两次底部与当前时点进行对比,主要是基于以下几点考虑。首先,它们是离当前时点最近的两轮市场底部,无论从宏观环境、市场成分以及投资者结构等多重方面来看都更加具有可比性。与此同时,当前中美政策仍处于反向周期,美国增长显露疲态且通胀约束和压力更大,并且基本已处于加息末尾。中国增长已经放缓,增长矛盾更为突出,这背后又是疫情应对政策和杠杆水平的差异,这也与2016年和2019年的情况较为类似。最后,更加值得探讨的是,尽管2016与2019年底部出现前都经历了较长时间的下跌与磨底阶段,且反弹进程中也存在一定相似之处。初期的反弹均以估值和风险偏好修复为主(美债利率下行与国内宽松),但最终的结局却因为盈利前景不同而明显不同(2016-2017年指数级别牛市 vs. 2019年一季度估值修复)。导致这一不同结局背后的差异,即中国自身增长动能与企业盈利基本面的修复情况,也是在估值和风险偏好完成修复后,市场更大反弹幅度的关键。

综合来看,我们认为目前时点有些类似于2019年(美债利率下行驱动估值修复),如果后续政策加码推动基本面持续向好,则有望迎来更大的指数级别行情,类似于2016~2017年。

具体来看,2019与2016年市场走势的主要差异在于,

2019年:美联储加息结束后短暂结构性行情。2018年12月美联储FOMC会议宣布最后一次加息25个基点,正式开启退坡时点。进入2019年,随着李克强总理考察三大国有银行时传递出更为明确的稳增长信号以及100个基点的“全面降准”后,市场情绪明显提振。随着二月中旬公布一月社融数据大超预期,市场一季度出超跌反弹行情。然而后续中美贸易摩擦持续发酵以及政策力度的不及预期则让2019年后续表现横盘震荡并缺乏方向。4月中下旬央行发声提出要把好货币供给总闸门,不搞“大水漫灌”,使得政策宽松信号边际下降。回头看,2019年宏观政策力度相对平稳导致企业盈利基本面情况不佳则是市场整体表现不尽如人意的重要因素。