ESG投资再迎公募布局,这次瞄准的是债券资产。

11月9日,券商中国记者获悉嘉实基金旗下的嘉实长三角ESG纯债债券型证券投资基金(下称“嘉实长三角ESG基金”)于近日发行,是下半年首只发行的债券ESG基金。包括该产品在内,目前全市场债券ESG基金只有2只,且表现出了明显的稳健收益特征。

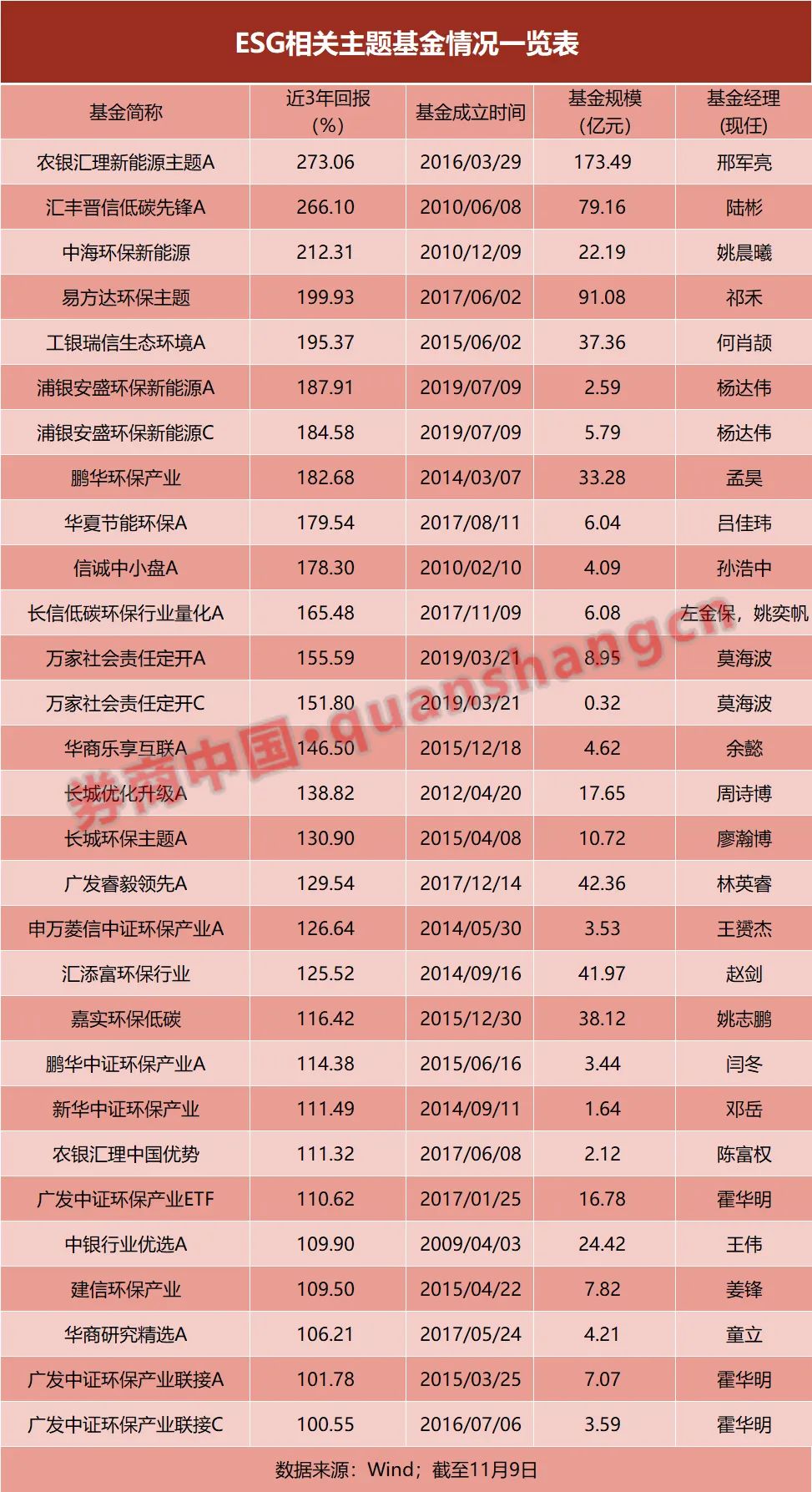

此外,包括上述2只产品在内,今年以来共有10只ESG主题基金成立,发行份额超过30亿份。再加上ESG泛主题产品在内,ESG相关基金规模已超过了2000亿元。从近三年维度看,ESG相关基金中出现了30多只回报率超100%的“翻倍基”。

分析人士指出,公募ESG投资表现出了显著的超额收益和风险控制能力,从长期看,ESG有望成为一个比较强的风格因子,从而获得更高的估值溢价。在经济高质量发展与“双碳”目标推进下,技术创新是未来ESG投资的主线。

债券成ESG投资新趋势

招募说明书显示,嘉实长三角ESG基金投资于长三角ESG主题债券(发行人为长江三角洲区域且中债ESG评分为6分及以上)的比例不低于非现金基金资产的80%。Wind数据显示,截至11月9日,31只ESG主题基金中有30只为权益类产品,债券类产品只有成立于今年3月的中航瑞华ESG定开债基。随着嘉实长三角ESG基金的加入,ESG债券类基金将迎来新成员。

在投资方法上,嘉实长三角ESG基金的债券评分筛选采用中债ESG评价方法,结合嘉实ESG评价和分析,进一步聚焦与政策和信用相关的环境、社会和公司治理因素,以期规避非财务相关的尾部风险,并通过组合管理达成可持续目标,创造正向环境和社会影响力。嘉实基金ESG研究部副总监韩晓燕表示,我国ESG主题基金在加速扩容进程中有许多积极的发展趋势,如策略类型更趋多样化。从资产类别来看,虽然ESG权益类基金仍占绝大多数,但也有ESG债券、绿色债券公募基金的破冰发行。

从策略上看,ESG基金可分为主题类基金和泛主题类基金,前者将ESG纳入投资策略,包含环境、社会、公司治理三个投资理念;后者包括了绿色概念和社会责任等相关主题基金,将ESG作为补充投资策略。Wind数据显示,截至11月9日,受A股大幅波动影响,31只ESG主题基金今年以来有30只录得负收益,只有中航瑞华ESG定开债基实现正收益。但即便如此,今年以来发行的ESG主题基金也有10只,合并发行份额超过了30亿份。

包括主题和泛主题产品在内,目前公募ESG相关基金规模已超过了2000亿元。从近三年维度看,公募ESG相关基金中出现了30多只回报率超100%的“翻倍基”,其中农银汇理新能源主题A、陆彬管理的汇丰晋信低碳先锋A、中海环保新能源等产品的回报率则超过了200%。

推动ESG投资生态圈建立

ESG是Environment(环境)、Social(社会)和Government(公司治理)的简称,近年来作为侧重企业环境、社会责任、治理绩效的投资理念及企业评价标准引来关注。

据博时基金董事长江向阳介绍,2006年责任投资原则组织(PRI)在联合国支持下成立,PRI将责任投资定义为:把ESG因素纳入投资决策和积极行使股东投票权,以提高回报、更好地管理风险,以及创造对现实世界的积极影响。自此,ESG投资、责任投资理念开始在全球资产管理行业快速发展。

根据PRI官方统计,截至2022年6月中国内地PRI签署协议的机构共计101家,其中公募基金公司数量超过了20家。嘉实、博时和鹏华于2018年加入PRI组织,招商基金于2019年底加入PRI组织。2020年底PRI组织发布的2020年度签署方评估报告显示,博时基金衡量公司整体ESG管理水平的“战略与治理”模块,获得了首批最高评价“A+”评定。截至目前,嘉实基金已将ESG投研成果系统性纳入股票和固收基本面研究、策略和产品构建各流程。继2017年3月以境内首家基金公司身份加入PRI后,2022年8月华夏基金成为首批获得联合国负责任投资原则(PRI)“策略与治理”模块A+评定的境内资产管理公司。

诺亚控股创始投资人、董事章嘉玉表示,截至目前,ESG基金过去三年的平均收益超过20%,大幅超越了沪深300同期收益,此外ESG基金在长期风险控制上表现突出。章嘉玉认为,中国仍是一个信息不完全充分的市场,加上国内政策引导和市场偏好等因素,从中长期角度来看ESG基金依旧值得被看好。在经济高质量发展与“双碳”目标推进下,国内越来越多机构投资人在积极推动ESG投资与ESG投资生态圈的建立。“通过大家的共同努力去建设一个健全的生态圈,推动ESG投资壮大,实现经济高质量发展,同时也为投资人、企业带来长久收益。”

技术创新是ESG投资主线

江向阳表示,当下ESG投资、责任投资、绿色金融、可持续金融等概念虽出现交叉使用现象,内涵也不完全相同,但都指向同一个目标,即将过去被忽视的环境保护、社会责任等因素纳入投资研究体系,这是资产管理行业的必然发展趋势。

“ESG因素早期在国内常被视为非财务因素,与传统投资研究的财务因素进行区别。但这种分类在一定程度上限制了ESG投资理念的发展,因为在追求财务回报的投资决策过程中,不影响财务价值的ESG因素并不需要被专门考虑。但近几年来,随着政府加强监管引导、消费者观念转变,特别是绿色金融的快速发展, ESG因素会影响企业长期财务价值的结论已经逐渐深入人心。”江向阳说。

创金合信ESG责任投资基金经理王鑫对券商中国记者表示,从长期看ESG有望成为一个比较强的风格因子。“过去投资中最强的风格因子是价值,即一个企业是否具备长期价值。同样,如果一个企业在ESG方面表现比较好,可能会获得更多的资金关注,从而获得更高的估值溢价。”

“技术创新是ESG投资的主线。”创金合信ESG责任投资基金经理王鑫对券商中国记者表示,技术创新首先是社会可持续发展的核心推动力,也是国家政策一以贯之的扶持方向;其次,在宏观降速背景下,技术创新所代表的新兴产业景气度较高;再次,技术创新的投资范围广泛,涉及低碳、零碳、负碳等范围。

此外王鑫认为,ESG投资趋势还可从周期反转领域挖掘。他分析到,在经济转型过程中,很多传统行业在供给侧会持续收缩,从而带来阶段性的供给不足和行业集中度快速提升的投资机会。尤其在全球“双碳”目标背景下,影响传统产业供给侧的变量未来会比较多。以煤炭行业为例,过去几年环保治理,煤炭行业的整体资本投入不足,叠加最近一年多全球宏观因素影响,煤炭价格大幅上涨,煤炭板块因此在近一年多以来出现了较好的表现。

提示声明:收益率数据仅供参考,过往业绩和走势风格不预示未来表现,不构成投资建议。转引的相关观点均来自相关机构或公开媒体渠道,不代表天天基金的观点。天天基金不对观点的准确性和完整性做任何保证,不构成投资建议,投资者据此操作,风险自担。市场有风险,投资需谨慎。更多股票资讯,关注财经365!