报告要点

10月以来,资本市场的一些新变化,似乎指向紧缩交易已近尾声。如何理解紧缩交易的逻辑演进,市场将何去何从?本文分析,可供参考。

一问:海外市场新变化?股债“跷跷板”效应再现,或隐含新交易信息

10月以来,资本市场出现了一些新变化,美国股债“跷跷板”效应再现;其他子市场的表现也与前期出现了一些变化。加息周期正式启动前一个季度左右,紧缩交易对市场定价的影响就已经开始显现,大部分时间段表现为股债市场的同涨同跌。但近期,10Y美债利率震荡上行的同时、美股明显反弹,股债跷跷板效应再现。美元的回落、金价的平稳同样与前期走势相异。

正常经济周期下,股债跷跷板效应是常态,流动性环境明显变化时,容易出现股债市场的同涨同跌;近期市场新变化,或反映紧缩交易已近尾声。11月3日议息会议后鲍威尔讲话明显放鹰,但美股仍显韧性。相较紧缩预期,市场对经济弱化反应更为敏感。美国“外强中干”的三季度GDP数据、逼近荣枯线的10月PMI数据、结构恶化的非农数据发布后,均出现股市反弹。

二问:“新”变化的背后?紧缩预期影响减弱、交易逻辑出现分化

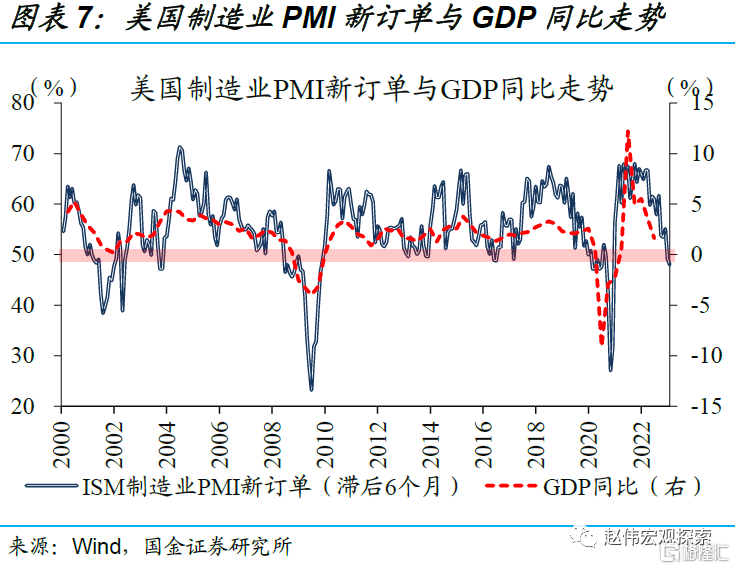

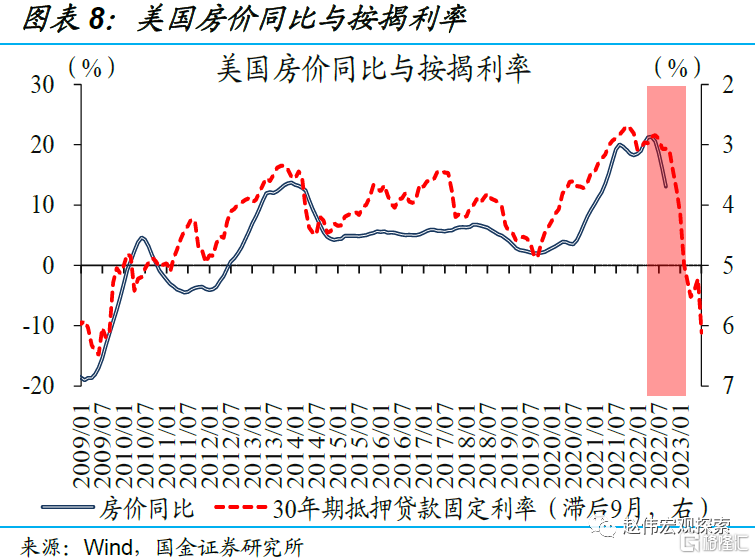

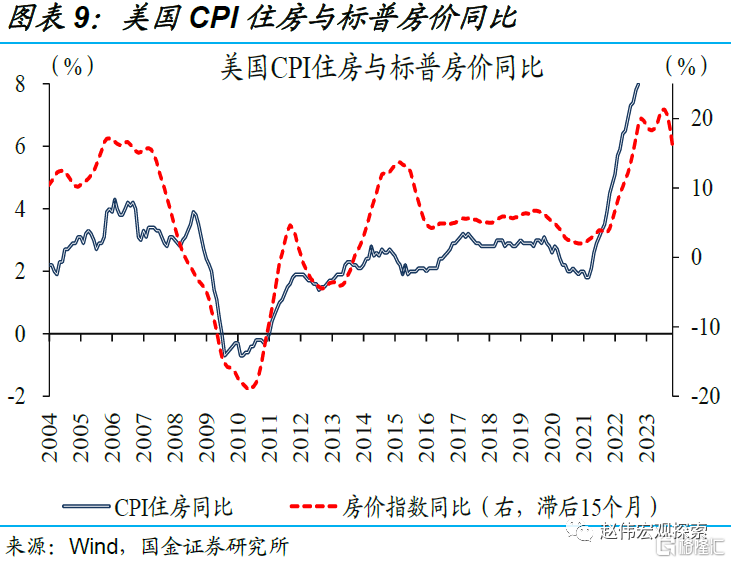

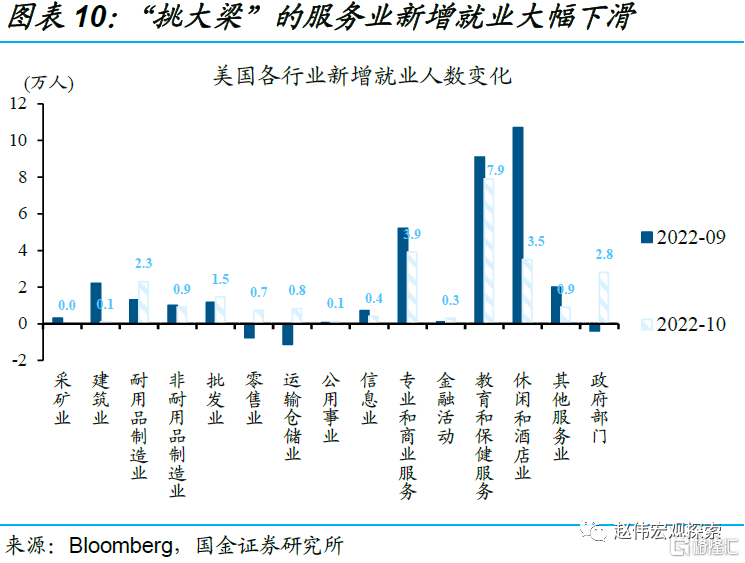

宏观指标“外强中干”,指向美联储加息或止步年初;市场利率领先政策利率1-2个季度的历史规律,或意味着今年底明年初市场利率顶部即将确认。1)美国经济动能已明显转弱,制造业PMI新订单连续 4个月跌破50%荣枯线;2)作为影响核心通胀的关键变量,房价、薪资增速的顶点均已出现;3)就业市场也出现明显降温, “挑大梁”的服务业新增就业大幅下滑。

疫情等扰动下,本轮经济周期与政策周期严重错位,或导致利率高点的历史规律被打破;短端利率与期限利差走势,显示紧缩逻辑市场影响已近尾声。历史上来看,10Y美债利率的顶部均高于政策利率的高点;但本轮加息周期演绎到当下阶段,经济表现相较其他加息周期时要差很多。随着衰退的临近,10Y-2Y期限利差趋于下行,而2Y美债利率已基本消化终点利率预期。

三问:风险资产,反弹还是反转?紧缩交易尾端,市场波动加大

未来一段时期,紧缩交易下的估值压制或有所减弱,但盈利端的影响逐步显现,或导致股票市场波动依然较大。历史来看,受盈利下滑拖累,衰退初期的1-2个季度,美股仍面临下调风险。向后看,经济下行压力下,生产率下滑、海外收入减少或对美股盈利端造成冲击。1)美股企业盈利与GDP为同步指标,经济衰退时面临下调;2)强势美元或进一步侵蚀美股海外收入。

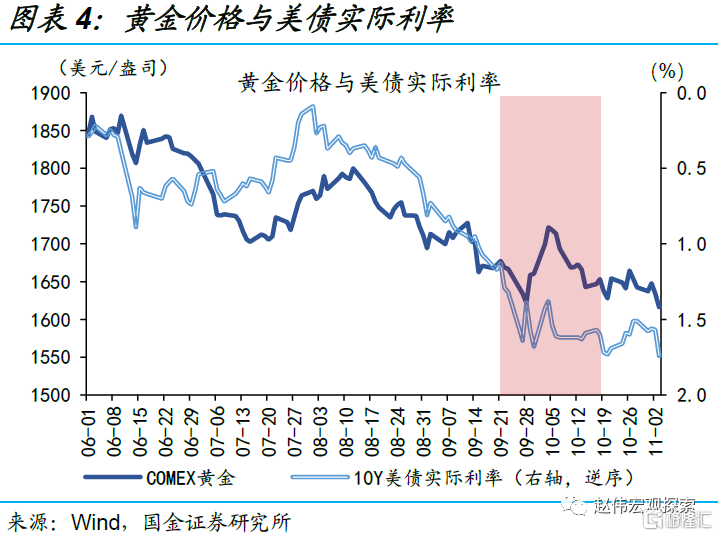

美债与贵金属已成资产配置优选,但短期交易行为对债市或仍有干扰;而全球需求走弱的背景下,商品的表现或仍将受到压制。历史上看,衰退前后黄金、美债等避险资产均表现较好,当下海外市场或已进入尾部风险集中暴露阶段,黄金和美债配置价值或进一步凸显。而商品市场,产出缺口与商品价格走势显著相关,当下全球经济持续走弱,或将对商品表现形成拖累。

风险提示:美联储货币政策收紧超预期、海外经济衰退超预期

报告正文

10月以来,美债市场调整的同时、美股明显反弹,股债“跷跷板”效应再现,或是紧缩交易已近尾声的体现。市场何去何从?本文分析,可供参考。

1、 海外市场“新”变化?股债跷跷板效应再现,或隐含新交易信息

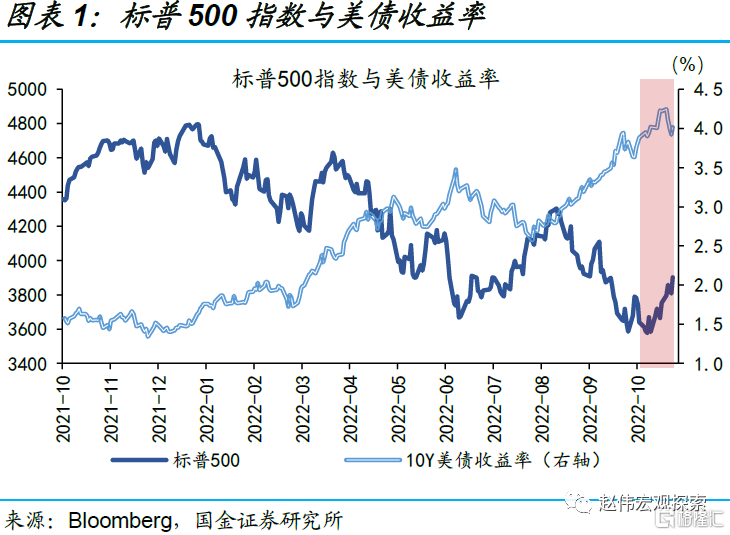

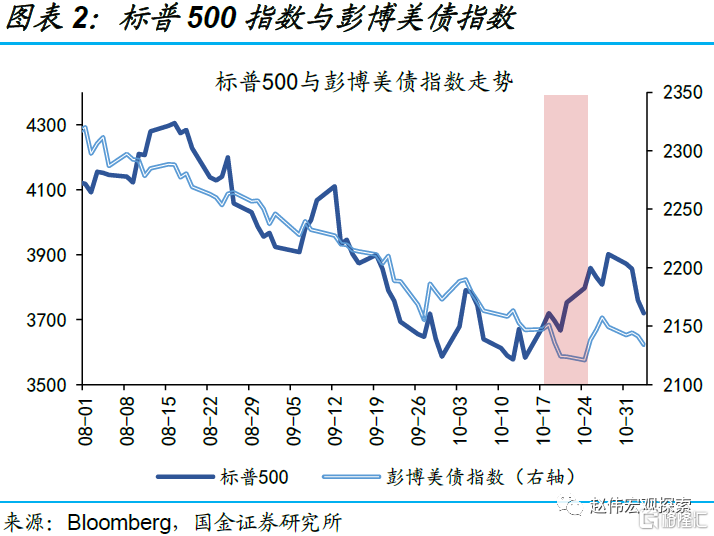

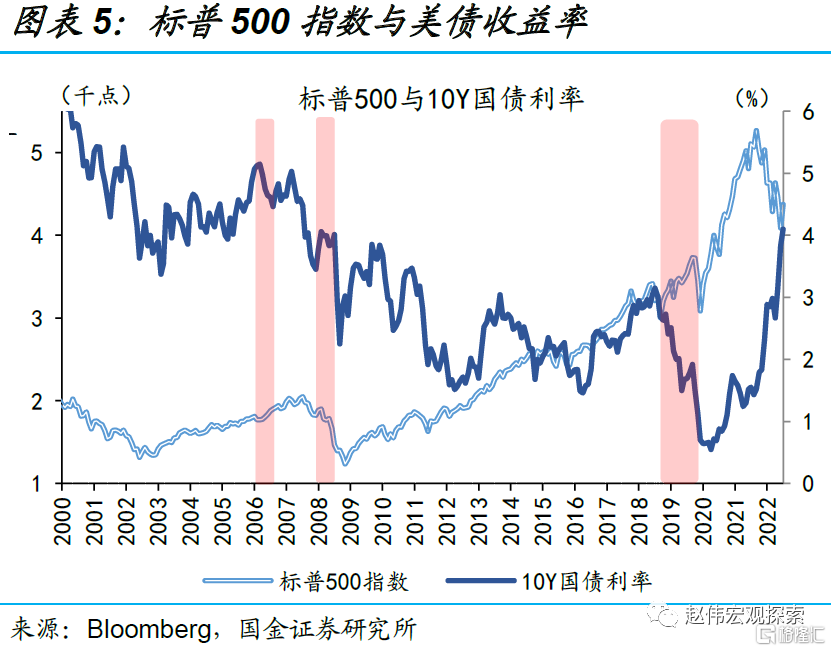

10月以来,资本市场出现了一些新变化,美国股债“跷跷板”效应再现。加息周期正式启动前一个季度左右,紧缩交易对市场定价的影响就已经开始显现,大部分时间段表现为股债市场的同涨同跌。年初至9月30日,10Y美债利率累计上行220bp,标普500指数累计下跌25.25%。但近期,10Y美债利率震荡上行的同时、美股明显反弹,股债跷跷板效应再现。10月以来,10Y美债利率上行60bp至10月24日峰值的同时,标普500指数上涨了8.8%。

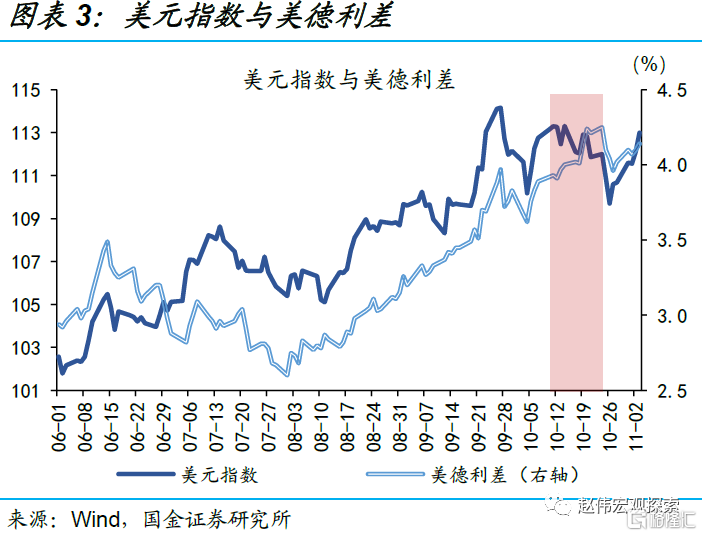

不仅资本市场如此,其他子市场的表现也与前期出现了一些变化。外汇市场上,美德利差持续走阔下,美元指数却有所回落。美德利差从9月28日的1.39%走阔56bp至10月31日的1.95%,这一期间,美元指数则从113.3下跌3.17%至109.7。商品市场上,黄金最为典型;实际利率持续上行,然而金价则波澜不惊。10年期美债实际利率从10月4日的1.38%上行约35bp至10月20日的1.73%,黄金价格则始终围绕在1650美元/盎司上下浮动。

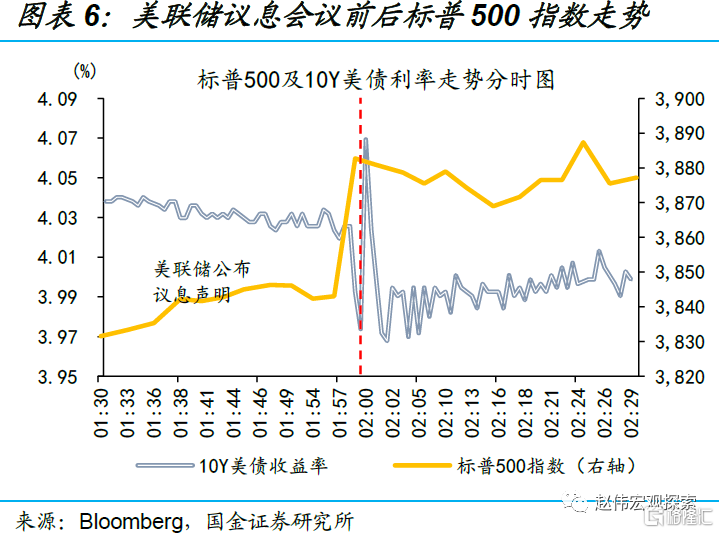

正常经济周期下,股债“跷跷板”效应是常态,流动性环境明显变化时,容易出现股债市场的同涨同跌;近期市场新变化,或反映紧缩交易已近尾声。历史规律显示,股债“跷跷板”效应是常态,仅 2006年、2008年、2019年等流动性明显变化时期,股债才同涨同跌。11月3日美联储议息会议后,鲍威尔讲话明显放鹰,但美股市场仍显韧性,标普500仅回调1.05%。而相较紧缩预期,市场对经济弱化反应更为敏感。美国“外强中干”的三季度GDP数据、逼近荣枯线的10月PMI数据、结构恶化的非农数据发布后均出现了股市的反弹。

2、“新”变化的背后?紧缩预期影响减弱、交易逻辑出现分化

宏观指标的“外强中干”,或指向美联储继续上修终点利率的空间与概率可能不大,加息操作或止步于年初。1)当下美国经济动能已明显转弱,制造业PMI新订单指数领先实际GDP同比3个季度左右,目前已持续回落4个季度,并连续 4个月跌破50%荣枯线,“衰退”渐行渐近,或对加息形成掣肘。2)作为影响核心通胀的关键变量,房价、薪资增速的顶点均已出现;3)就业市场,“挑大梁”的服务业新增就业大幅下滑,就业市场也已经出现明显降温。

历史规律显示,传统紧缩周期下,市场利率往往领先于政策利率1-2个季度,或意味着今年底明年初市场利率的顶部即将确认。在1982年以后,美联储将中介目标由数量型目标M2增速转向价格型目标货币市场利率。此后的6轮加息周期里, 10Y美债收益率多领先政策利率约1-2个季度见顶。相对特殊的2006年,在地产风险隐现时加息戛然而止,10Y美债利率与政策利率同步见顶。