通胀逐渐为全球的货币宽松按下了“暂停键”。

· 概 要 ·

2022年即将过去,回顾过去一年的大类资产走势,有四个因素成为了主导:通胀、美元、疫情和地缘政治。面对2019年末新冠疫情的冲击,全球货币政策普遍宽松,刺激了需求端的回暖。而全球供给端的恢复相对缓慢,不仅美国劳动力参与率没有回到疫情之前,全球其它多个经济体的劳动力参与率也受到了影响,尤其是服务业的供给端恢复需要一个过程。短期的供需错配,带来了全球通胀的抬升,而俄乌等地缘风险的爆发,只是恶化了全球通胀的局面。

通胀逐渐为全球的货币宽松按下了“暂停键”。美联储从今年以来加快了收紧步伐,美元流动性的大幅收紧,冲击着之前被宽松货币推升的全球大类资产,美债利率飙升,美元指数上行,全球股债、汇率普遍承压。欧洲央行迫于通胀压力,也开启加息进程。就连长期面临通缩风险的日本央行,也于近期迫于通胀压力,上调了利率管理的上限,日本利率上行,股市也开始承压。从国内来看,除了美元流动性和大宗上涨的外部冲击,疫情依然对国内经济、政策和资产产生了重要影响。

展望2023年,部分影响2022年资产走势的因素会逐步看到变化,甚至逆转,但对于这种变化,仍然需要一定的耐心。全球疫情的影响会逐渐淡化,但我们依然不能提防出现新的毒株出现的可能性。疫后的“疤痕”也会对经济和资产产生影响,这种影响不仅仅在需求端,还有供给端的恢复也需要观察,带来的问题是,通胀仍是一个很关键的变量。如果美国通胀能够快速降温,美元流动性的趋势拐点有望看到;如果日本通胀持续居高不下,日本央行逐步淡化甚至退出YCC管理的风险和影响仍然不容忽视;中国国内的疫后通胀,也是需要重点关注的变量,如果服务业通胀压力较大,势必对国内的货币政策构成一定扰动。

所以2023年,我们在看到国内政策积极变化带来的机会的同时,也需要关注:国内的通胀;地产的出清风险;全球疫情的新变化;美元流动性的阶段性压力;日本货币政策框架变化的可能性。

1

全球大类资产:美元指数上行,股债汇普遍承压

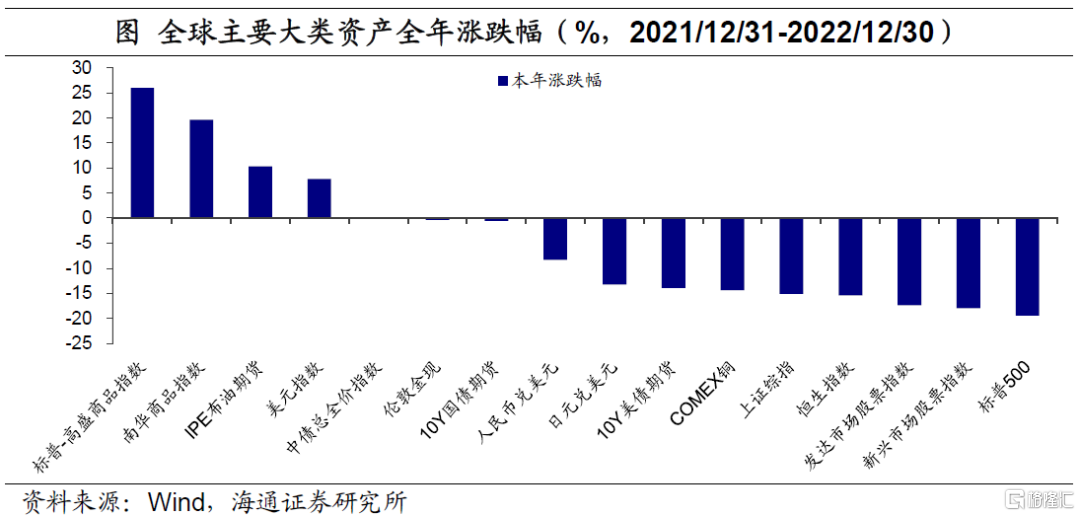

对比2022年全球大类资产价格表现,美元、美债利率上涨,商品总体收涨,股票市场受挫。全年来看,领涨的是标普-高盛商品指数,涨幅达26.0%,IPE布油期货(19.7%)涨幅也较领先。但并非所有商品都表现出色,伦敦金现小幅下跌0.4%,COMEX铜下跌14.3%。汇率方面,美联储持续收紧货币政策,美元指数先涨后跌,最大涨幅一度接近20%,最终全年录得7.8%的上涨;对比来看,人民币兑美元收跌8.3%,日元兑美元收跌13.3%。债市方面,10年美债期货大幅下跌13.9%。股票是几大类资产中表现最弱的,领跌的是纳斯达克指数,跌幅高达32%,标普500跌幅也达19.4%,是该指数2008年以来的最差表现,新兴市场股指整体也下跌了17.9%、发达市场股指整体下跌17.4%;恒生指数尽管近两月来快速上涨,但全年来看跌幅依然在15.5%。

国内方面,全年商品上涨、股市下跌,债市全年小幅震荡,人民币贬值,最终守住“7”的关口。南华商品指数上涨19.7%,上证综指下跌15.1%,人民币兑美元下跌8.3%,债市方面,中债总全价指数小幅上涨0.2%。

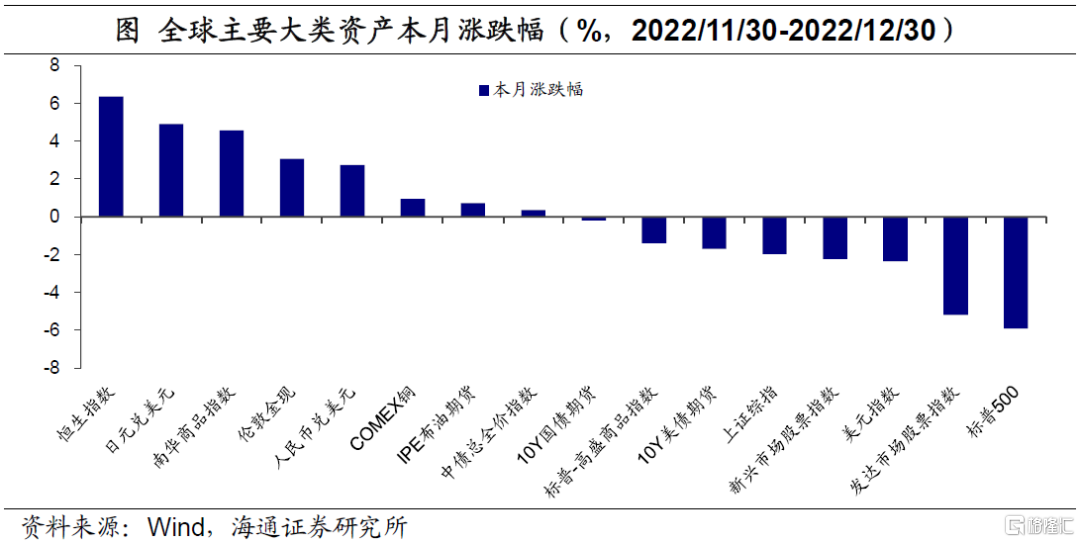

综合来看,全年大类资产表现上:商品>美元指数>中债>贵金属>人民币>日元>美债发达市场股票>新兴市场股票;12月以来资产表现为:日元>贵金属>人民币>中债>商品>美债>新兴市场股票>美元指数>发达市场股票。

2

股票市场:全球股指震荡下跌

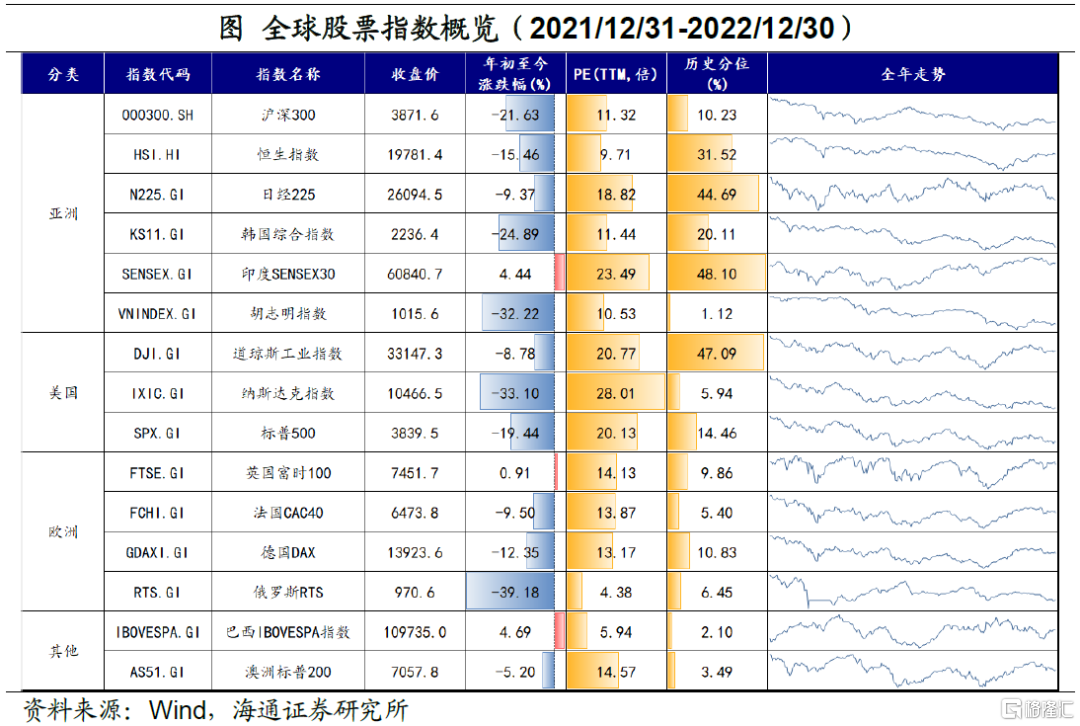

2022年,全球股指多数震荡下跌。2022年全球大部分股指呈现震荡下跌趋势,这主要是由于通胀逐步高企、多国货币政策先后收紧。其中,全年上涨的股指是巴西IBOVESPA指数、印度SENSEX30指数和英国富时100指数,涨幅分别为4.69%、4.44%和0.91%;而在下跌的股指中,跌幅前三的为俄罗斯RTS、纳斯达克指数和越南胡志明指数,全年跌幅均大于30%,分别为-39.18%、-33.10%和-32.22%。

从估值来看,目前所有指数均处于历史中位数以下,其中日经225、印度SENSEX30指数和道琼斯工业指数估值接近历史中位数,恒生指数估值回升至历史30%分位数以上,欧洲、新兴市场股指大多处于历史相对低位。

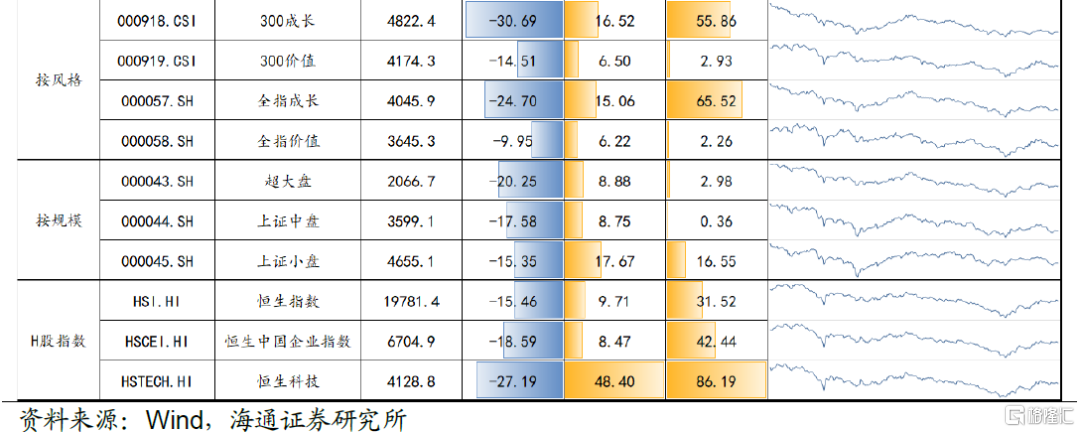

2022年国内A股和H股指数全部震荡下跌。今年全年,A股指数呈现震荡下跌趋势,1-4月、7-10月为下跌区间,5-6月受益于疫情后修复、11-12月受益于防疫政策优化调整,股指进入上涨区间。H股指数在1-10月持续震荡回落,这主要受国内经济基本面走弱和美联储流动性收紧影响,11月由于国内疫情政策调整开始见底回升。其中,全年跌幅最小的指数为全指价值(-10.0%)、沪深300价值(-14.5%)和上证指数(-15.1%)。跌幅最大的指数分别是科创50(-31.3%)、沪深300成长(-30.7%)和创业板指(-29.4%)。比较不同风格和规模的指数,价值优于成长,大盘优于中小盘。

A股指数估值大多处于历史低位,仅有成长风格指数估值仍高于历史中位数。沪深300成长和全指成长指数估值在今年虽然明显回落,仍在历史中位数以上,其他估值大多处于历史10%分位数左右。港股指数估值也在回落,不过恒生科技指数仍在历史85%分位数以上。

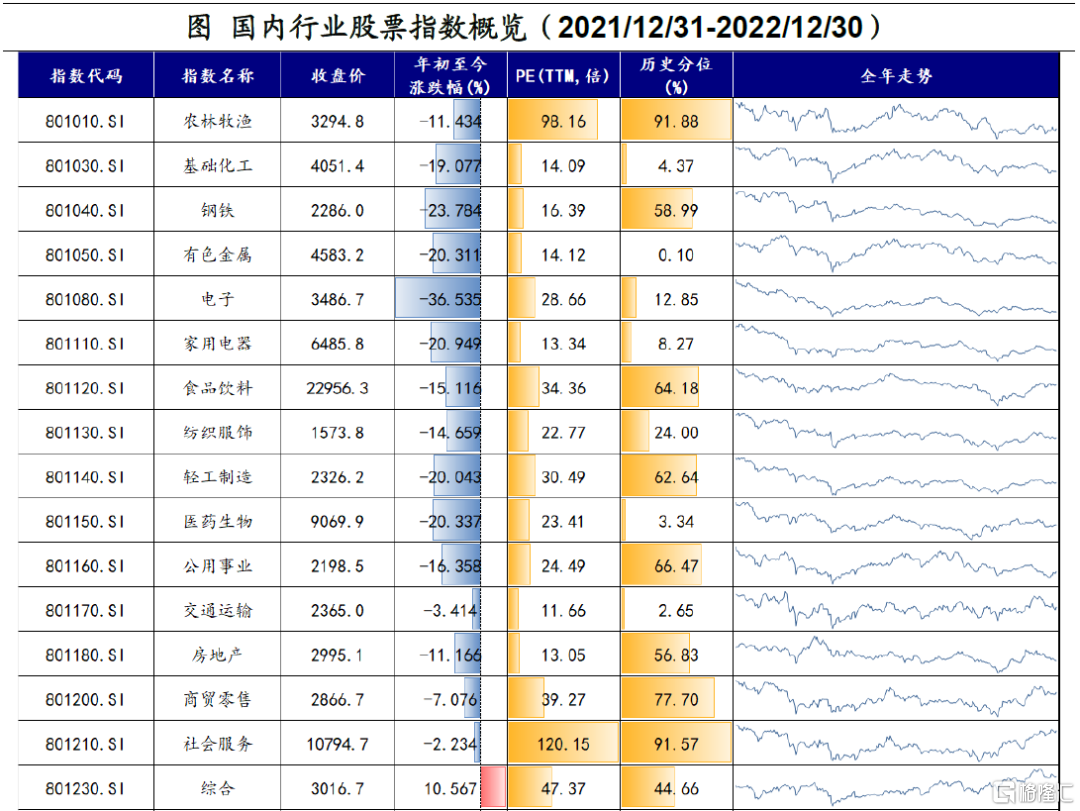

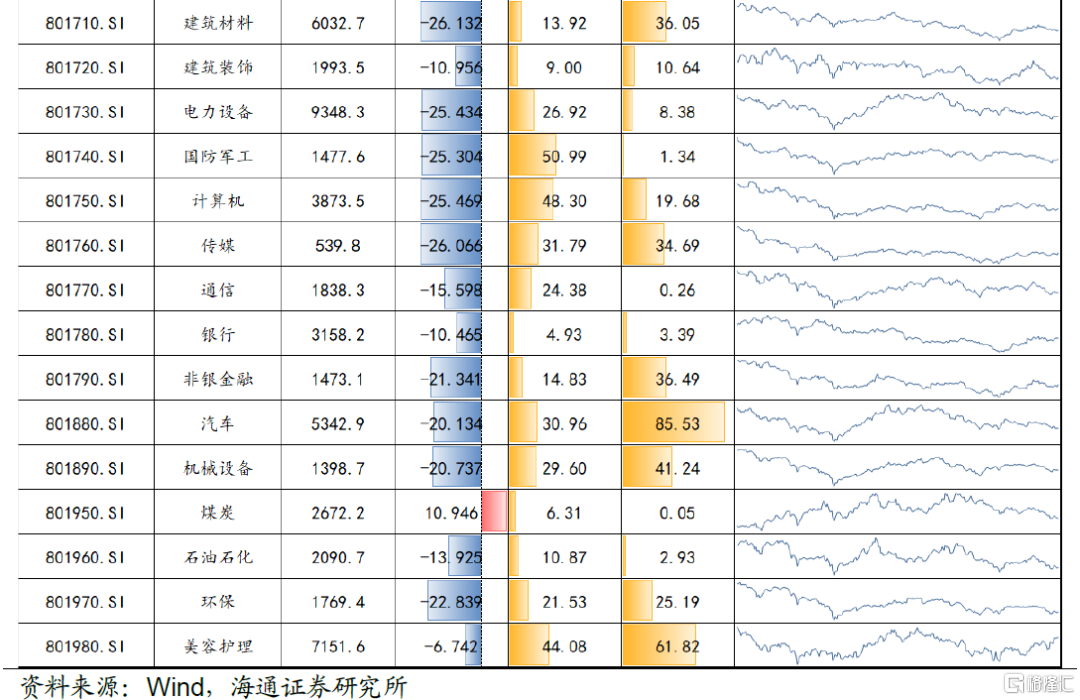

今年全年,A股大部分行业指数震荡回落,仅有煤炭和综合行业上涨。全年,A股大多行业走势和大盘一致,呈现震荡下跌趋势。其中,29个行业全年涨跌幅为负,仅有煤炭和综合行业为正,涨幅分别为10.9%和10.6%,其他跌幅较小的行业是社会服务(-2.23%)。煤炭行业主要受益于年中水电不足、火电需求高增,而社会服务行业则主要是受益于年末疫情政策优化。而跌幅较大的行业分别为电子(-36.5%)、建筑材料(-26.1%)和传媒(-26.1%)。

行业估值位置分化明显。其中,大部分行业估值偏低,估值在历史最底部的行业是有色金属、通信、煤炭,均处于历史1%分位数以下。估值处于历史高位的行业分别是农林牧渔、社会服务、汽车,其行业估值均处于历史80%分位数以上。

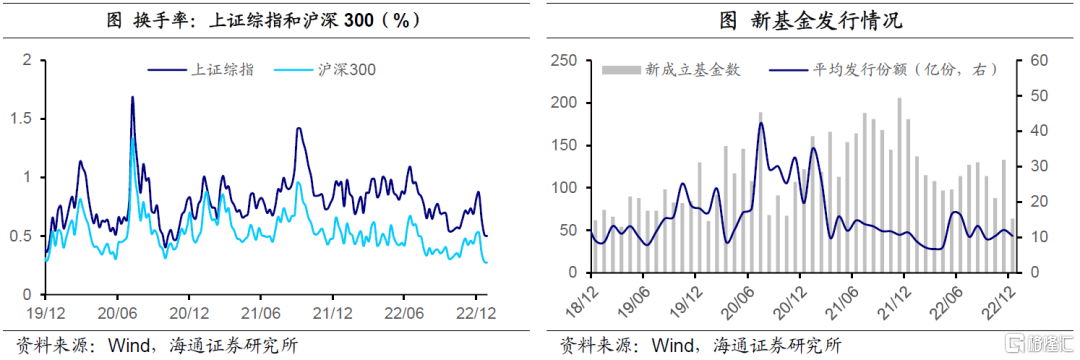

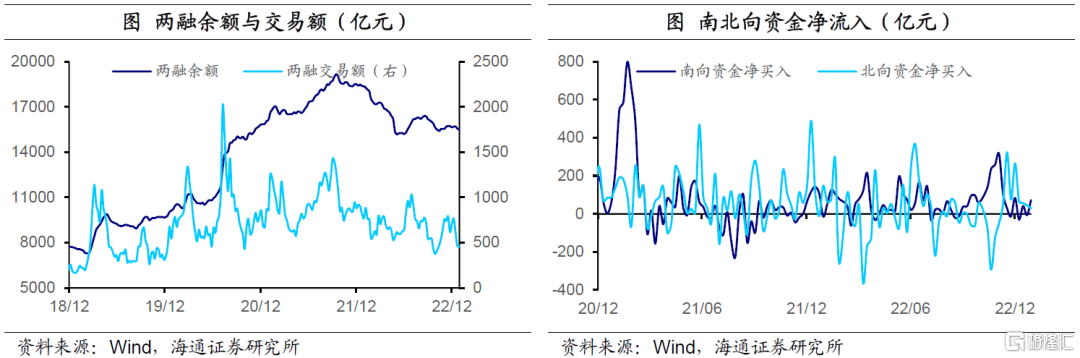

从交易指标来看,上证综指和沪深300指数的全年平均换手率分别为0.79%和0.45%,在上半年基本持平,从6月开始明显回落,直至10月开始回升,到12月初又开始回落。全年新发行基金1325只,平均发行份额为10.8亿份,其中18.7%为股票型基金,33.7%为混合型基金,34.9%为债券型基金,相较于2021年,今年发行基金数量减少32%,平均发行份额减少29%,股票和混合型基金占比减少,但债券型基金占比增加。截至12月31日,两融余额为1.55万亿,当周环比减少0.44%,1-5月两融余额持续回落,在7-8月有所回升,9月以来又再度下行。2022年北向资金净流入约为900亿元,较2021年的4311亿元明显回落。

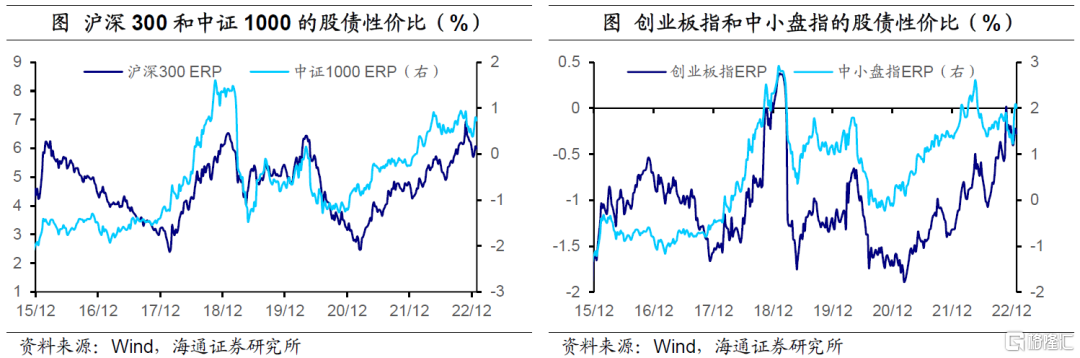

从股债性价比来看,各指数ERP整体回升。截至12月31日,沪深300ERP、中证1000ERP、创业板指ERP和中小盘指数ERP分别为5.99%、0.73%、-0.28%和2.01%,相较于2021年末的4.43%、0.00%、-1.23%和1.46%明显上升,相对于债券,股票整体的配置价值回升。

3

债券市场:国内震荡,海外走熊

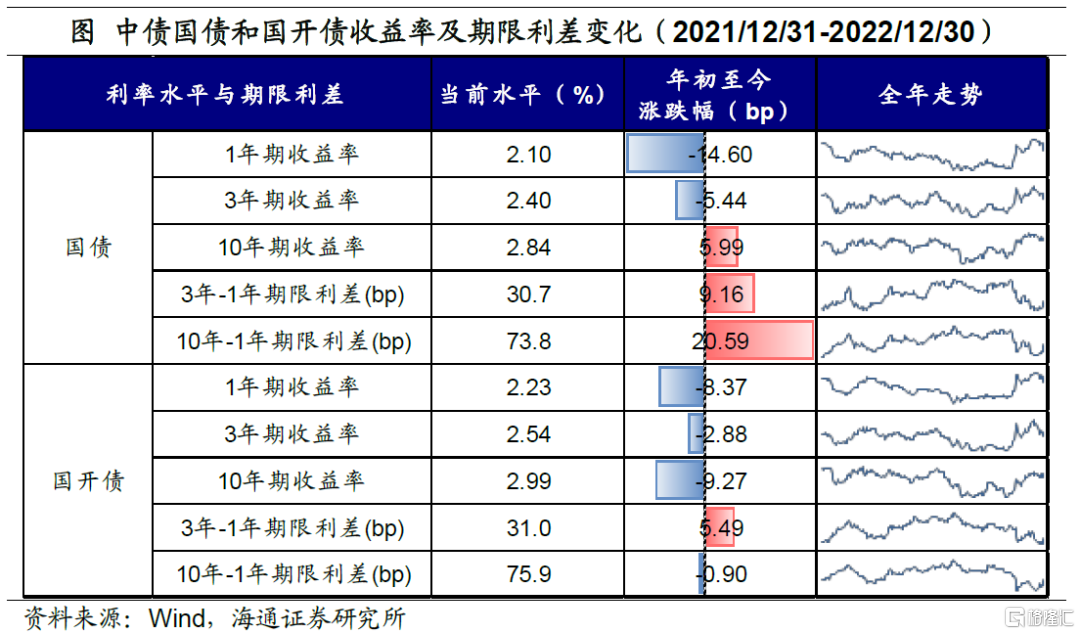

回顾2022年,各期限的国债和国开债收益率在前10个月呈震荡下行趋势,但从11月起快速攀升。以10年期国债收益率为例,几轮较快速的下行分别发生在5月、7-8月和10月。相比年初,10年期国债收益率上行6.0bp至2.84%,10年期国开债收益率下行9.3bp至2.99%;短端的1年期国债利率下行14.6bp,1年期国开债利率下行8.4bp。期限利差在一季度经历起伏后波动走阔,但11月以后经历了快速缩窄。相比年初,10Y-1Y国债利差走阔20.6bp至73.8bp,3Y-1Y国债利差走阔9.2bp至30.7bp;10Y-1Y国开债利差缩窄0.9bp至75.9bp。

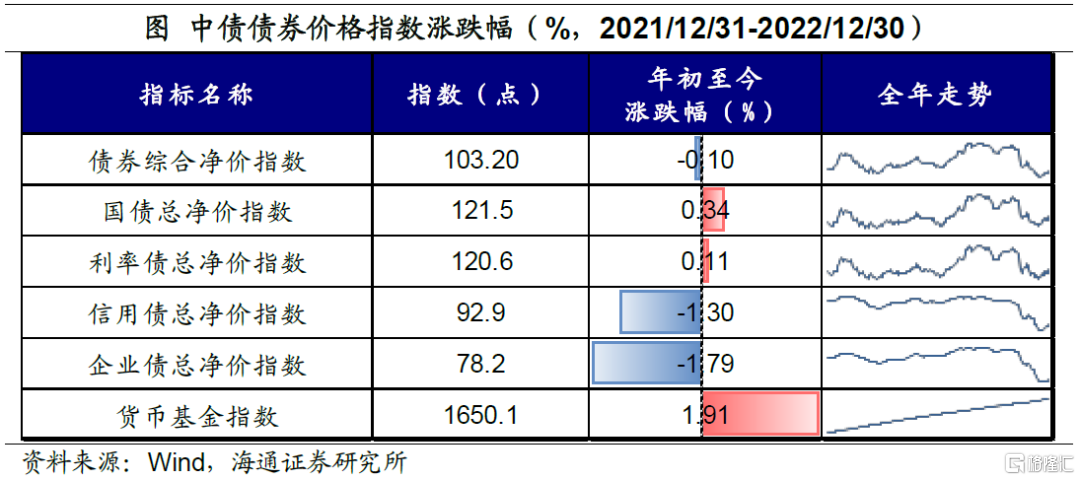

从全年债券价格表现看,利率债经历一季度起伏后震荡波动,在三季度一度走高,但在年底快速下跌,较年初上涨0.11%,而中债国债净价指数上涨0.34%;信用债则在前10个月保持相对稳定,11月起经历下跌,较年初跌幅达到1.30%;企业债净价指数下跌1.79%。此外,货币基金指数表现稳定,相比年初小幅上涨1.91%,低于去年全年货基指数涨幅2.3%。

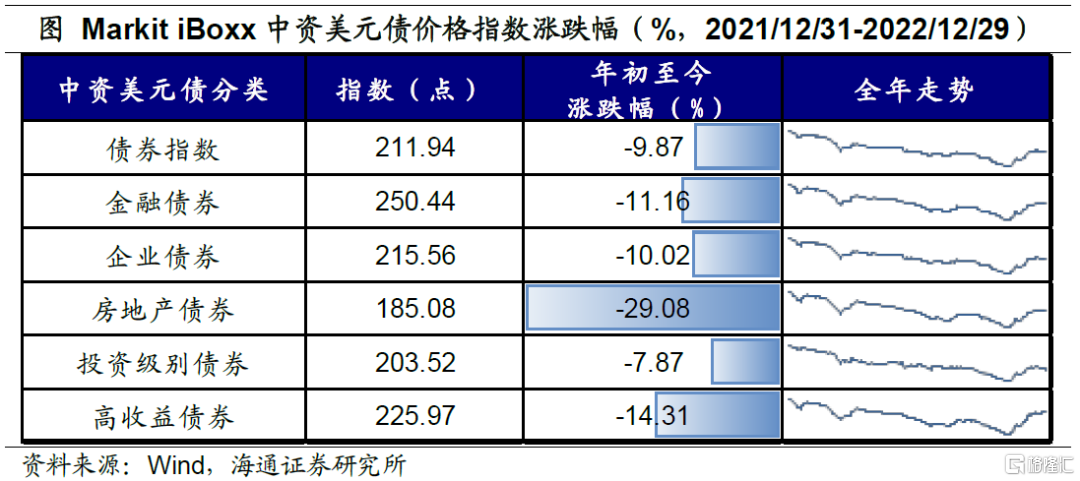

中资美元债方面,受地产政策和国内经济预期影响,各指数在本年度首先经历了长时间的持续下跌,直至11月起开始反弹,但目前距离年初高点仍有距离。其中高收益债券指数累计跌幅达到14.3%,地产美元债指数更是跌去29.1%。投资级债券指数跌幅相对较小,年初至今下跌7.9%。此外,金融债指数下跌11.2%,企业债指数下跌10.0%。

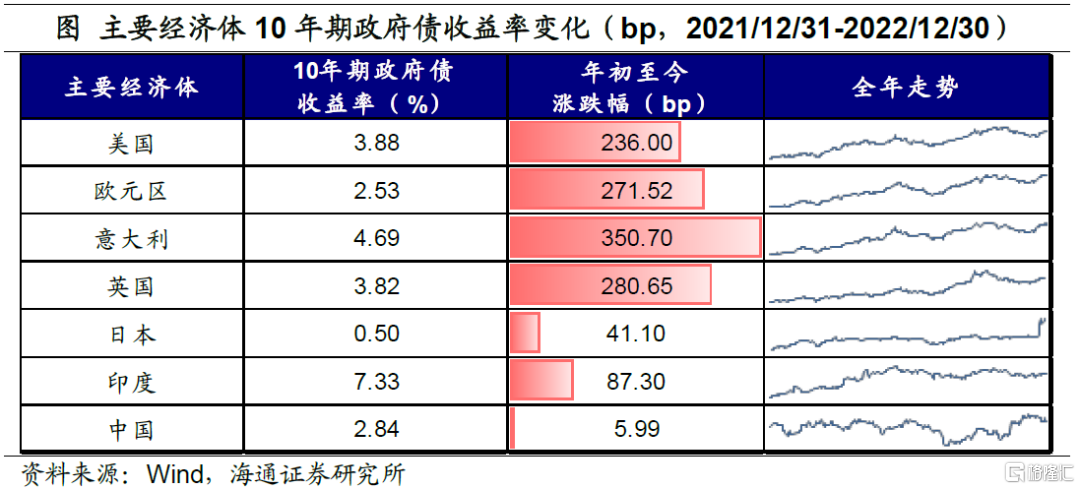

2022年,在通胀压力下,主要经济体持续收紧货币政策,带动欧美主要经济体长期政府债利率普遍上行。全年来看,10年期美债收益率累计上行236.0bp,10年期欧元区公债利率累计上行271.5bp,10年期英国国债利率上行280.7bp。其他海外经济体方面,日本10年期国债利率长期保持稳定,但年底日本央行宣布调整收益率曲线控制政策,导致利率大幅上行,最终较年初上行幅度达41.1bp。此外,10年期印度国债利率在上半年快速上行后保持小幅波动,整体相比年初上行87.3bp。

4

大宗商品:能源/农产品涨、有色跌

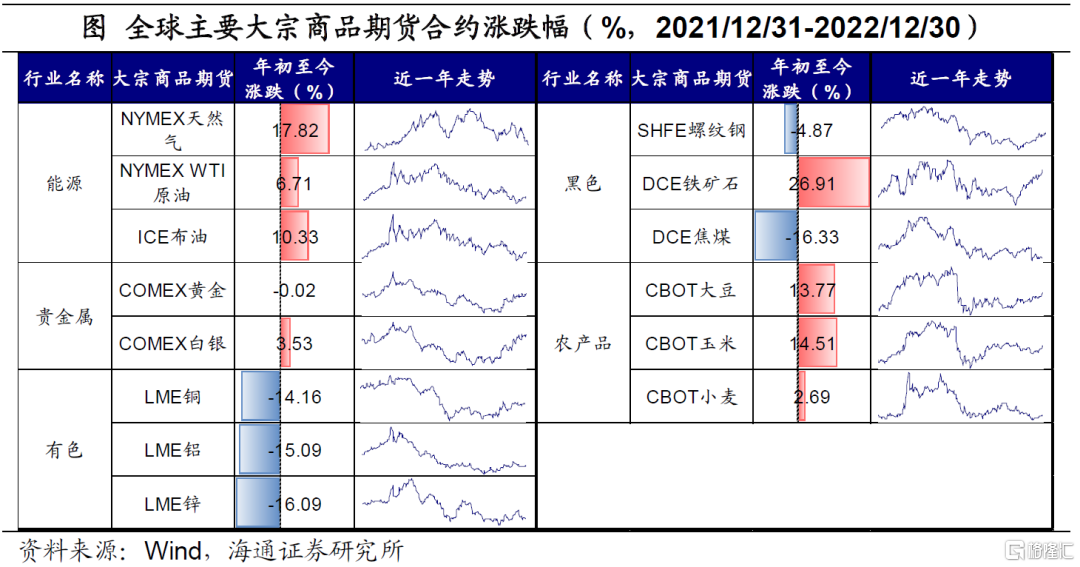

全年来看,能源、农产品板块普遍上涨,有色金属普遍下跌,贵金属、黑色价格涨跌互现。能源板块,受俄乌冲突和产能不足等因素影响,天然气和石油上半年涨势强势,后续虽大幅走弱,但最终依然收涨。农产品板块,上半年主要受俄乌冲突、油价因素影响大幅走强,直到6月在原油和棕榈油价格大幅下跌的带动下,主要品种价格都迅速回落。有色板块的价格随着欧美总需求拐点的出现,在二季度明显下跌,下半年表现持续疲软。

对比来看,DCE铁矿石以26.9%的涨幅在主要品类中领先,NYMEX天然气(17.8%)、CBOT玉米(14.5%)、CBOT大豆(13.8%)、ICE布油(10.3%)价格涨幅紧随其后。从跌幅来看,DCE焦煤跌幅领先,达-16.3%,其后是LME锌(-16.1%)、LME铝(-15.1%)、LME铜(-14.2%)、SHFE螺纹钢(-4.9%),COMEX黄金小幅收跌0.02%。

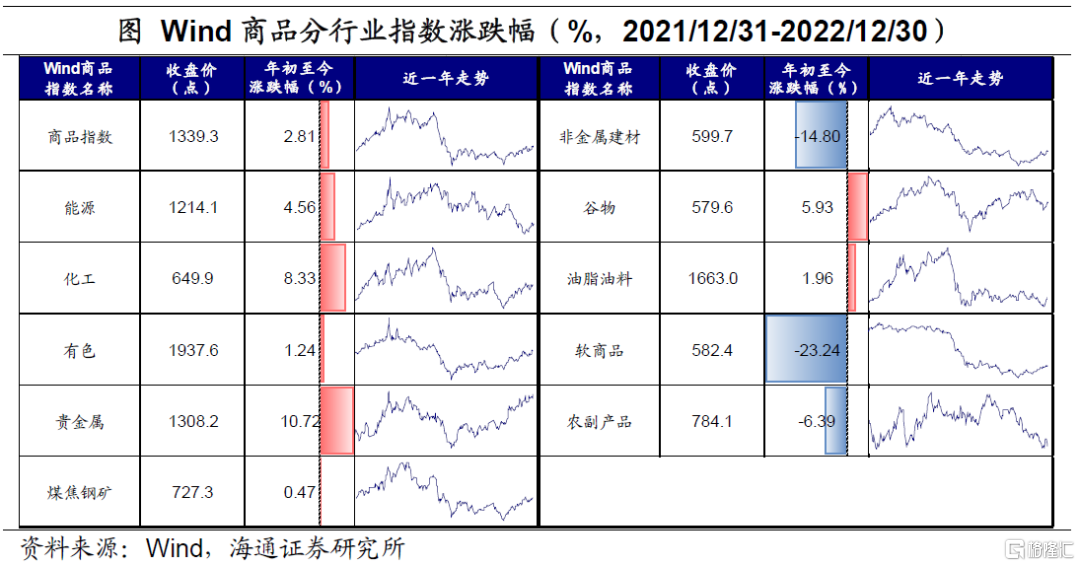

国内方面,今年Wind商品指数整体上涨2.8%。各行业价格多数上涨,其中贵金属板块涨幅最大,为10.7%,化工(8.3%)、谷物(5.9%)、能源(4.6%)、油脂油料(2.0%)、有色(1.2%)、煤焦钢矿(0.5%)紧随其后。而跌幅最大的是软商品,高达-23.2%,其后是非金属建材(-14.8%)、农副产品(-6.4%)。

5

外汇市场:美元先升后降,非美货币先弱后强

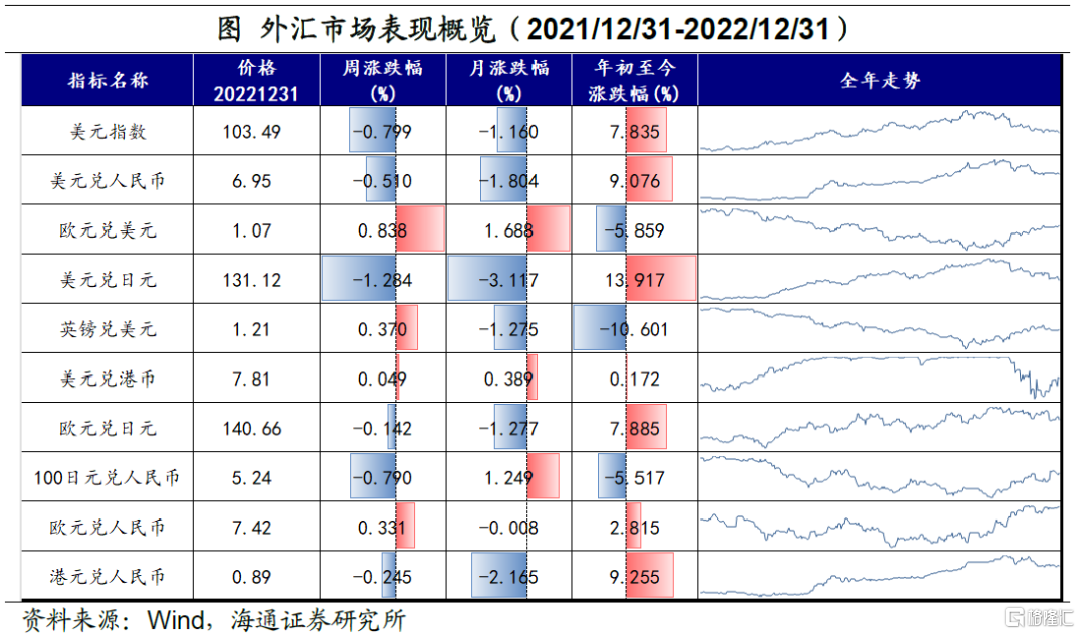

美元指数先升后降,人民币先弱后强。2022年全年,在高通胀和美联储加息驱动下,美元指数从年初一路上升,最高至114左右,不过自9月以来,美元指数开始回落,当前收于103.5。美元上涨使得人民币在今年三季度前持续贬值,一度突破“7”关口,并加速贬值突破7.2,不过随着国内经济预期改善、美元指数走弱,人民币重新走强,截至12月31日,美元兑人民币即期汇率报收6.95。欧元和日元也呈现先弱后强走势,截至年底,欧元兑美元报收1.07,全年下降-5.9%,日元报收1美元兑131.12日元,较去年年底的1美元兑115.11日元明显贬值。

更多股票资讯,关注财经365!