本轮债牛的能量,超乎所有人的想象。市场对国债利率阶段性底部的预判,甚至追不上10年和30年期破新低的速度,不少空方望着不断上扬的价格怎么也等不到头最终选择止损倒戈。

毫不夸张的说,本轮债牛将会如2013年的债灾一样在债券人心中留下不可磨灭的印象,毕竟职业生涯正随着不断下行的利率逐渐被侵蚀。

继昨天日内大幅下行4bp后,30年超长期国债利率今早开盘即下1.8bp。今年一月初的时候,不少机构预测10年国债的博弈点还在2.5%。如今30年国债利率的2.5%整数关口已经近在眼前了。2月27日,10年国债活跃券利率报价2.375%附近;30年国债活跃券利率水平在2.541%附近。

本轮牛市行情脉络全梳理

如果精准切割利率的运行脉络,本轮酣畅淋漓的下行要从2023年3月初开始说起。

去年年初,疫后经济强复苏的预期,在进入3月开始逐渐降温。宏观数据和金融数据等显示出经济复苏的斜率有所放缓,宽货币预期开始累积,拉开本轮行情的帷幕。3月中旬央行降准,6月初国有大行调降存款利率。10年国债收益率从2.91%附近下行至六月中旬的2.64%附近。

虽然7月末中央政治局会议宽地产和稳增长的预期发酵,引起债市5个bp左右的回调,但并未影响整体下行趋势。8月中旬央行超预期下调MLF和OMO,10年国债创出年内新低2.544%。

从8月末开始到11月末,债市经历了近三个月的震荡回调。背后原因主要有,降息后资金面并未放松反而波动加剧,中枢抬升。另外,政治局会后地方债发行速度明显加快,叠加10月大规模的特殊再融资债开始发行,同月全国人大常委会明确,中央财政将在今年四季度增发1万亿元国债,调高赤字率至3.8%,本阶段债市供给压力明显。10年国债利率从2.55%附近震荡上行至2.71%的水平。

去年12月开始,市场基本完成了稳增长政策定价。同时多个重要工作会议均未再出现超预期的政策或者表述,市场做多动能开始累积。12月22日,多家大行下调存款利率,市场对2024年1月降息的预期已经到了深信不疑的程度,跨年前抢配力量强劲,债市一个月内从2.72%附近下行至2.565%。

至此,2023年债市整体下行幅度为28bp左右,并且带着降息将至的强烈憧憬跨入2024年。

2024年一月的债市可以说完全围着货币政策起起落落,上半月博弈降准降息,月中降息落空带来小幅回调,1月24日央行超预期宣布将于2月降准50bp再次点燃做多情绪。进入二月,春节前抢券行情火爆,节后五年期LPR超预期调降,商业银行密集下调存款利率影响,叠加资金价格不贵,在权益市场的修复行情中债市依然保持着自己的下行步调。截止2月27日,十年国债已经较2024年开年下行了18bp左右。

30年国债如何成为超越10年品种的聚宝盆?

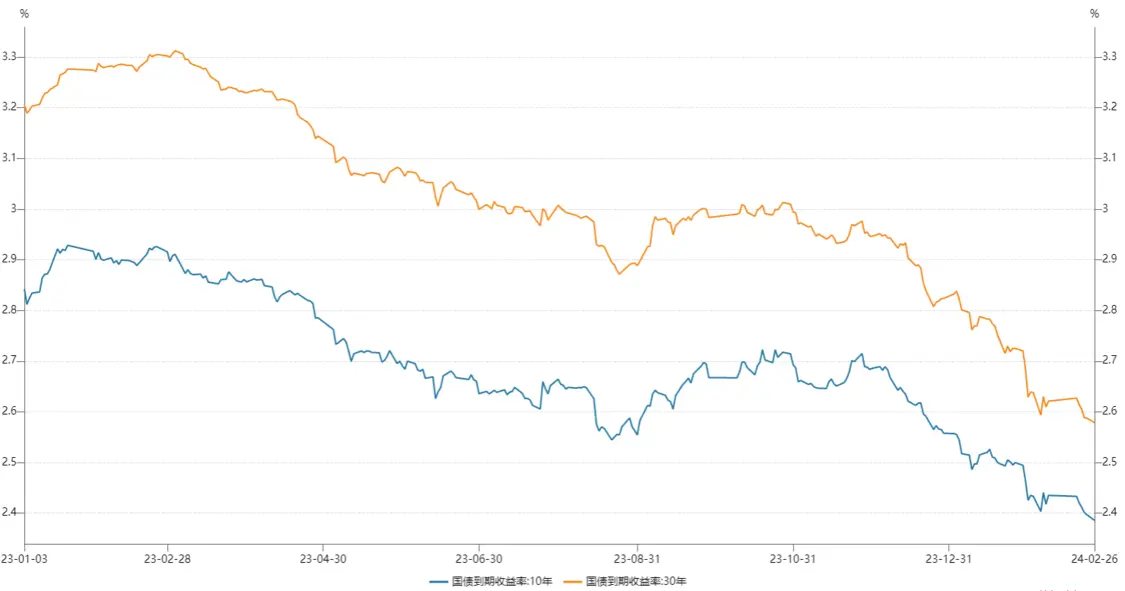

作为交投最活跃的品种,10年国债是债牛中摇钱树,但本轮行情中30年国债可以说是聚宝盆。以两条利率曲线走势形态来看,二者的利差水平在肉眼可见的缩窄。从去年初算起,截止今年2月27日,10年国债下行47bp左右,而30年国债下行了66bp左右。超长端表现较大幅度优于10年。

30y与10y国债利率走势图

资料来源:Wind,财联社整理

财联社截取了2013年末到2016年10月,以及2019年10月末到2020年年中的两段基本单边下行的行情对比。第一段中10年国债下行幅度约2.003%,30年国债下行幅度约1.9%。第二段行情中10年国债下行幅度约76.2bp,30年国债下行幅度约57.3bp。

相较于中短端期限的债券,30年期的利率风险更大,对于交易盘来讲并不友好。而超长债的配置机构也比较局限。尽管牛市之下,普债同庆,但本轮30年的炸裂行情背后不是仅靠基本面,资金面这些要素能解释的。

粗略来看,30年国债的交易活跃度上升是以2020年银行净息差开始下降,商业银行特别是农商行增强超长债投资增厚收益为契机。

2023年4月国债期货TL合约上市,填补了超长期利率风险管理工具的空白。作为观测标的资产情绪的重要指标,截止2月27日国债期货TL主力合约持仓已经超过5万手。通过国债期货行情可以观察到,30年期是去年12月开始“起飞”的。成交价从99元附近,以对于国债资产来讲过于陡峭的速度,上升至了2月27日的106.57元。

去年年底开始,除了险资和商业银行这样传统的配置力量,公募基金也加入了抢购行列向久期要收益。毕竟全市场对2024年的债牛预期高度一致,早买早受益,卷中长期哪有卷超长期吃的多。另外,银行存款利率不断下降,但是老百姓的风险偏好比存款利率降得更严重,保险资产就变成了性价比尚存的好去处。险资负债端的扩张则必然要匹配更多长久期的资产。

而交易盘方面,不少信仰破产的空头倒戈做多,或者被清场出局,也助推了超长端的气势。由于做空天然需要加杠杆,所以负债压力是高于多头的,而当市场单向行情持续太久除了新加入的空方,市场上也会有一群已经扛了很久的“空头存货”。这批存货与新来的有着明显不同,那就是他们的账户情况已经恶化的十分严重,无论是反向自救还是挺到被平,最后都会被动变成多头的养料。根据中国债券信息网,截止上个月末债券借贷余额23.118.06亿,环比增加近1000亿。

极致行情,抉择艰难

当前的市场,展现了各种利差都在压缩的奇妙景象,信用利差也好,期限利差也好,这些原本独立的风险要素在资产荒的环境下,不同种类的利差仿佛也开始流动,同涨同跌。以2月27日来看,5年的商业银行二级资本债2.655%,1年的国股同业存单2.25%,3年的AAA+城投2.4%。

市场的博弈空间越来越小,尽管大多数声音还是唱多债市,但也有部分谨慎的投资者警惕着长端“暴起反咬”。

2018年以来,1年期MLF逐步成为10年国债定价的锚,目前的MLF为2.5%,二者之间利差水平在22.5个bp左右。尽管2021年后二者的利差空间收窄至15个bp左右,但2019年利差水平曾达到过66bp左右。

交易员对财联社表示,本周债市交易的主线剧情是对下周两会的博弈,押注经济增长目标和财政赤字率,两会后债市的下一步方向能更加明朗。另外,今年MLF和OMO调降的预期还没有兑现,“只要一天不降息,多头的心态就有枝可依。”另外,他自己已经满仓买入,忐忑的躺平了。

乐观派认为,债市上行的触发条件一般是流动性收紧,去年年底以来,从MLF投放跨年后资金明显转松。2月大幅度降准50bp,央行呵护资金的态度仍然未变,资金面反转风险不大。从宏观指标和高频数据来看,2月的CPI难有大幅改善PPI大概率仍为负值,经济复苏仍然存在堵点。另外从地方两会的目标来看,北京、上海皆为5%左右,赤字率或不会高于去年,债市反转风险不大。

谨慎派认为,年初单独下调了5年LPR同时大幅度降准,去年以来银行多次下调了存款利率。而且以美联储为主的外围货币政策又重新偏鹰,所以短期内央行降息的必要性不大。另外,3月即将迎来债市偿还高峰,各类型债券偿还量预计将超过6万亿,也将对流动性产生挤占。在各路政策刺激下,近期权益市场行情有所好转,股债双牛的局面通常是难以持续的。30y-10y的利差已经没有多少压缩空间,公募基金也累积了很多的止盈压力,一旦行情开始震荡,多头就有撤离的动力和风险。更多股票资讯,关注财经365!