“祸福相倚。” —— 中国谚语

要点

- 中美两国监管齟齬不合,许多中概股终将面临退市。当下估值虽很低,但也可以更低。

- 市场信心受挫,资本开始外逃。

- 美国10年国债收益率上穿长期下行趋势,预示着全球宏观风险显著升温,但市场置若罔闻。市场很可能二次探底。

中概股监管风暴

中概股的超卖反弹之势遇滞。 上周五,彭博社和财新分别报道了关于中概股监管的又一则爆炸性新闻,昭示了美国监管机构在此问题上的行峻言厉。 美国上市公司会计监督委员会(PCAOB)措辞强硬,“上交审计底稿是没有任何谈判余地的”,有关中概股能否避免退市的揣测“为时过早”。 在早盘交易时段,交易员们再度眼疾手快地将中概股获利了结,抛售压力一直持续到周五收盘。

随着俄乌战事仍未见止戈之势,美国持续警告,称冲突可能从常规战争可能升级为化学武器、甚至核武器的全面扩大化战争。《孙子兵法》认为在敌人走投无路、困兽犹斗之时,不可逼之太甚,最好能为其留有退路。正所谓“围师必阙”,以防对方孤注一掷、置之死地而后生。鉴于中国是防止俄乌局势进一步恶化的重要平衡力量,美国应该积极地与中国合作,寻求共赢之道,比如解决中概股的遗留问题。毕竟,这一批中国最优秀的公司长期以来一直在为美国及全球投资者提供了卓越的投资机会。

话虽如此,局势却着实扑朔迷离,当事双方存在某些潜在、不可调和的长期分歧——《外国公司问责法案》(HFCAA)要求这些上市公司对国家持股以及某些敏感信息和数据予以披露,而中国国内对一众举足轻重的行业执牛耳者却不断加强控制,体现国家意志。

因此,对于在美上市的中概股来说,最好和最差情景的唯一区别,可能只是从美国退市的时间问题,而非避免摘牌。3月25日周五,沪深交易所分别发布了通知,为中概股回归登陆A股市场洞开方便之门,只要这些公司提交上市申请前120个交易日平均市值不低于人民币200亿元。可见中国监管机构似乎正未焚徙薪,做最坏的打算。

如是,那么中概股交易应该如何计价?

假使这些公司最终在劫难逃,且这种退市的可能性似乎与日俱增,那么它们当前的估值应该计入最坏情况,并对2024年这一退市的关键节点计入两到三年的时间价值差别。我们可以用长期追踪中概股的纳斯达克中国金龙指数(HXC)为例。

现阶段HXC指数的市净率约为1.7倍,比2009年2月底和2011年9月约1.3倍的最低值超出30%。假设资金成本为每年10%,那么目前相对于1.3倍的历史最低市净率的30%溢价似乎可以看作是对于两到三年后最终退市的时间价值调整。换句话说,当前HXC指数的估值似乎已经计入了诸多负面消息。

诚然,谁也不能肯定2008年全球金融危机期间的估值、或2011年美国主权信用评级历史性下调时的估值,就是中概股估值可能遇到的最糟糕情景。然而,中概股大都是借力于中国经济高速发展的高增长性公司。因此,它们理应获得高于其净值的溢价,也就是说,其市净率应大于1倍。虽然确定其适当的市净率溢价绝非易事,但它们的最低估值,也就是1.3倍的市净率、相对于净值30%的溢价其实并非漫天要价。

尽管如此,我们也应该意识到,我们这样做,无异于试图与一个被情绪所裹挟的市场论理。这就好比试图通过严谨力学计算和仔细的情景分析来逼停一辆失控的火车——理论上是成立的,但实际操作中则很可能险象环生,事与愿违,后果为难承之重。我们只能说HXC的指数价格已经计入了诸多坏消息,并似乎在为最糟糕情景未雨绸缪( 图表1 )。但短期内,新闻头条标题的风险俯拾皆是,避之不及,最终可能会使HXC指数的估值暴跌至远离其基本面的非理性水平。

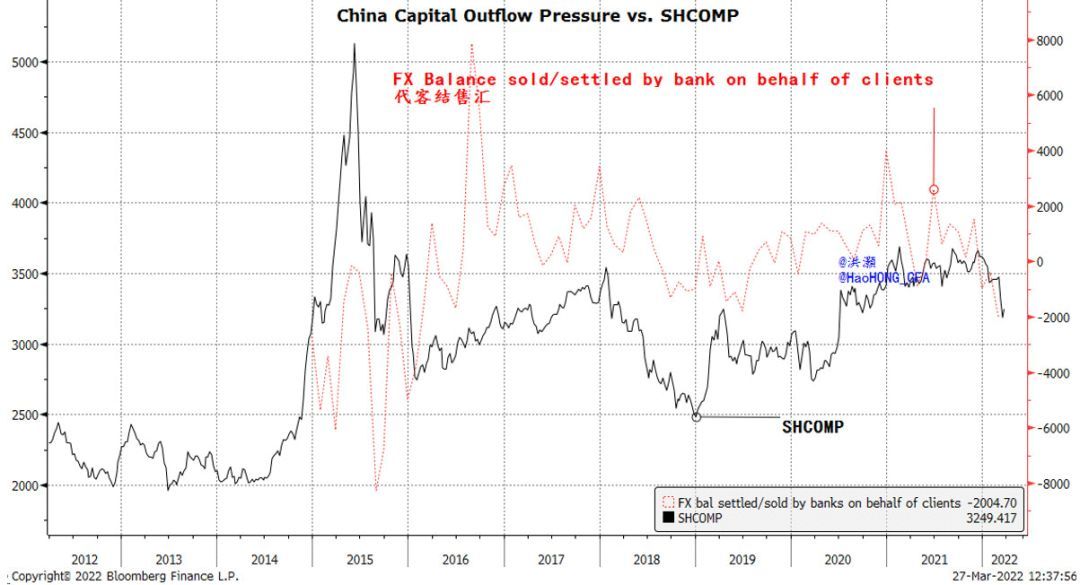

图表1: 美元计价的证券投资项目下,银行代客收付款差额骤降,显示资本外流压力

资料来源:彭博,交银国际

警惕资本外流风险

但即便在有关PCAOB的消息公之于众之前,一项隐晦数据发布似乎被市场忽略了。数据显示,受货物贸易净结汇大幅下降的影响,银行代客结售汇顺差已降至去年4月以来的最低水平( 图表 2 )。这是中国出口增速进一步放缓的前奏。我们在2022年3月21日发表的报告《 技术修复还可以走多远? 》中已经强调了这种可能性。

在我们题为《 展望2022:夕惕若厉 》的2022年的展望报告中(2021-11-15),我们概述了我们对于2022年的宏观分析框架,即运用宏观经济账户的变化来衡量中西方之间的生产和消费关系,从而预测今年的市场走向。我们认为,今年中国的出口增长速度很可能会放缓。中国央行和中国商业银行积累的外汇储备和外汇存款一直是中国市场流动性的一大重要来源,而且一直与中国市场同步变化,并行不悖。

图表2:代客结售汇余额变化表明资本外流压力

资料来源:彭博,交银国际

银行代客结售汇的差额在银行间外汇市场进行交易平盘。因此,它是中国外汇储备的重要来源之一,并影响市场流动性。在 图表 2 中,我们将结售汇差额的变化与上证的走势作比。这些变量之间的密切关系,即使对于肉眼也是显而易见的。

更令人担忧的,是资本和金融账户的美元余额。自2021年2月以来,资本账户下的证券投资项目首次录得大规模资本外流,此次流出规模甚至超出2020年3月所见的规模( 图表 1 )。资本账户这般势如破竹的外流态势应已经引人瞩目。这也表明外国投资者可能正大举撤离。然而,在被PCAOB的消息震慑后,市场足足花了两天多的时间才反应过来。

资本和金融账户的变化一直与中国市场共同进退。这并不为奇。如此大规模的资本流出预示着资本外逃的风险如影随形。虽然资本外流程度可与新冠疫情最严峻时期等量齐观,但当前中国市场所面临的挑战性质却截然不同。我们终将战胜病毒,但正如前文论述,中概股从美股市场铩羽而归的命运或可能无可逆转。因此,很难断言当前的资本外流幅度是否已经完全反映了信心的塌方,并已经到达了否极泰来的拐点。

现阶段,小心驶得万年船。

全球宏观风险:

美国长债收益率上穿长期趋势

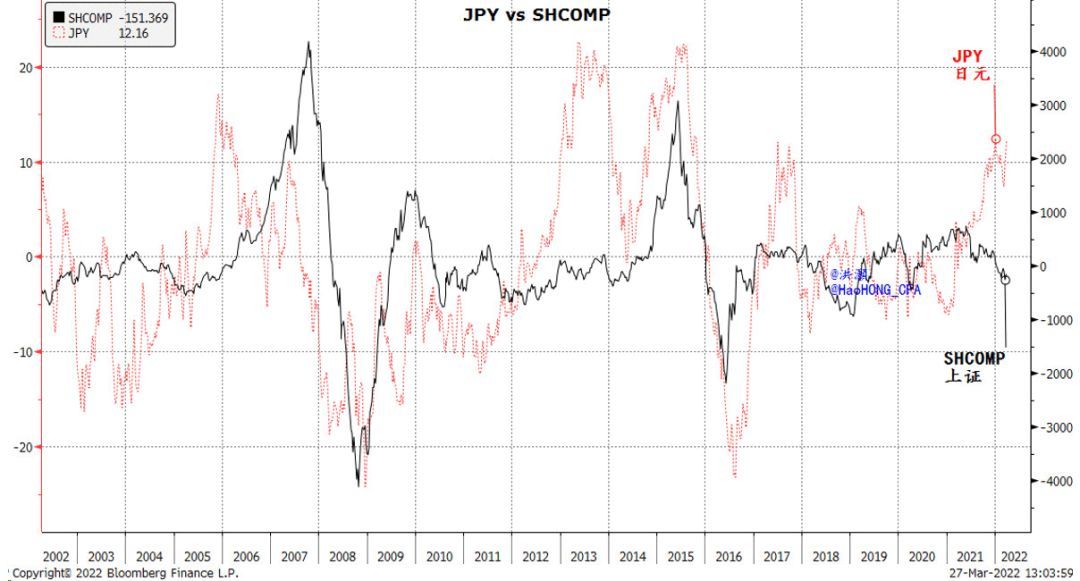

随着美联储步入加息周期,并将加快其紧缩步伐,日本央行却宣布了新一轮量化宽松。日元大幅贬值,远超其长期趋势。而日元一直是风险资产套利交易的重要融资货币( 图表 3 )。

图表3:日元的显著弱势与上证背离

资料来源:彭博,交银国际

从历史上看,每当日元的弱势处于当前或更弱水平之际,上证往往会踟蹰不前,或不日触顶。如果日元疲软之势是一种风险偏好指标,且正接近其极限,那么诸如中国市场等风险资产的价格也将随之减弱。

日本散户投资者似乎也认同这一观点,并正逆向押注日元的弱势。当然,没有任何指标是万无一失的,传奇的日本散户也不例外,他们在全球宏观交易中的战绩令人艳羡。但在美联储和日本央行立场相左的背景下,我们应该密切留意他们对日元走弱这一明显结论的反向押注。毕竟,自两年前美联储以摧枯拉朽之势实施史诗级宽松政策以来,众多宏观相关性已然被破坏殆尽。上周四,即3月24日,正是新冠疫情时市场跌至谷底的两周年纪念日。

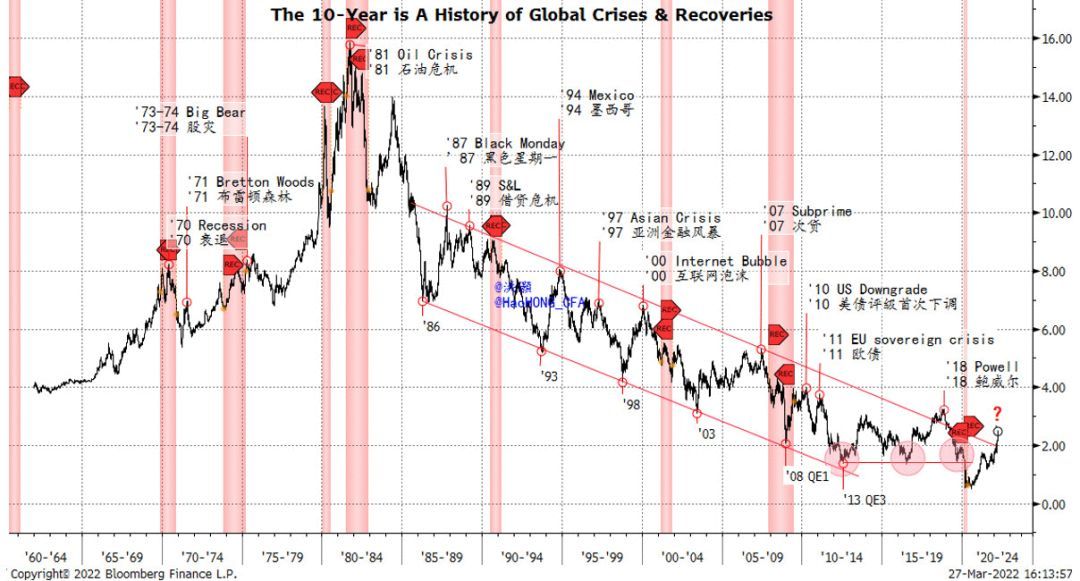

美国10年期国债收益率已突破其长期下行趋势。自20世纪60年代以来,十债收益率历经兴衰起伏,见证了无数次全球危机和复苏的交替。收益率在长期下降趋势中的见顶预示着美元流动性的大幅收紧,并与世界各地的层见错出的危机遥相呼应。收益率的见底则意味着流动性宽松,全球复苏的不期而至( 图表 4 )。

2018年末我们数十年来首次见证了美国10年期国债收益率明显突破长期下行趋势。彼时,鲍威尔将货币政策置于信马由缰的“自动驾驶”状态。在那时,美国市场暴跌进入“自大萧条以来最惨淡圣诞节”的至暗时刻。现阶段在美国通胀率高达8%并且仍在上升之际,美联储已别无选择,只能继续加息。

图表4:十债收益率是一部记录全球兴衰的历史

资料来源:彭博,交银国际

也许有人会说,纳指自2021年11月下旬以来22%的回调、中概股指数血流漂杵的重挫,以及俄乌硝烟弥漫的战事,都与美国10年期国债收益率飙升所预示的危机交相呼应。但美联储的紧缩政策远未结束,高处不胜寒的通胀令人惴惴不安。

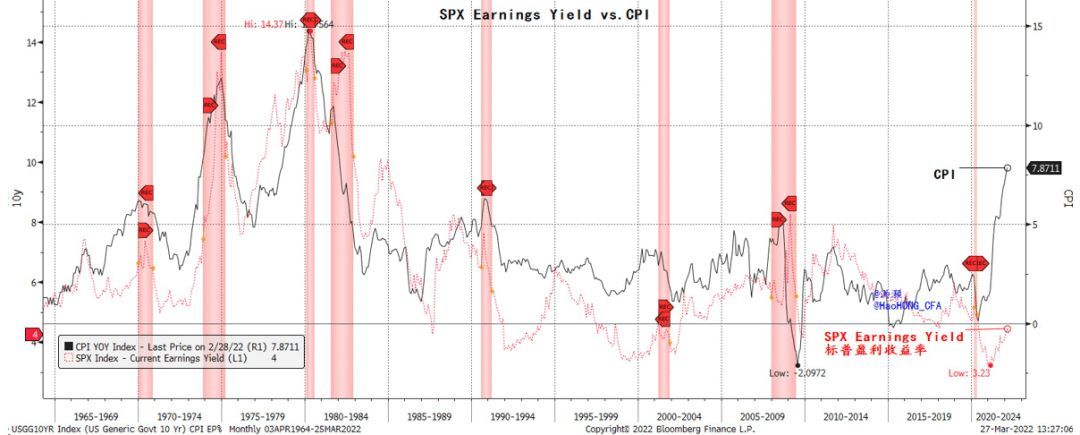

历史经验显示,当通胀处于当前或更高水平时,美股的盈利收益率往往将衔枚疾进,与居高不下的CPI 相符相称( 图表 5 )。或者说,美股的市盈率,即盈利收益率的倒数,应该远低于目前的水平。经过过去两周的快速修复,现阶段标普500指数只较峰值跌去不到6%。我们实在难以把美股的这种令人咋舌的韧性称作一场危机。

图表5: CPI高企意味着更高的美股盈利收益率,也就是更低的市盈率

资料来源:彭博,交银国际

结论

对于在美上市的中概股,中美之间似乎存在着不可调和的分歧。 在美国要求中概股全面披露其与有关部门的关联之际,中国却加强对于系统性重要公司的控制。 对很多中概股而言,最好和最坏的情景之间唯一的区别,是在于它们退市的时间。 而中国正对此厉兵秣马,做出紧急响应。

如果这些公司终将难逃退市的宿命,那么它们现在的交易定价就应把它们当作已经退市回归的状态。目前,它们的市净率仍比2008年金融危机和2011年美国主权信用评级历史性下调时的最低水平1.3倍要高出30%。近期市场仍暗流涌动,充满了新闻头条风险。

中国市场出现了自2020年3月疫情全面爆发以来最大规模的资本外流,市场信心遭受重挫,这将继续拖累股市表现。美国10年期国债收益率上穿其长期下行趋势,预示着重大全球宏观风险的不期而至。而对于这些若隐若现的风险,美股刚刚经历的技术性熊市并不能完全等量齐观。更多股票资讯,关注财经365!