主题三:欧洲能源危机与债务风险担忧

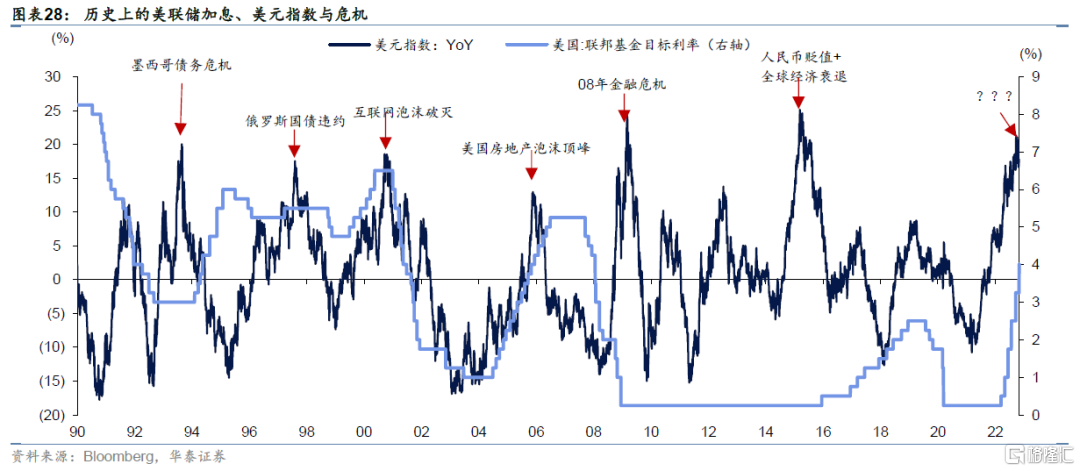

海外疫情“后遗症”+美联储加息周期可能加剧部分西方国家和新兴市场的金融脆弱性,流动性风险传导和债务违约风险传导是未来金融体系的风险点。

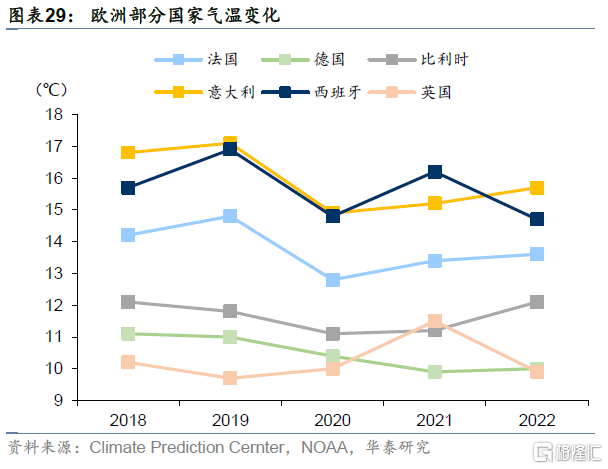

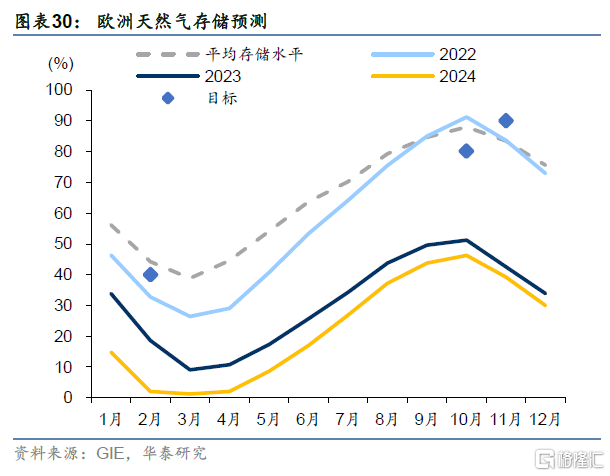

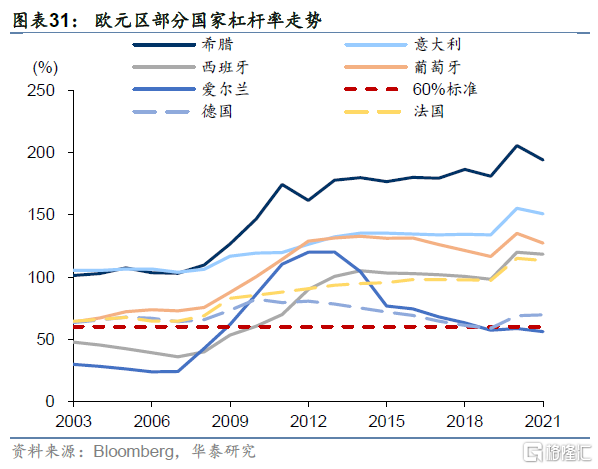

第一、欧洲仍是较大脆弱点,高通胀+去工业化+边缘国家+便宜钱“消失”四重压力下或成为主要潜在风险来源。

第二、新兴市场方面,美联储收紧流动性和强美元仍然是最大的下行风险来源,部分国家的债务风险和对整体新兴市场的拖累值得关注。

第三、美国债务上限的问题或提早出现。

主题四:海外流动性冲击弱化,国内流动性保持独立

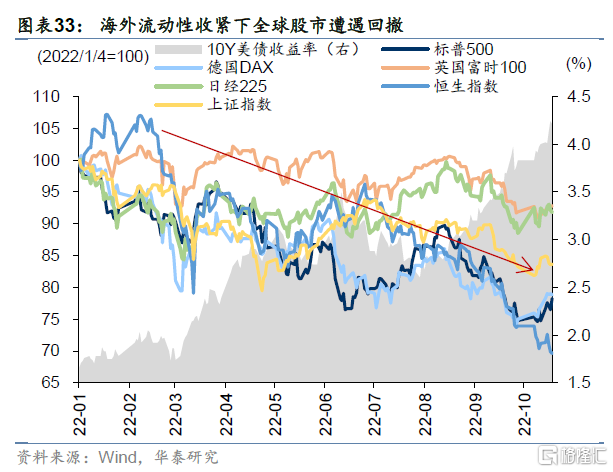

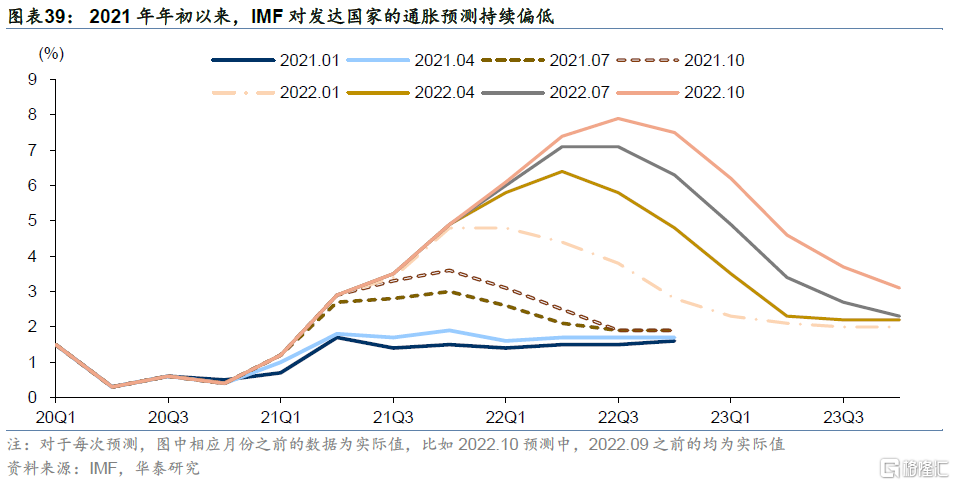

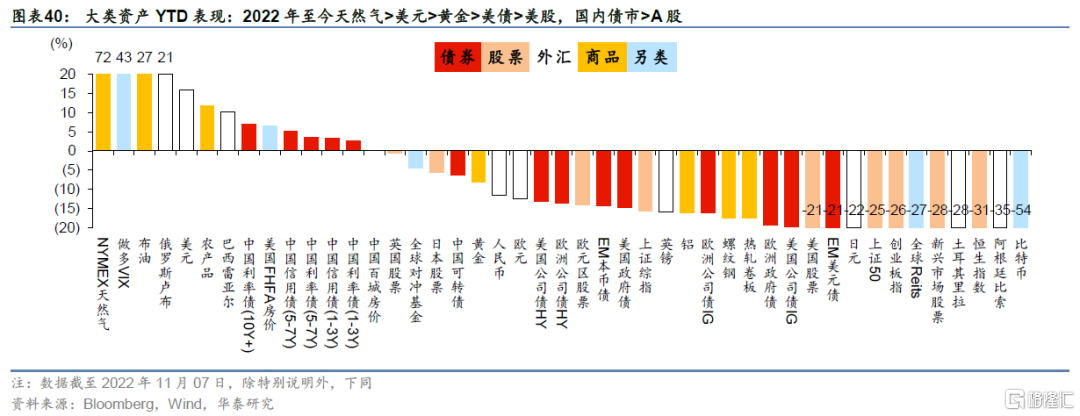

今年以来,高通胀压力下美联储快步缩表加息,海外流动性明显收缩,造就了今年的全球滞胀环境和比差逻辑,全球资产估值承压。

明年欧美经济衰退隐忧下,市场自发交易衰退和美联储表态转鸽可能推动金融条件放松,海外流动性冲击弱化。

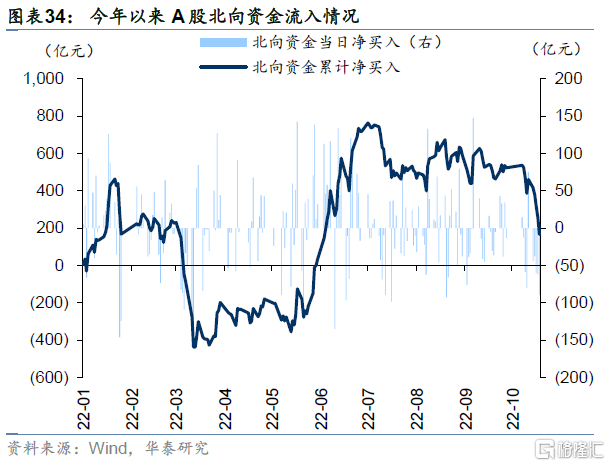

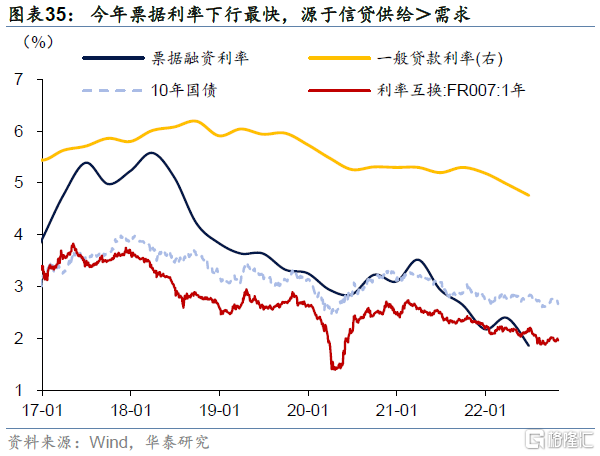

外部虽有制约,而国内货币政策坚持“以内为主”的基调,今年来流动性保持宽松状态,明年资金面大概率收敛但不收紧。

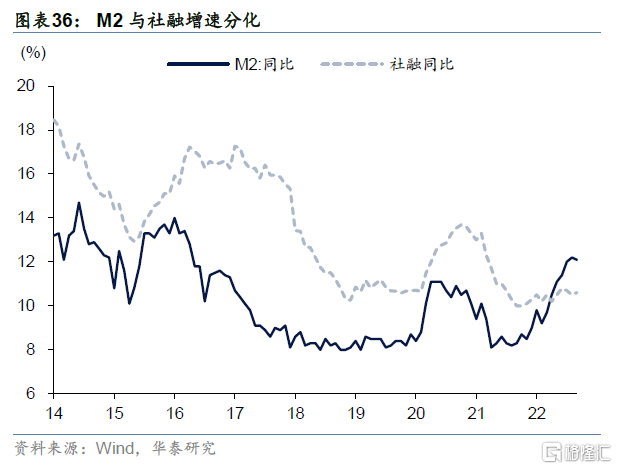

明年M2和社融预计从分化到收敛,宏观流动性将从被动式宽松转为更加平衡,供给逻辑向需求逻辑切换。

今年以来,微观主体活力不足+分子端盈利受损+场内缺乏赚钱效应→债强股弱,明年盈利改善→大概率股强于债。

主题五:全球资产强相关+高波动的模式还会持续吗?

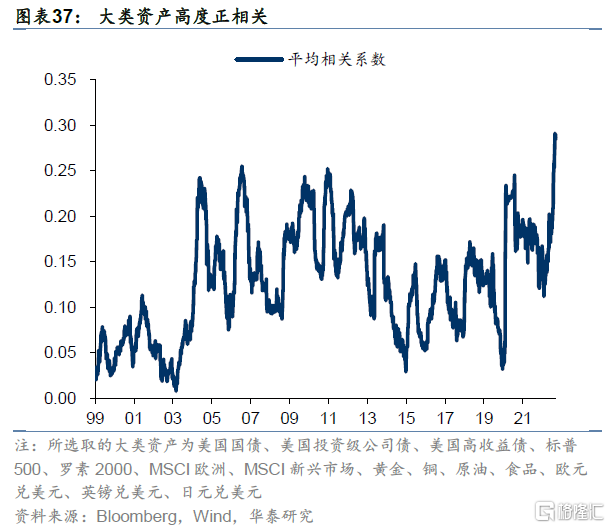

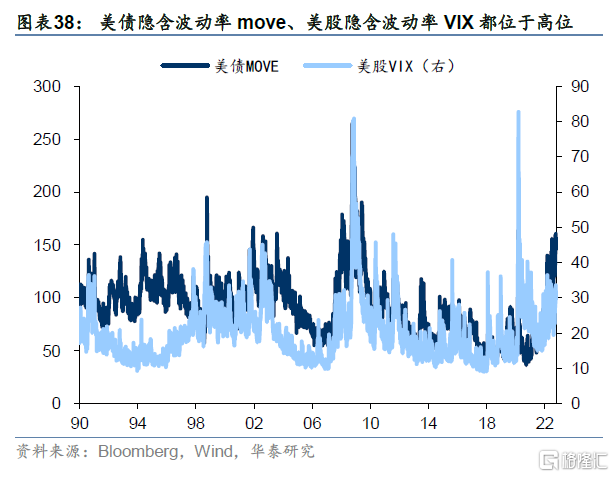

全球流动性快速收紧+高度不确定性的宏观背景下,全球大类资产几乎都处于高度相关+高波动的状态。

随着明年海外转为衰退逻辑,欧美央行或将转向+美元周期可能见顶+政治大年结束,分母端对资产价格影响下降+政策不确定性降低。各类资产间相关性有望下降,传统的股债60/40和风险平价等策略有望重新获得不错的收益风险比。

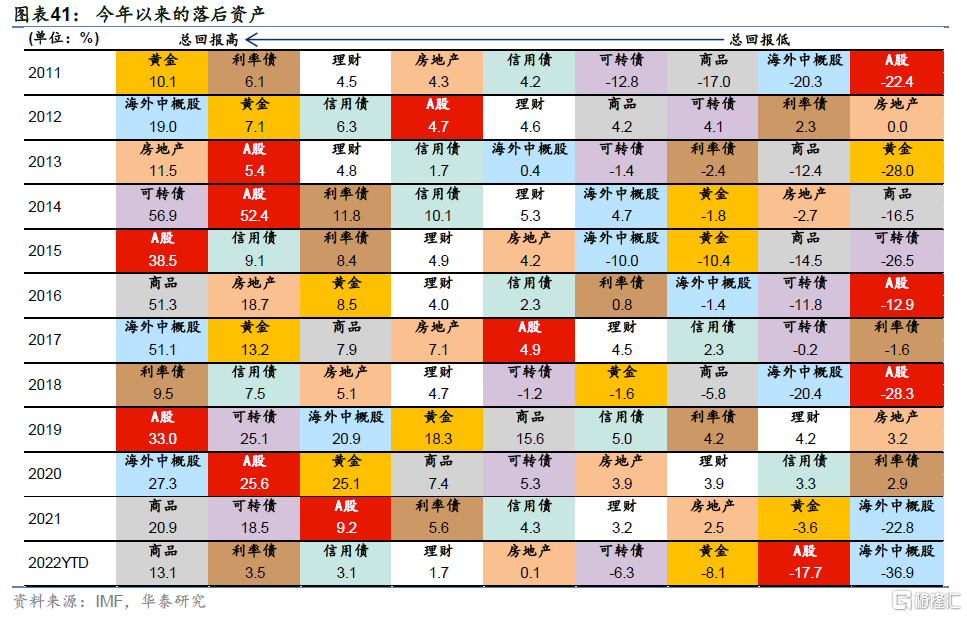

主题六:今年的“落后”资产能否翻身?

高通胀、美联储加息、俄乌冲突,三者共同促成了2022年海外滞胀环境和比差逻辑,国内则面临地产风波、疫情局部影响和微观主体活力不足的三重压力。

向后看,内外周期继续错位,不过可能出现“东升西降”,落后资产也可能出现追赶行情。

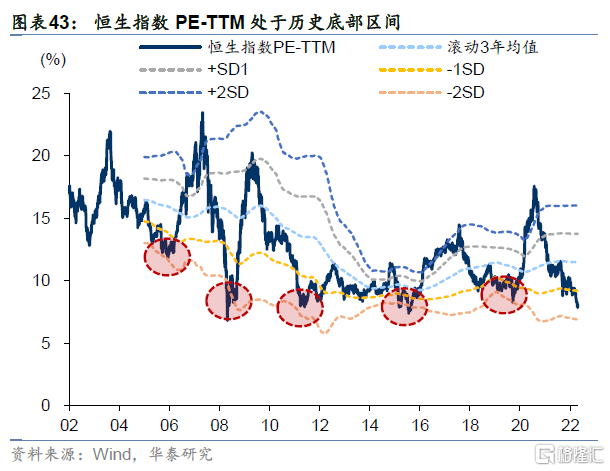

沿着国内基本面持续修复+海外流动性收紧放缓+美元见顶回落这三条线索,我们认为港股、A股、美债以及黄金等是潜力较大的落后资产。其中港股同时受益于以上三条线索且估值处于历史低位,弹性可能相对较大。

主题七:供需双弱+低库存,商品危中有机

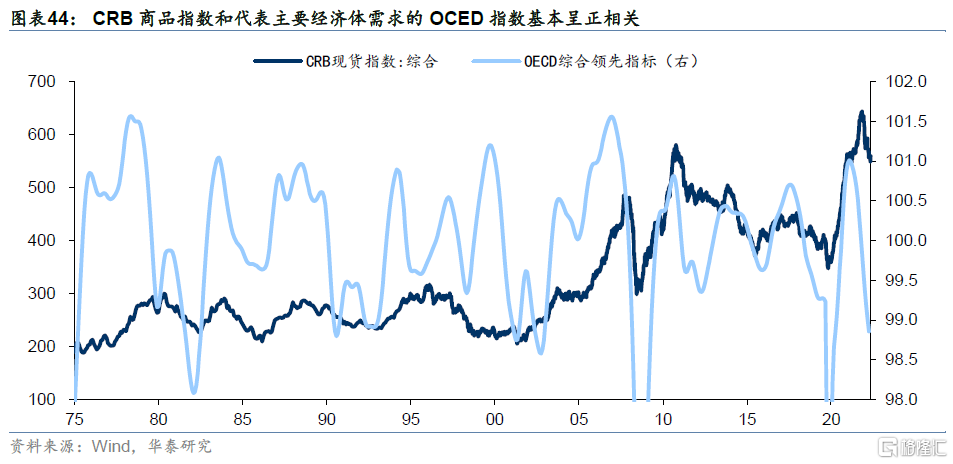

2023年海外可能进入衰退逻辑,历史上在全球需求走弱期间,商品表现大多不佳。

不过我们认为对明年商品价格表现可能不必过于悲观,关注供需边际变化带来的机会。理由如下:

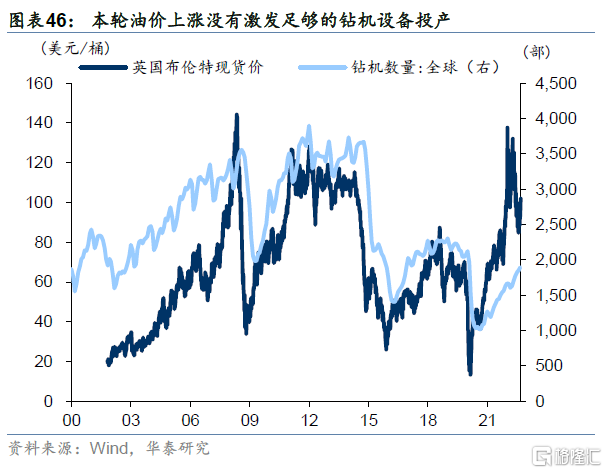

第一、宏观上,需求侧国内基本面有望走出低点+海外衰退预期已有部分反映,而由于传统行业长期CAPEX不足,供给侧已经缺乏弹性。

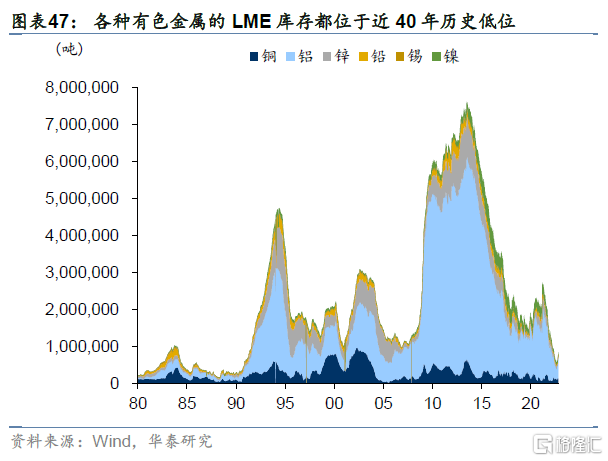

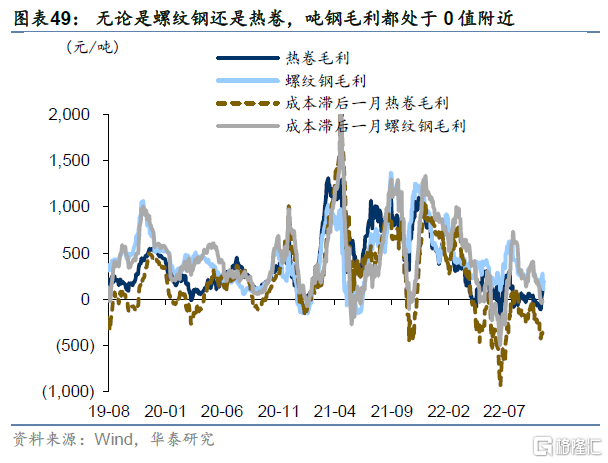

第二、微观上,工业原料大多处于低库存+低毛利的组合,一旦供需边际趋紧,价格向上的弹性不低。

第三、美元有望在明年见下行,商品分母端压力缓释。

03 2023年资产配置判断

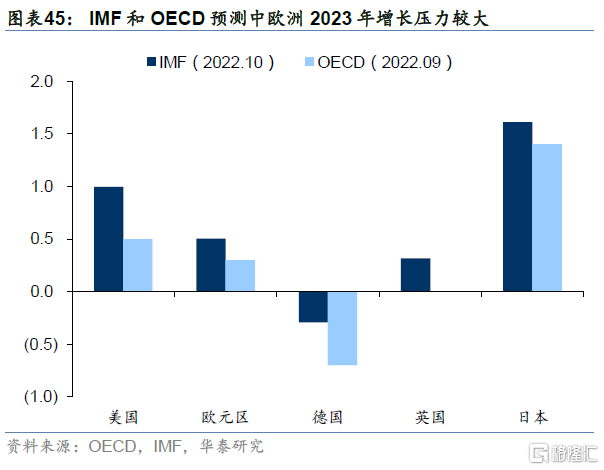

明年全球经济持续错位,预计经济增速中国>美国>欧洲,通胀压力欧洲>美国>中国。海外方面,欧美经济衰退或逐渐从预期转变为现实,核心关注美联储加息放缓与停止、美元见顶回落、欧洲和日本的脆弱点。国内方面,经济有望走出周期叠加的低点,地产小周期企稳,消费有期待也有变数,出口由强转弱,期待经济循环更为畅通。流动性层面,外部流动性压力减轻,国内流动性具有独立性。

资产配置的逻辑也将从今年的“通胀+加息”中的比差逻辑转向衰退逻辑。

海外资产,美债>美股>商品,美债有配置机会,美股估值压力降低但仍面临杀盈利担忧,需求弱+低库存之下,商品走势将异常复杂。

国内资产,利率有可能中枢微抬,获取收益的难度和不确定性可能较今年更高,提防城投债尾部或估值风险。股市核心矛盾有望逐步化解,业绩、估值和风险偏好有望小幅共振,关注中国竞争优势、消费恢复和长期安全低碳等逻辑主线。

股票:估值和盈利都有期待,疫后复苏定节奏

我们认为:

第一、2023年股市大概率好于今年。

第二,明年估值修复、盈利起舞都有期待,但疫后复苏定节奏。

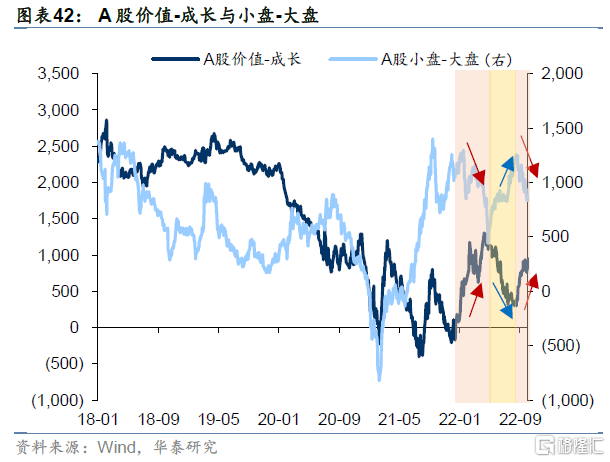

第三、美联储紧缩政策转向前价值有望继续整体占优,成长内部分化;经济预期企稳或上行前,中小盘仍强于大盘。

第四、关注股市破局关键矛盾。

板块方面,围绕中国优势产业+内需恢复+长期安全低碳三主线进行布局。

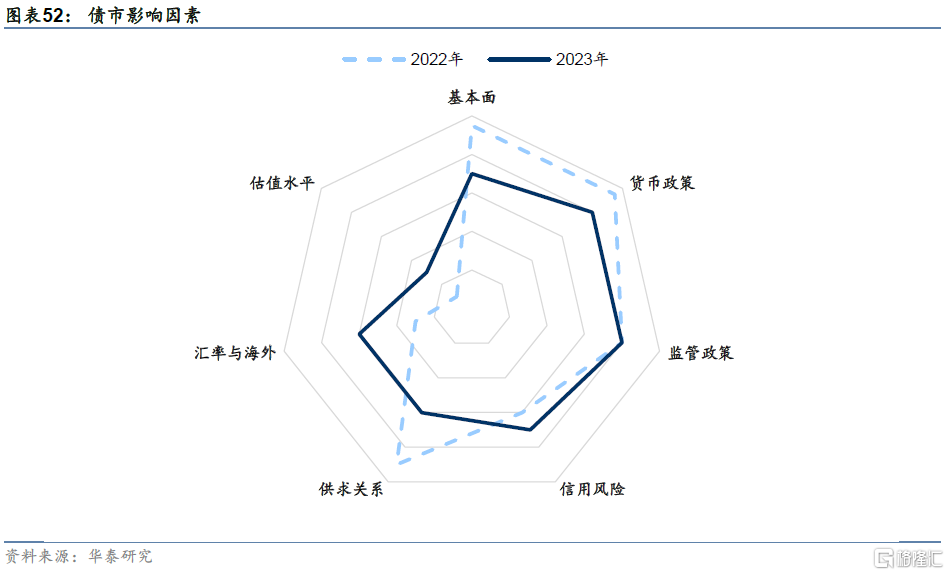

债券:中枢微抬,波动增加

我们认为对利率债而言:

第一、空间方面,我们认为10年期国债在2.6-3.0%,利率波动略大于今年但仍有限,中枢或微抬。经济修复+财政担忧+资金利率中性回归+中美利差制约,我们预计2023年利率中枢将略高于2022年。

第二、节奏方面,基数效应下的经济指数指示意义有限,其中一季度末地产企稳修复+CPI通胀上行共振,债市或有一定调整压力。利率向上超预期的触发剂包括财政担忧转化为债市供给压力、理财赎回、城投等信用事件引发连锁反应。利率向下超预期的触发剂包括微观主体活力仍不能改善、地产或城投事件后政策呵护、海外经济衰退程度超预期。

第三、策略方面,明年债市获取收益的难度和不确定性可能较今年高。方向略偏不利且波动加大,久期策略和票息机会下降;资金面大概率收敛,息差空间弱化,杠杆策略的获利空间减小,不确定性上升。

对信用债而言:

第一、策略上,票息为王,可继续寻找高票息资产进行配置。继续挖掘特殊条款债券,包括银行资本债、券商保险次级债等;长久期、高资质普通信用债波动相对较小、静态收益率较高的,可适度配置。对于信用下沉,此时下沉性价比略低,应尽量避免过度下沉、饮鸩止渴;

第二、城投债方面以避险为主,对于债务率高、短期偿债压力较大的弱区域,建议规避,放弃通过信用下沉挖掘超额收益。配置策略上,当前城投债性价比不高,建议以被动配置为主,好资质拉久期相对占优,也可选择债务率尚可的核心区域进行短久期挖掘。明年内需好于外需,产业关注煤炭等高景气行业机会。地产债方面,破后待立,静待右侧投资机会。品种方面,金融次级债仍是关注重点,把握中高等级波段交易机会;TLAC工具、保险次级债等新品种可关注;私募、永续防范弱资质利差走阔风险。公募REITs、投资级中资美元债等也值得关注。

转债:净水深谋,比债有余

我们认为:

第一、方向上,2022 年转债面临的环境组合明显是“股市弱+转债贵”,明年可能呈现股市估值上、转债估值下的变化,对应交易性机会回升,建议耐心左侧布局,重点仍在个券上;

第二、风格上,明年可能是从中小盘偏股品种占优到中小盘平衡品种占优。流动性充裕的情况下中小盘正股大概率继续占优。对应上半年聚焦中小盘偏股品种、下半年略偏中小盘平衡型品种;

第三、择券上,关注高景气方向的细分龙头及转债高性价比品种,适度挖掘困境自救型条款博弈机会。我们有三点建议:1)基于正股,仍选择宏观主线之下的高景气延续/景气反转方向,我们看好新能源、高端制造、资源品、大消费及基建等板块。当然具体标的选择上我们建议关注细分龙头品种;2)基于转债性价比和策略因子表现,我们推荐 100 元平价附近且转债估值合理的品种,风格上略偏向中小品种;3)条款博弈空间不大,但可适当寻找困境自救(含规避回售动机)品种。

黄金:美国名义利率与通胀预期赛跑,美元见顶反转后或有配置机会

我们认为:

美国实际利率和美元都维持高位是对黄金走势较不利的定价组合,等待这些因素消退或黄金价格充分反映,会出现更好的左侧布局机会。短期来看,美联储鹰加息节奏尚未缓和,美元指数或继续维持高位,黄金价格仍受到压制。随着美联储逐渐接近本轮加息周期的终点,市场对紧缩的定价愈发充分,美债和黄金进一步大幅调整的空间可能也相对有限。我们建议短期保持中性或偏低配,仅用于对冲地缘政治不确定性等尾部风险,明年关注美联储加息节奏变化与美元指数拐点可能带来的增配窗口。

大宗商品:供需双弱,低库存带来价格弹性

我们认为:

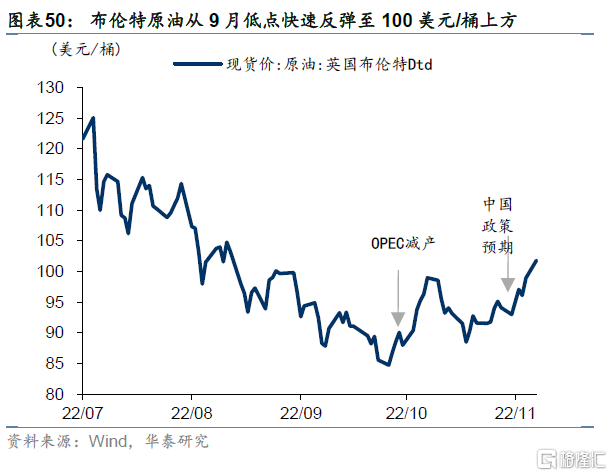

黑色需等待经济复苏+基建高景气提供做多机会。但对于外盘商品而言,美联储紧缩+强美元+欧洲衰退预期+英国、日本等金融市场扰动,需求端整体趋弱是背景,低库存+供给受限的支撑,从供给约束的好转可能性出发,农产品(天气)>天然气(俄欧地缘政治)>原油(中东地缘政治、OPEC+减产等)>有色(电力紧张)的判断仍可坚持。

风险提示:

1)疫情仍是经济复苏的扰动变量,国内接种率尚低,海外疫苗有效性可能会受病毒变异的影响,存在疫情反复的风险;

2)地缘政治风险仍存,疫情影响了国际政治格局,传统的国家关系出现诸多变化。中美复苏力量此消彼长,不排除摩擦加剧可能性,将影响经济与风险偏好。

3)美联储加息节奏,如果美国通胀居高难下,加息幅度可能超预期。更多股票资讯,关注财经365!