还有四个交易日,就是长达八天的国庆和中秋长假。

9月29日(星期五)至10月8日(星期日)为节假日及周末休市,10月9日(星期一)起照常开市。港股通方面,9月27日(星期三)、9月28日(星期四)为新增港股通交易日,照常提供港股通服务;9月29日至10月6日不提供港股通服务,10月9日起照常开通港股通服务。

9月25日至9月28日,在这短短的四个交易日中,A股将迎来超过1500亿元的天量解禁;而海外市场,美联储多位官员将发表公开讲话,美联储重点关注的就业和通胀数据也将在此期间发布。

// 天量解禁 //

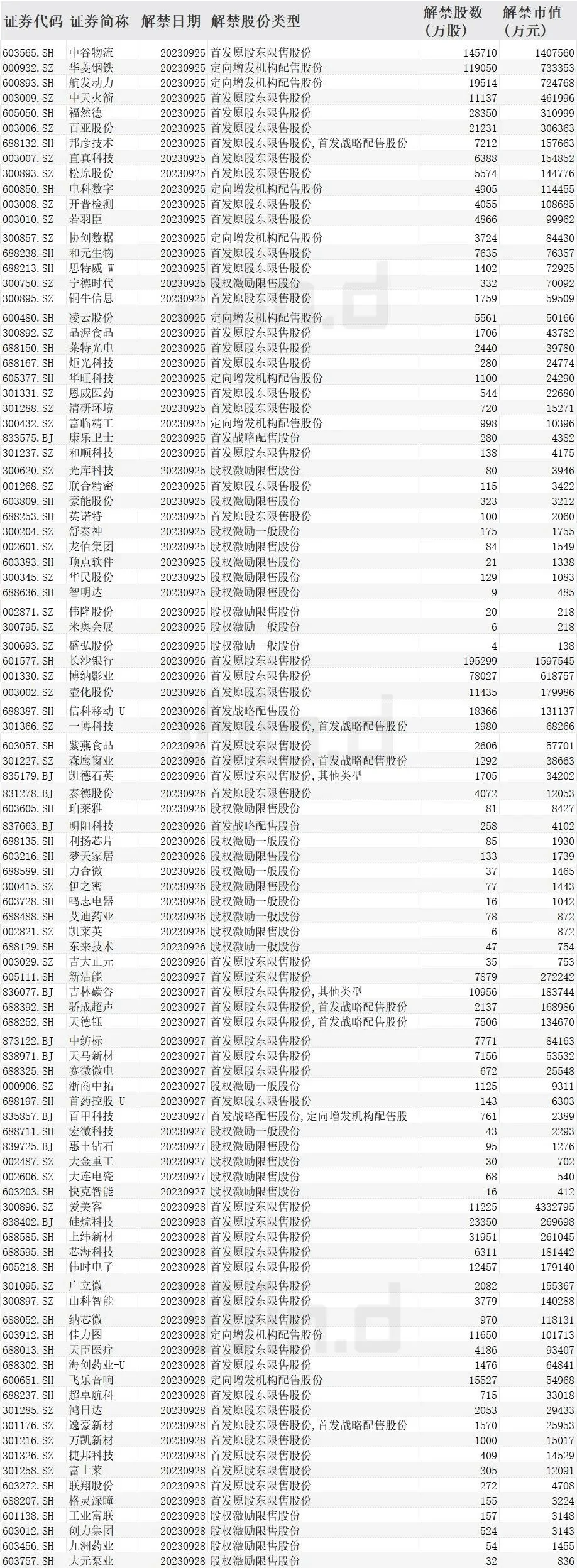

Wind数据统计显示,本周共有98家公司限售股陆续解禁,合计解禁90.19亿股,按9月22日收盘价计算,解禁总市值为1515.51亿元。

本周四,也就是节前最后一个交易日是解禁高峰期,24家公司解禁市值合计609.91亿元,占本周解禁规模的40.24%。

事实上,上周(9月18日-9月22日),解禁总市值也超过1400亿元。就整体解禁规模来看,最近几个月都是解禁高峰期。

Wind数据统计显示,2020-2022年,重要股东减持规模分别达到6927亿元、6165亿元、4985亿元。

近期,监管部门针对IPO、再融资、减持,直面当前投资端不振的核心问题,兼顾融资端优化与投资端改革,有助于将动态平衡一二级市场真正落到实处,有助于减少二级市场的资金流出,促进市场信心的逐步回复,改革政策的进度及力度超预期。

// 海外市场大事连连 //

上周,美联储利率决议让全球市场经历两个交易日普跌。本周,美联储多位官员将发表公开讲话,是为上周的鹰派立场纠偏,还是继续暗示更多加息,全球市场,特别是美股市场屏息以待。

本周发表讲话的美联储官员较多,但真正在A股开始期间讲话的只有一位。本周二,2023年FOMC票委、明尼阿波利斯联储主席卡什卡利发表讲话。

本周四晚间,2023年FOMC票委、芝加哥联储主席古尔斯比发表讲话。

本周五,美联储理事丽莎·库克发表讲话。当天美联储主席鲍威尔将参加会议并回答现场观众和线上参与者的问题。同一天,2024年FOMC票委、里奇蒙德联储主席巴尔金就货币政策发表讲话。

本周六,FOMC永久票委、纽约联储主席威廉姆斯参加有关经济前景和货币政策的一场讨论。

从时间上看,尽管美联储高层本周几乎都将发表公开讲话,但对A股的影响不会太大。比较影响A股中部分投资者情绪的,主要还是在此期间发布的重要经济数据。

整体来看,A股投资者比较关注的数据有:本周三公布的美国至9月22日当周API原油库存,美国至9月22日当周EIA原油库存、美国至9月22日当周EIA战略石油储备库存。

本周四公布的美国至9月23日当周初请失业金人数、美国第二季度实际GDP年化季率终值、实际个人消费支出季率终值、核心PCE物价指数年化季率终值。

本周五公布的美国8月核心PCE物价指数年率、个人支出月率、核心PCE物价指数月率,以及美国9月一年期通胀率预期。

// 假期重大事件 //

中秋国庆假期间,国内方面主要关注9月30日公布的中国9月官方制造业PMI、中国9月官方非制造业PMI和中国9月官方综合PMI。

10月1日公布的中国9月财新制造业PMI、中国9月财新服务业PMI和中国9月财新综合PMI。

国际方面,主要关注10月2日公布的美国9月Markit制造业PMI终值和美国9月ISM制造业PMI。

10月3日公布的美国8月JOLTs职位空缺(万)。

10月4日公布的美国9月ADP就业人数变动(万)和美国9月ISM非制造业PMI。

10月5日公布的美国9月挑战者企业裁员人数(万) 美国截至9月30日当周初请失业金人数(万)。

10月6日公布的美国9月非农就业人口变动季调后(万)和美国9月失业率(%)

不过需要注意的是,一旦美国政府在9月30日关门,那么以上涉及美联储非常依赖的就业和通胀数据将不会按期公布。

美国政府融资方案将于10月1日到期,如果国会不能通过总统签署成为法律的融资计划,美国政府将于凌晨9月30日12:01开始关闭。

一旦美国政府关门,持续时间难以预测。由于国会在民主党控制的参议院和共和党领导的众议院之间存在分歧,议长凯文·麦卡锡希望利用政府关门作为削减开支的支撑点,许多人正为可能持续数周的停摆做准备。

当政府关门时,数百万联邦工作人员面临延迟发放工资的问题,其中包括全国约200万军事人员和200多万文职人员的很大一部分。

自1976年以来,共有22次债务上限之争,其中10次导致了美国政府停摆。美国政府关门时间最长的一次发生在2018年至2019年,持续了35天。

// 机构:持股过节 //

上周末,光大证券、财通证券和渤海证券等机构都观点鲜明的支持持股过节。

光大证券认为,十一后市场多有不错表现,节后5个交易日上涨概率超过90%。wind全A在国庆假期之后的表现通常较好,2010年至2022年节后首日开门红的概率高达69%,平均涨幅为0.7%。而节后5个交易日的上涨概率高达92%,平均涨幅为2.4%,仅有2018年时出现下跌,其它年份则均为收涨。

该机构预计,今年节后A股市场也将有不错表现,持股过节是优选。一方面,从历史来看,受流动性变化的影响,A股在节后大概率会出现上涨,值得投资者参与。另一方面,当前市场正处于相对低位,投资性价比高,而活跃资本市场及稳经济的政策也在陆续推进,指数整体易上难下,方向上有望逐渐震荡上行。综合来看预计今年节后A股大概率也将有不错表现。

中原证券认为,汽车销售、港口货运量、船舶订单等微观数据均显示经济正在逐步好转,人民币汇率趋于稳定对中国经济恢复的信心增强。存量房贷利率下调,有利于进一步释放消费潜能,经济可能持续改善。中美经济关系改善有利于重启合作。经济预期正逐步改善,市场有望触底反弹。

中信证券研报称,一系列政策合力起效后,后续政策仍有加码空间,国内经济拐点逐渐明确,并将得到数据不断验证;外围强美元的扰动已趋弱,人民币汇率的预期已趋稳,市场反应也已钝化;市场成交快速缩量预示着卖盘消化已近尾声,市场底部正在夯实,长假前后是重要的布局时点。配置上,建议依次沿着政策催化受益、市场情绪回暖受益和基本面拐点确立,坚持顺周期、科技、白马三阶段策略布局:

第一阶段,在政策还未充分兑现之前,积极布局直接受益于政策的顺周期行业,关注城中村改造为物业管理、家居、消费建材带来十年维度的长期成长机遇,化债推动的银行和保险的重估,以及煤炭、有色、化工等周期性行业。

第二阶段,政策落地带动市场情绪恢复之后,积极布局前期跌幅较大的科技行业,自主可控方向建议密切关注半导体、AI国产化、信创的事件催化,困境反转方向关注新能源车和零部件、消费电子的产品创新和订单改善进展。

第三阶段,随着实体经济进入稳态复苏区间并且外资抛售进入尾声后,外资重仓板块有望迎来业绩和估值的双重拐点,典型代表包括新能源、互联网、消费和医药当中的白马品种。

(Wind综合自Wind金融终端数据、机构研报等)更多股票资讯,关注财经365!