2024年经济或延续修复......

摘要

周期轮回是亘古不变的主题,然而疫情之后的一切又不尽相同。大变革中,周期与结构的力量交织,经济在寻找“新稳态”的过程中,经历周期往复、结构分化进一步加强。市场情绪低迷之际,恰逢国内破冰之始。

一、海外经济:迟到的“周期律” vs 咆哮的“新范式”

2023年美国经济表现超预期,个人消费是经济的“稳定器”,但核心支撑逻辑的依次变化,或带动2024年美国经济下行:1)劳动力市场走弱的信号已开始强化;2)超额储蓄“消耗殆尽”;3)个人所得税抵扣的“一次性”的效果已然体现,后续不会新增;4)加息影响的滞后显现。其中,劳动力市场如何演绎或是影响经济更核心的变量。

美国疫后经济超预期表现的同时,劳动生产率改善却处于二战结束之后的绝对低位;去通胀过程也难言结束,核心CPI粘性高,通胀继续回落的经济“牺牲率”趋于上升。2024年,全球经济更容易被拖入“类滞胀”泥潭。“财政货币化”可以解一时之需,但通胀中枢的抬升会导致利率中枢的高企、宏观政策“两难全”。

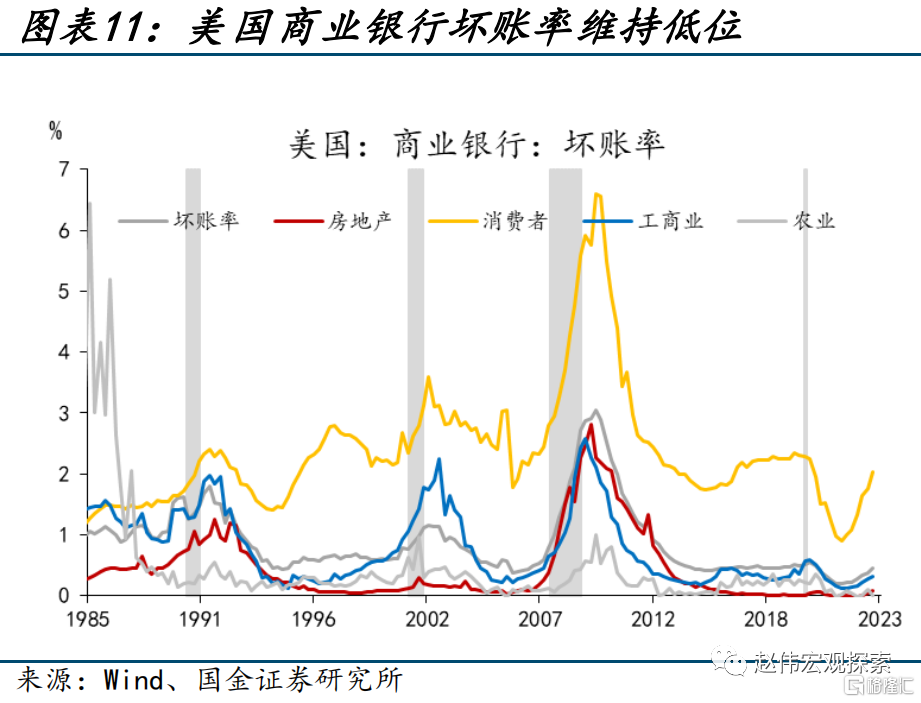

高利率环境下,金融体系的“脆弱性”或将暴露,商业银行体系的信用风险或将有所抬升,薄弱环节集中在大中型银行商业抵押贷款和小银行信用卡贷款。其中,商业地产的信用风险,或成为金融“脆弱性”的重要观察点之一。居民消费贷款拖欠率、违约率上升的问题,也值得关注;劳动力市场走弱或将在未来进一步加剧问题暴露。

二、国内经济:周期力量向上,结构分化加剧

2023年,国内经济修复屡低预期的主要原因有三:1)经济修复初期阶段,广义财政支出力度不足。2)信心修复缓慢,导致财政发力不足的背景下,货币政策乘数效应较弱;3)存量债务压力过大,压制企业扩大再生产和居民加杠杆的能力和意愿,进而导致年初信贷激增之后,融资需求乏力、政策缺少有效抓手。

2024年,财政政策由“蓄力”转向“发力”的过程,经济“周期”的力量,也有利于增长中枢的抬升。历史规律显示,实际利率与库存行为反向、且弱领先;当前实际利率处于历史绝对高位且下行趋势已确定、实际库存水平处于历史低位、修复的趋势也已开启,加之政策加持,2024年经济表现较2023年或有所改善。

逐项拆解后会发现,经济亮点或需要回到政策本身寻找。为保证经济转型“稳中求进”,更可行的思路是通过中央“加杠杆”的方式,直接支持基建投资、间接支持消费,地产政策聚焦“三大工程”等。基建和消费继续改善,地产链修复、减弱对经济的拖累;其他分项总量表现或相对平淡、结构亮点仍需进一步挖掘。

三、破冰之旅:渐进式“改革”的序幕或已揭开

短期,破局之道:中央“扩表”、地方“化债”。国内需求不足、企业信心不稳的背景下,需要政府加大支出力度、稳定需求和信心;地方“化债”过程中加杠杆能力受约束,需要中央政府加大支持力度。中央“扩表”的方式,除了赤字率外,政策性开发性银行新增信贷、金融工具等“准财政”也是潜在的有效路径。

长期,破局之道:我国1990年代末具有一定参考意义。五点启示:1)从问题化解到恢复活力,需要持续数年的结构调整;2)问题化解过程中,旧模式下的代表性领域转型压力最大;3)债务化解过程中,需要多方分担压力;4)唯有加快推进改革转型才能从根本上解决问题;5)转型攻坚阶段,财政政策与货币政策,需要进一步加强协同。

年初“机构改革方案”、年底“中央金融工作会议”,及下半年以来的其他政策举动,显示“破冰之旅”或已开启。经济发展阶段不同,或导致当前思路更接近“渐进式改革”。1990年代末,中国人均GDP不足1000美元,当下人均GDP已近1.3万美元,处于中高收入向高收入阶段迈进的关键时点,对政策统筹的要求更高。

风险提示

经济复苏不及预期,政策落地效果不及预期。

报告正文

周期轮回是亘古不变的主题,然而疫情之后的一切又不尽相同。无论全球局势、还是国内经济,思考未来似乎都需要放在更大的周期、以结构的视角,审视其中的“变”与“不变”,而不能再固守成规抑或简单线性外推。大变革中,周期与结构的力量交织,无论海外还是国内在寻找“新稳态”的过程中,柳暗花明的同时,结构特征或进一步强化。

一、全球经济:迟到的“周期律”与咆哮的“新范式”

疫情期间,政府、企业还是居民端的行为模式都有较多变化,对固有周期规律的破坏明显;表现为财政政策影响放大、货币政策周期钝化等现象。然而,海外主要经济体去通胀终要“交卷”,加速寻找“新稳态”的过程经济如何“着陆”,2024年或见分晓。

(一)挑战“软着陆”:2023年,迟到的“周期律”

2023年,海外经济整体表现好于预期,截至三季度经济持续“爬坡”;结构上新兴与发展经济体(EMDEs)好于发达经济体(AEs),前者亮点在亚洲和拉丁美洲,后者美、日强,欧弱。10月IMF全球经济展望(WEO)预测2023年全球实际GDP增速为3.0%(2015-2019年均值3.4%),较2022年10月和2023年4月预测分别上修0.3和0.2个百分点;分经济体而言,AEs增速为1.5%(均值2.1%),EMDEs增速4.0%(均值4.3%)。节奏来看,前三季度经济韧性超出预期,市场认为发达经济体经济增速从2023年4季度开始明显下行(从2%降到0.8%),新兴经济体也有所下行、但斜率更缓。①

①说明:(1)10 月 26 日-11 月 17 日,IMF 与中国开展第四条磋商讨论,将中国 2023 年 GDP 增速预期从 5.0%上调至 5.4%,2024 年增速预期从 4.2%上调至 4.6%;(2)GDP 年度预测来自 IMF 世界经济展望,2023 年 4 季度预测为彭博一致预测。

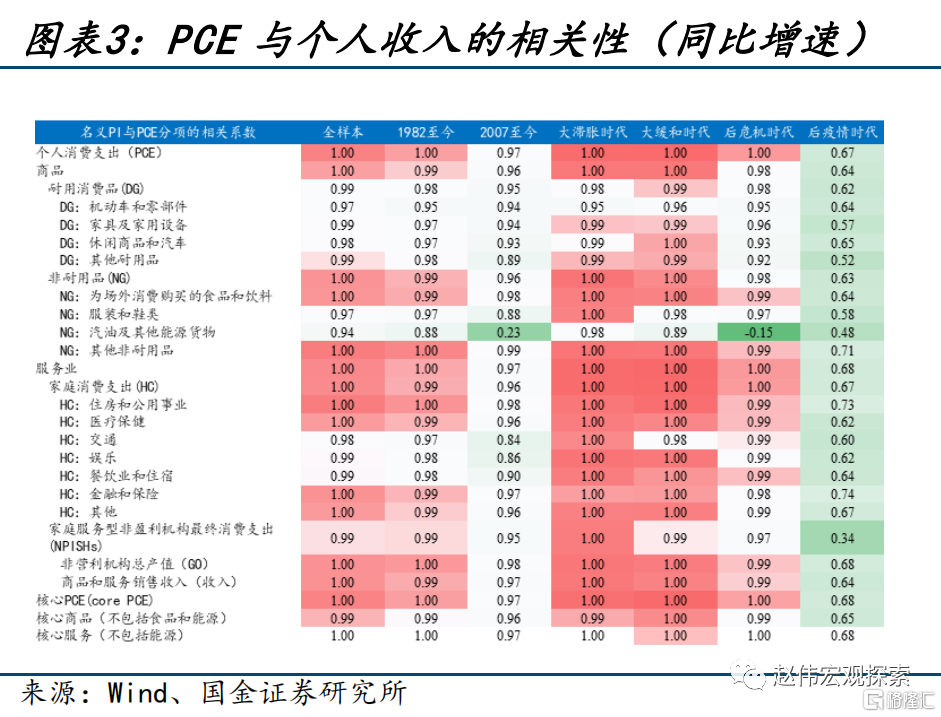

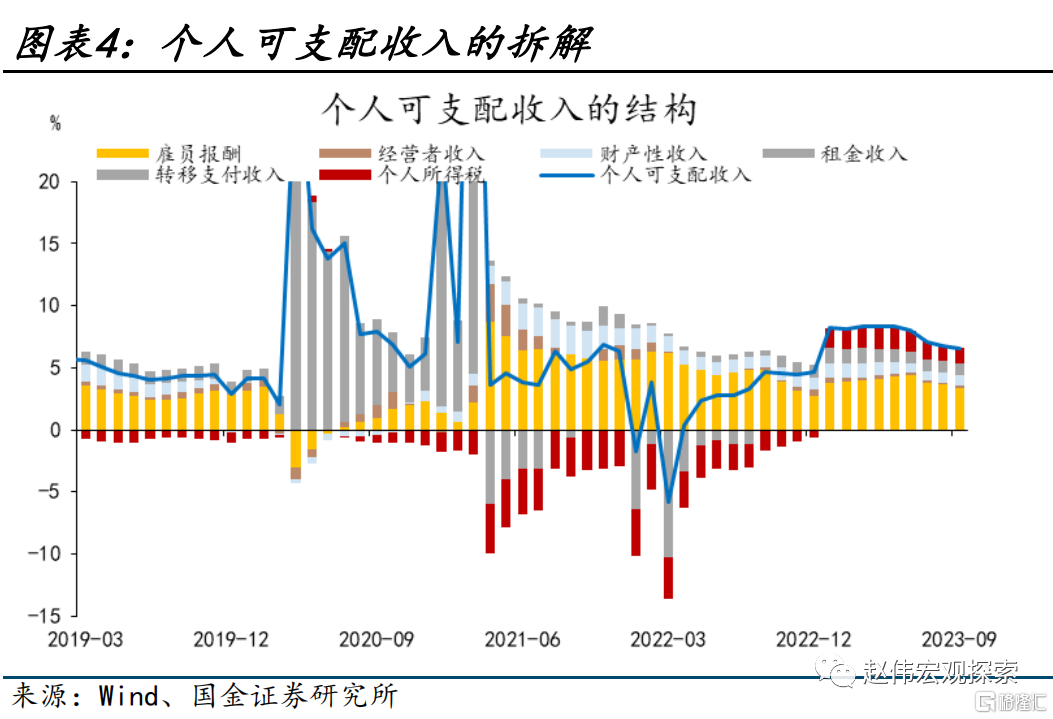

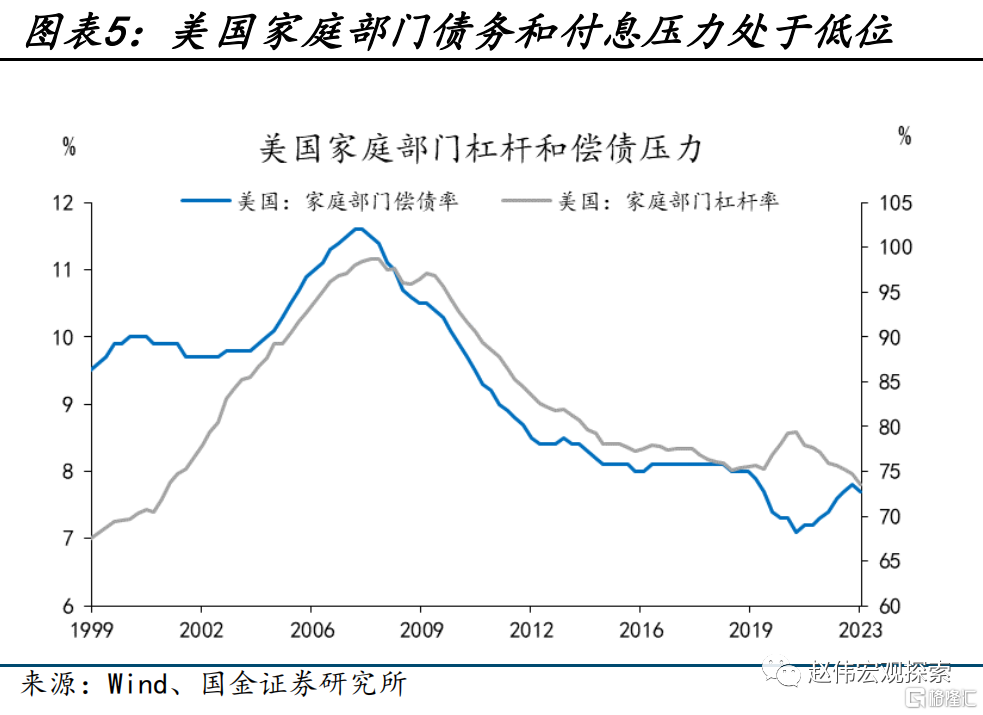

2023年,美国经济表现远超市场一致预期,其中个人消费是重要“稳定器”。美国个人消费的韧性主要来自四点支持:1)疫情期间,劳动力市场供给冲击导致始终保持紧张状态,进而对居民收入与消费行为形成支撑,尤以边际消费倾向更高的低收入群体薪资增速更高;2)财政刺激背景下,居民超额储蓄对消费的支持;3)个人所得税大幅下降,致使居民可支配收入增速远高于个人收入增速;4)家庭资产负债表健康,住宅抵押贷款以固息为主导致货币政策收紧带来的影响有限,同时金融资产收益抬升、住宅升值等。后三点与美国疫情期间财政刺激力度较大有很大关联。

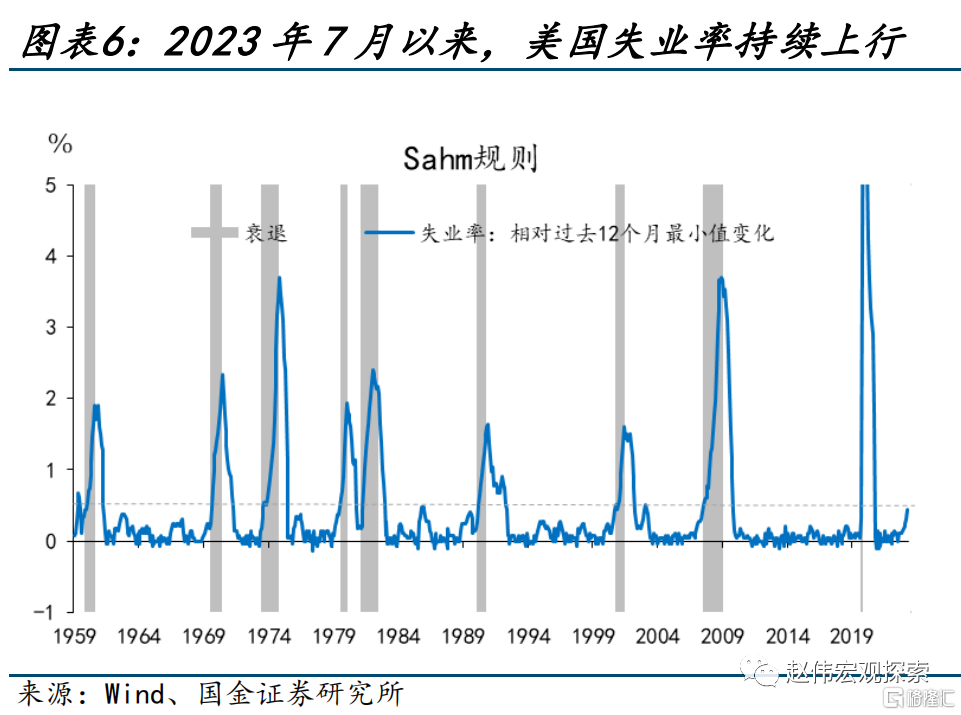

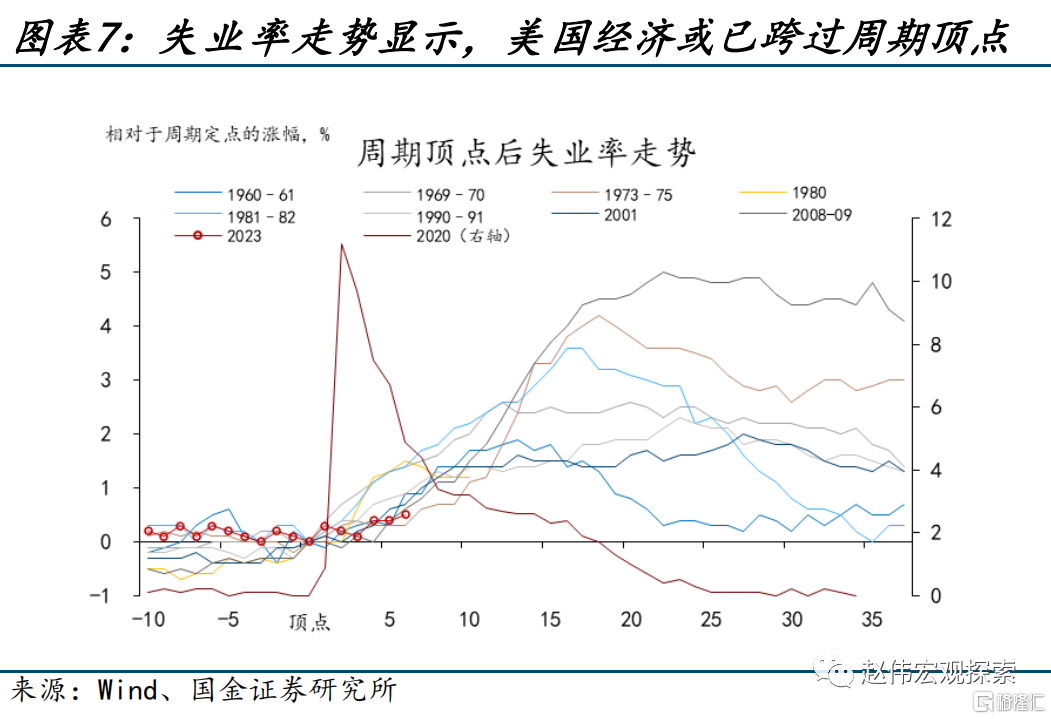

展望2024年,上述四个支撑逻辑或将出现不同程度的弱化,带动经济下行。1)劳动力市场边际走弱的信号已开始强化,薪资增速下行趋势或将延续;2)超额储蓄“消耗殆尽”,难有进一步支持空间;3)个人所得税抵扣额的增加是“一次性”的,本质上是2022年“多征收”部分在2023年“退税”给居民;4)居民负债的利率敏感性偏低,但加息带来的负面影响在债务滚续过程中逐步显性化势所难免,2024年前后这一情形或加快显现,同时资产端表现对居民收入和消费的影响可能会变大。综上会发现,劳动力市场如何演绎、货币金融环境及地产金融市场表现,可能是影响美国经济更核心的变量。

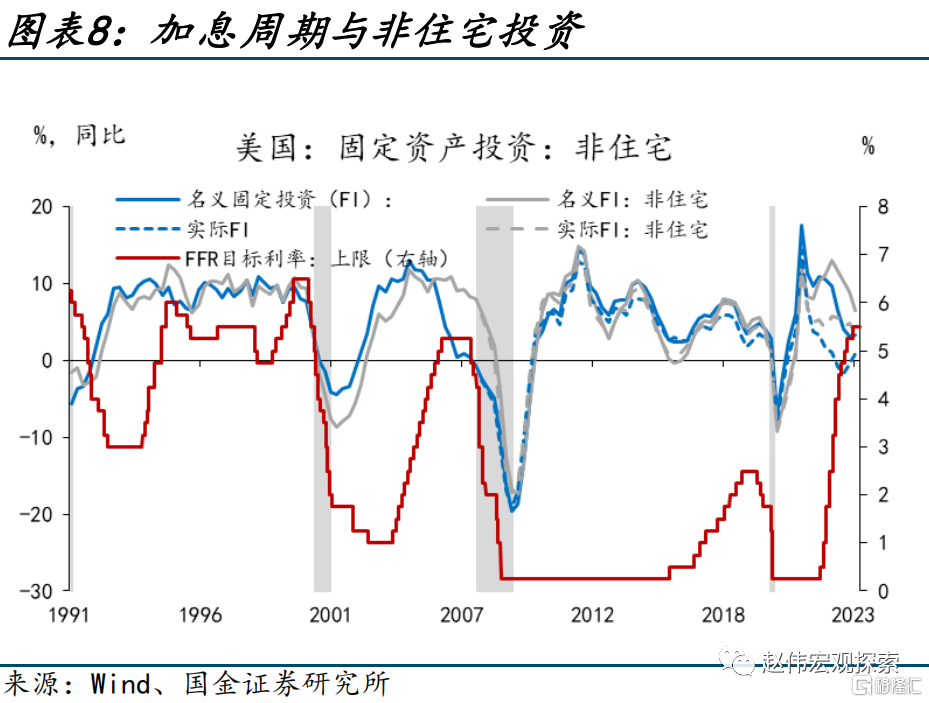

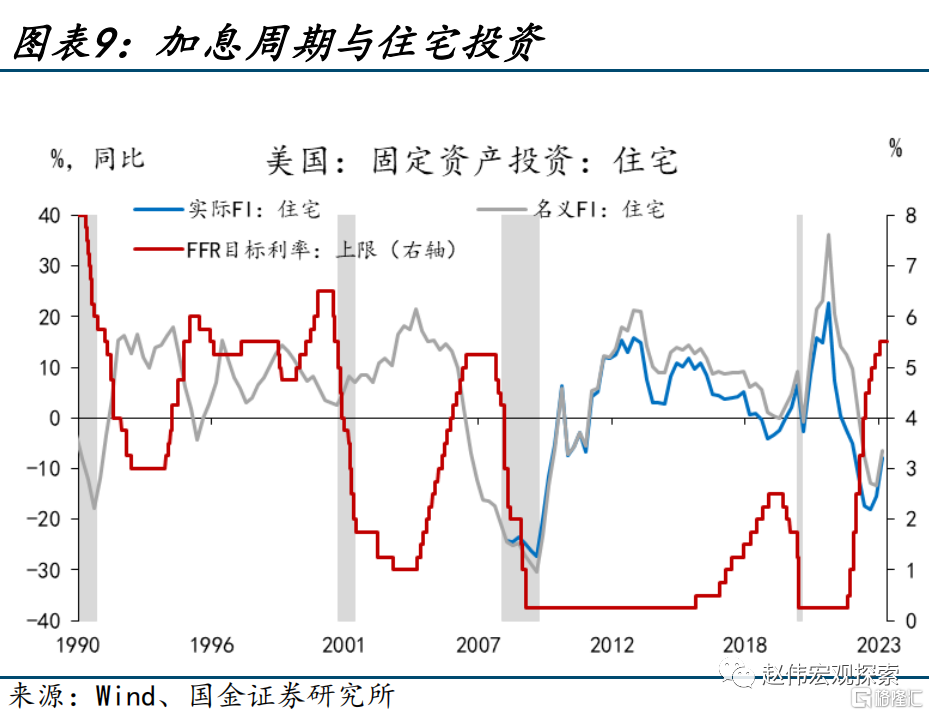

私人投资增速企稳的迹象显现,但在高利率背景下能否持续仍需观察。美国私人投资结构中,固定资产投资为主(非住宅占比约3/4.住宅约1/5)、库存投资占比较低(2015-2019年季均2%);其中,非住宅投资增速已高位回落、下行斜率趋缓;住宅投资增速触底回升,同比虽仍在负值区间但环比已转正。然而经验显示,私人投资增速在美国历次加息周期中多数情况都会出现回落,尤其是住宅投资增速与利率环境关系紧密。

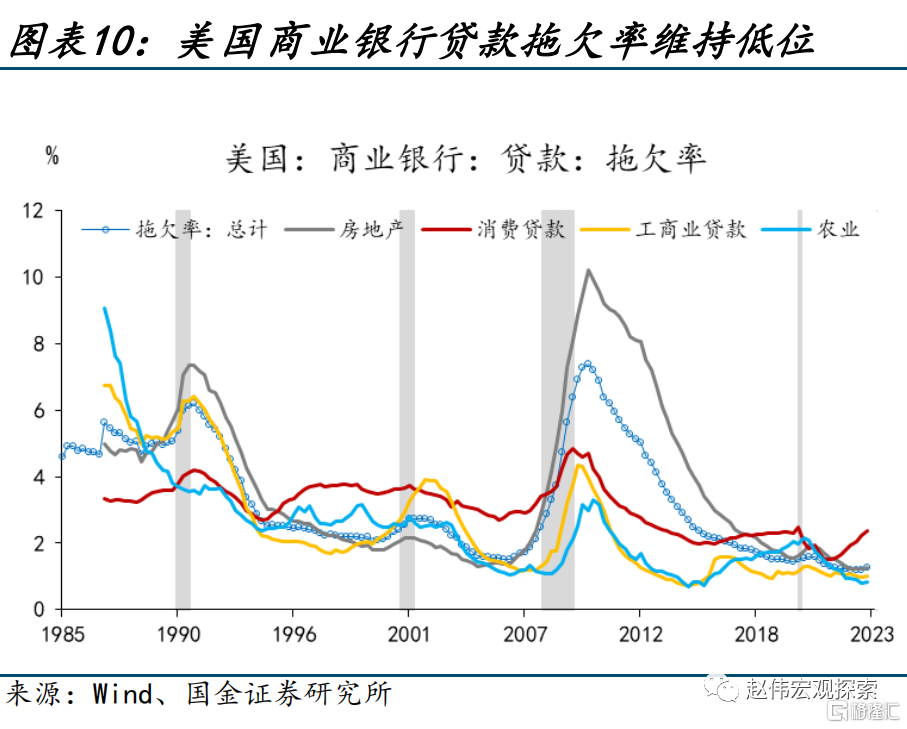

高利率环境下,金融体系的“脆弱性”或将暴露;目前,美国商业银行体系的信用风险有所抬升但总体可控,薄弱环节集中在大中型银行商业抵押贷款和小银行信用卡贷款。截至2023年底,商业银行拖欠贷款总规模、拖欠率和坏账率均处历史低位,仅消费贷款拖欠规模上行至疫情前水平,坏账率回升至2.0%(总体坏账率0.46%)、仍比疫情前低26bp。值得关注的是大中银行(Top100)的商业地产贷款风险和小银行(ex-Top100)的信用卡贷款风险,前者坏账率为0.26%(疫情前0.01%),后者坏账率高达8.5%,已超过2008年大危机时期峰值的8.1%。

商业地产信用风险,或成为金融“脆弱性”体现的重要观察点之一。目前,商业地产的基本面、市场估值(LTV)和债务再融资等维度均面临压力测试,违约风险主要集中在零售、办公楼和酒店。2023年10月,美国CMBS总体违约率升至4.6%,相比1年前提升了160bp,为2021年以来的新高。分类别看,零售的违约率最高,但趋势较为平稳;办公楼违约率上行幅度最快,从1年前的1.8%上升到了5.8%。趋势上看,违约压力加速上行的主要是办公楼。截至2023年10月,全美写字楼空置率达到17.8%,近12个月上升150个基点。区域上,铁锈带、南部、西海岸等地区空置率较高。底特律、休斯顿和旧金山的空置率分别高达28%、25%和23%。