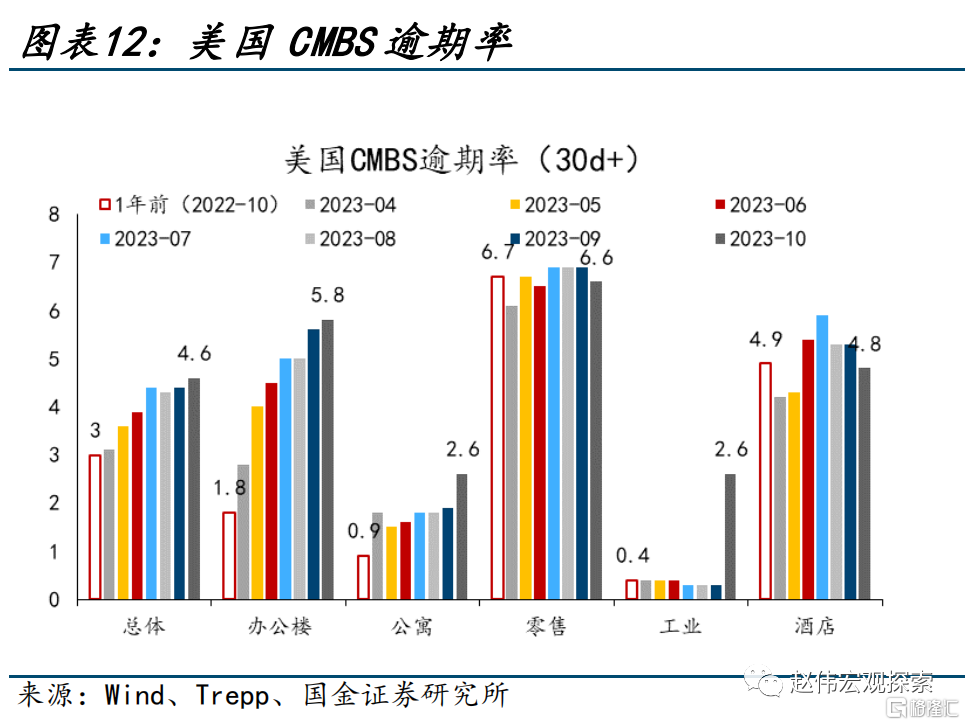

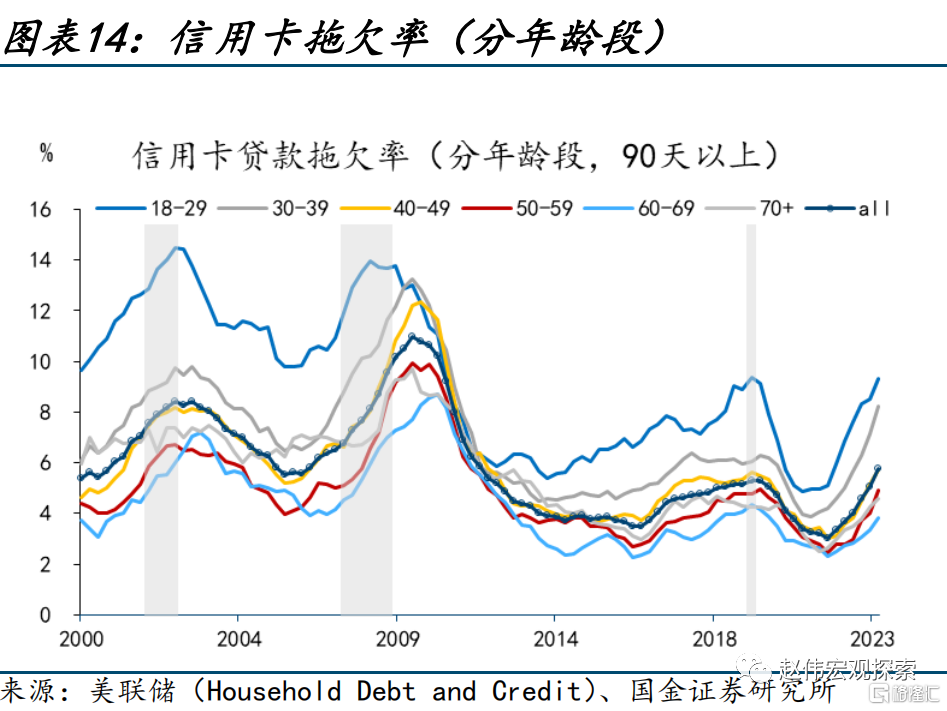

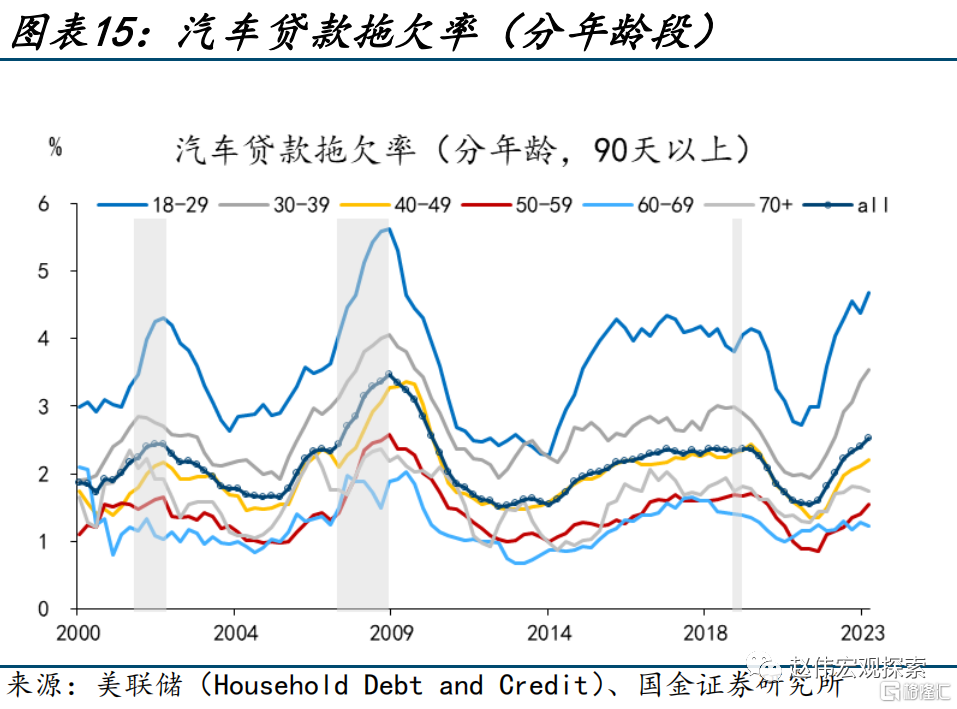

居民消费贷款拖欠率、违约率上升的问题,也值得关注;劳动力市场走弱或在未来进一步加剧问题暴露。加息周期影响下,截止到2023年9月,新车贷款利率(48个月)和信用卡贷款利率分别升至8.3%和21.2%,较加息前分别上行了3.4和6.6个百分点,前者回到了2001年9月的水平,后者为二战结束以来的峰值(1985年的前高约19%)。分年龄段看,拖欠率相对偏高的主要集中在18-39岁的中青年人群;考虑到青年失业率的快速上行,消费贷款(尤其是汽车贷款)的违约风险短期内或难有改善,伴随劳动力市场可能的进一步走弱,由此引发的连锁反应也需要紧密关注。

(二)疫后“新范式”:“长期停滞”vs“长期滞胀”?

从大衰退之后低增长、低通胀、低利率的“三低经济”到后疫情时代的“三高经济”,似乎表现出异于常规的韧性。我们需要将短期扰动剥离再做审视,方能认清疫后“新范式”。

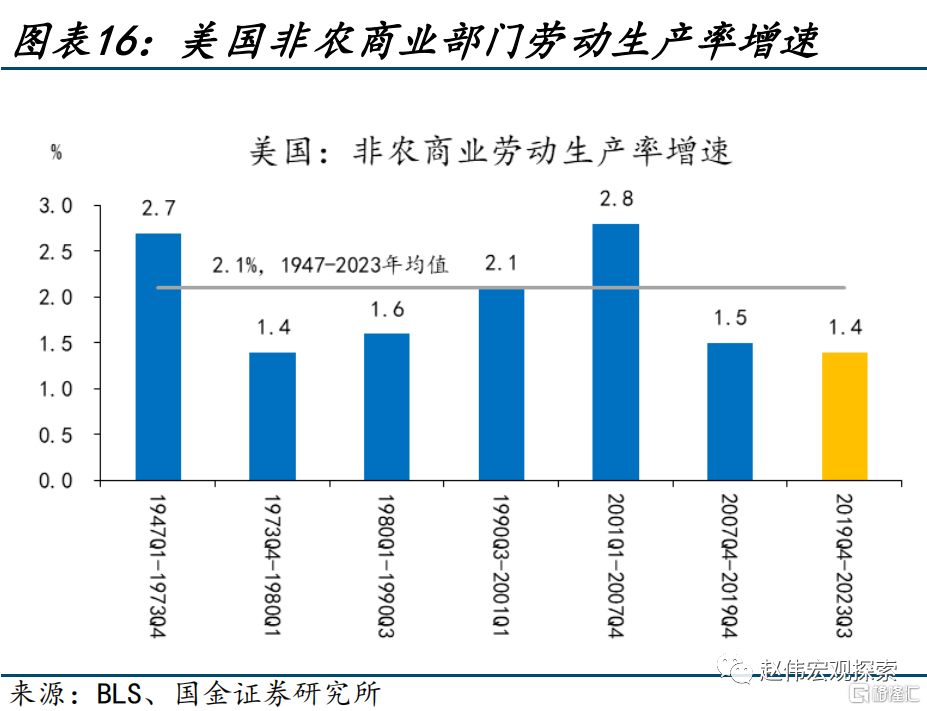

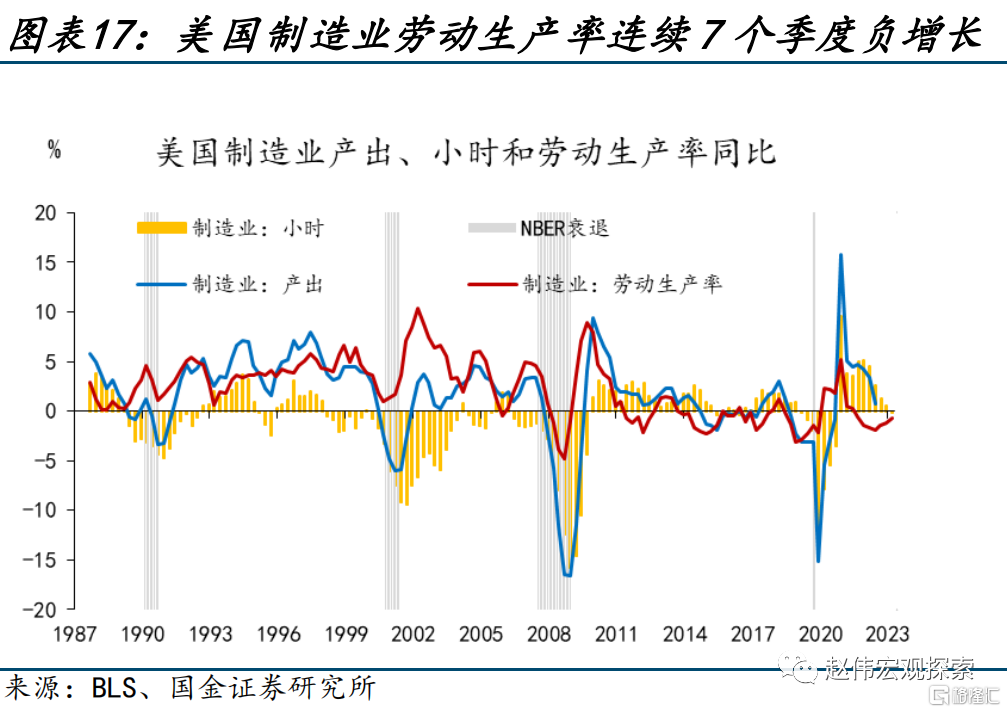

美国疫后经济的超预期表现是一种“低效的繁荣”,劳动生产率处于二战结束之后的绝对低位,并不支持经济的持续高增长。2020年至2023年三季度,美国非农商业部门劳动生产率平均增速为1.4%,与1973-1980年“大滞胀”时代相等,是二战结束以来的绝对低位,远低于战后“黄金时代”和1990年代信息技术革命时期,甚至低于2008年大危机之后的“长期停滞”阶段。疫后美国经济繁荣,主要依靠的是劳动力“人数”的增长和“工作小时数”的提升;制造业技术进步层面重回“大衰退”时期的“停滞”状态。

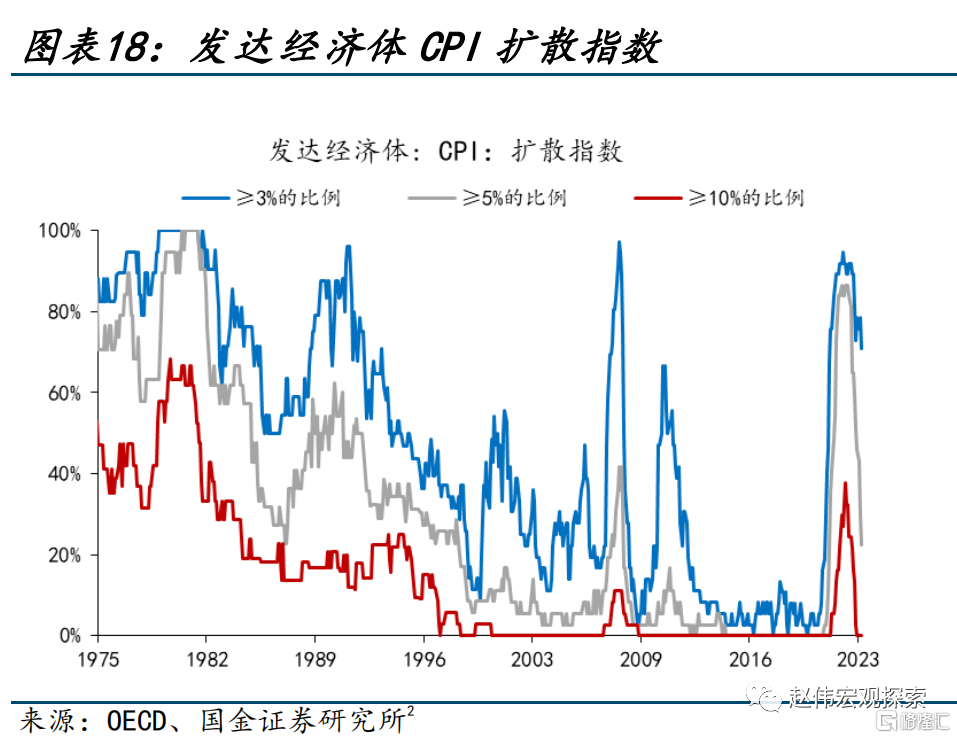

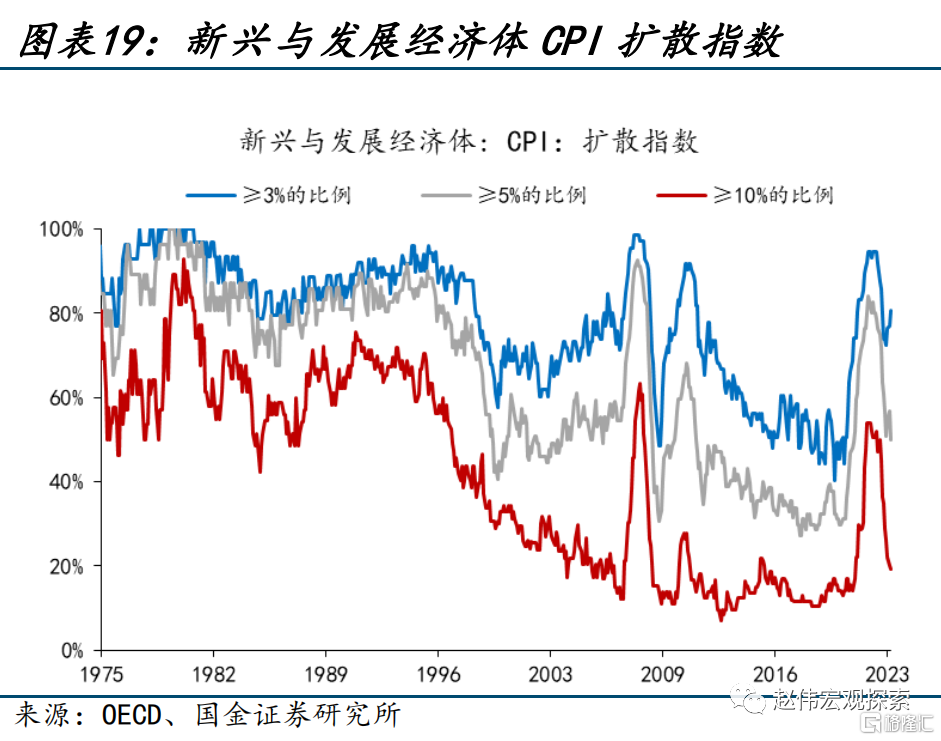

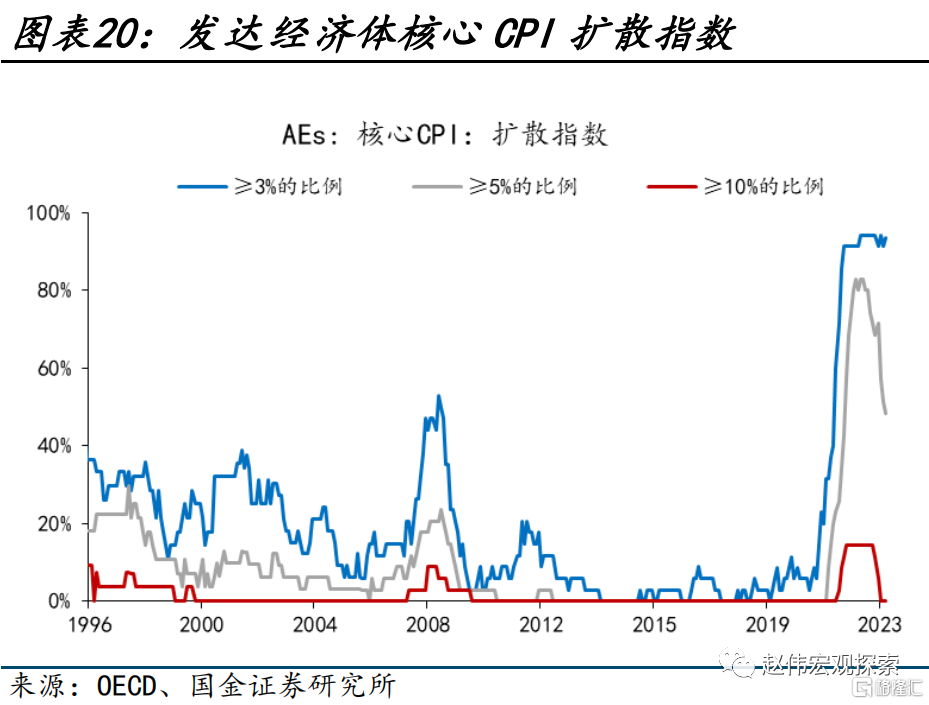

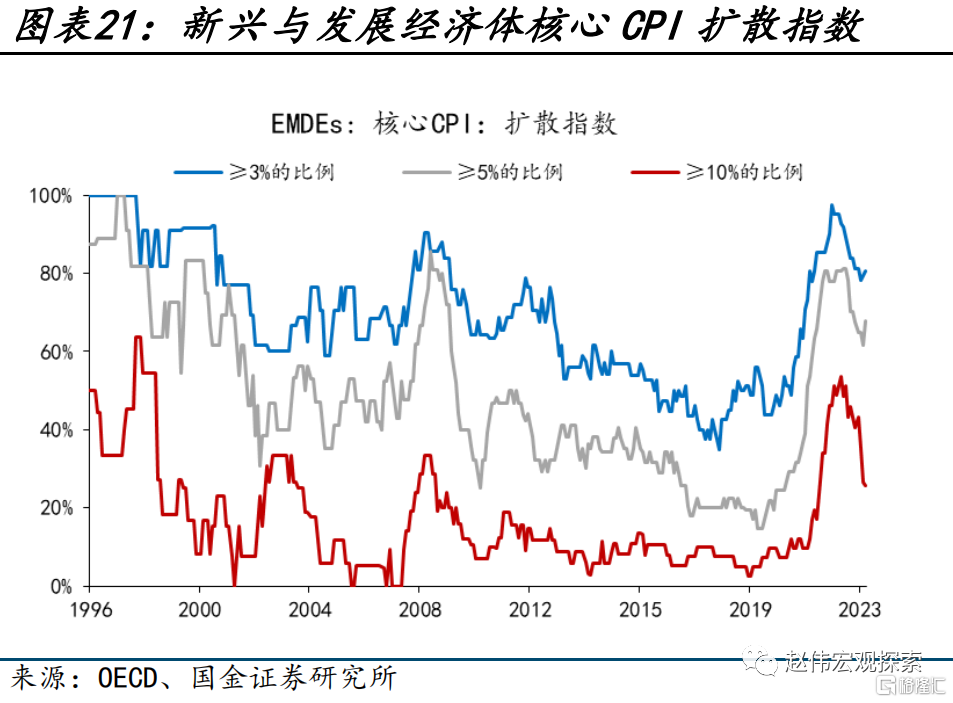

去通胀过程难言结束,核心CPI粘性高,通胀继续回落的经济“牺牲率”趋于上升,全球经济更容易陷入“类滞胀”泥潭。2022年10月峰值时期,发达经济体CPI扩散指数中,大于10%、5%和3%的比例分别为38%、87%和95%,至2023年10月分别下降至0、23%和71%,但核心CPI扩散指数依然偏高,大于5%和3%的扩散指数依然位于49%和94%高位。新兴与发展经济体去通胀的进程略落后于发达经济体,2023年10月CPI三项扩散指数分别为20%、50%和81%,核心CPI扩散指数为26%、68%和81%。②

②发达经济体(AEs)包括 31 个样本,新兴与发展经济体包括 52 个样本(下同)。

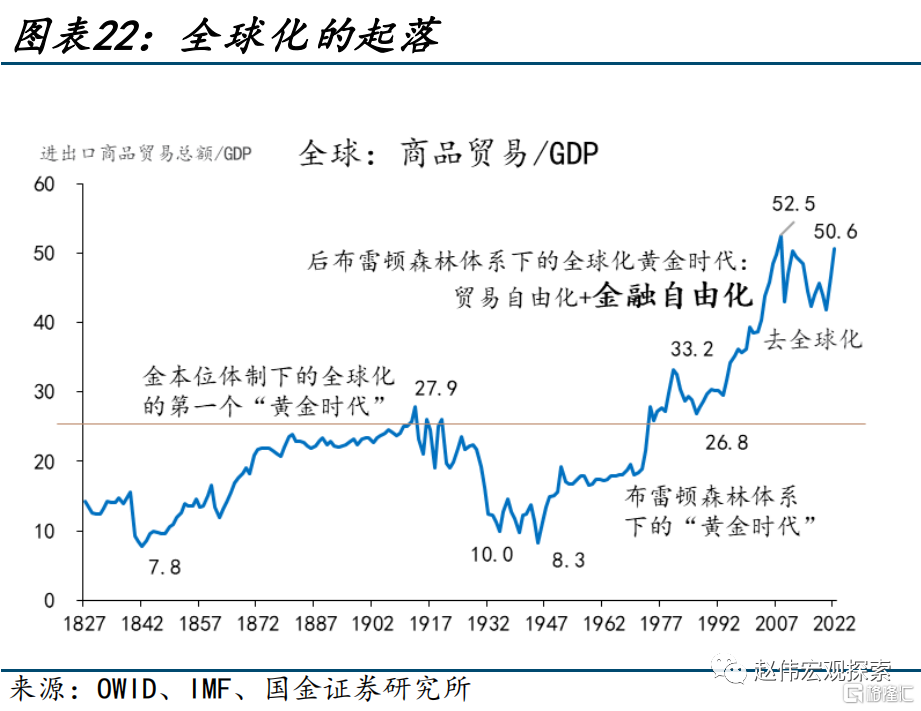

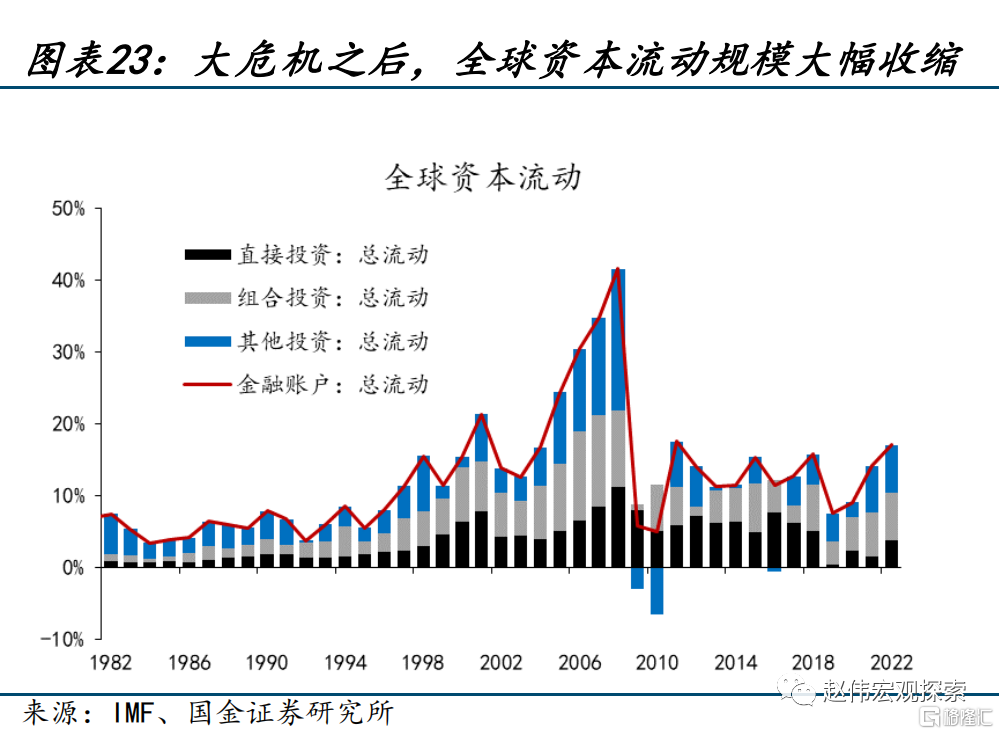

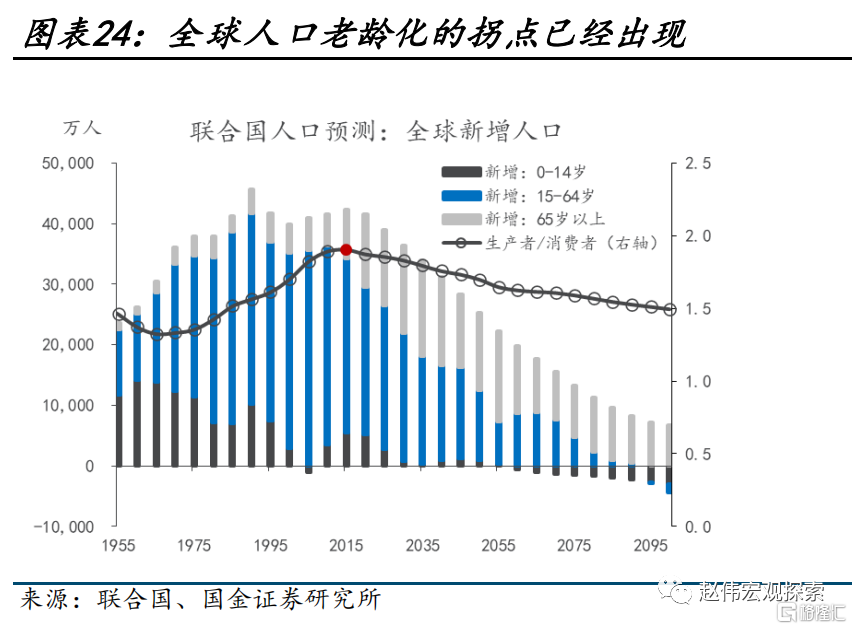

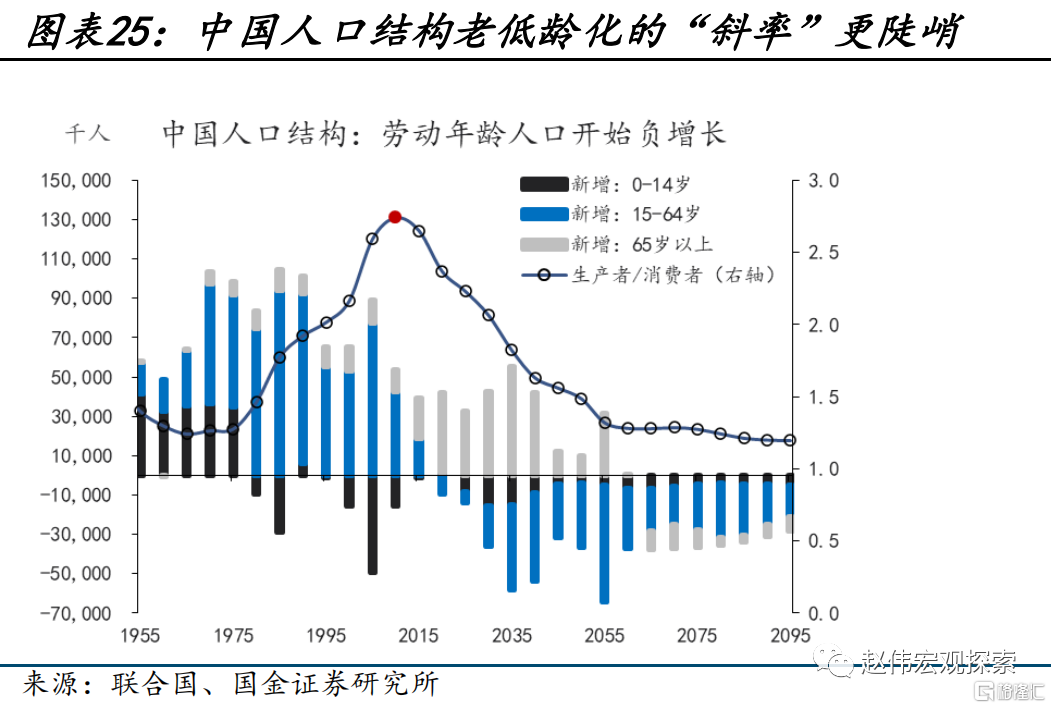

通胀中枢抬升由多重因素导致,逆全球化思潮兴起、能源与人口结构变迁、货币流动性十多年持续宽松等首当其冲。1980年代之后,贸易一体化的加强、资本要素价格的下降、劳动力供给增加等共同作用下,全球经济进入通胀大缓和时代;相应有利因素近些年来依次转向。2008年之后逆全球化思潮兴起,导致全球资源配置由“效率优先”转向“安全优先”,供应链收缩成为趋势。与此同时,全球传统能源资源领域投资力度大减、疫情期间供给进一步收缩,人口红利渐行渐远、老龄化负担显现、疫情期间劳动供给收缩。

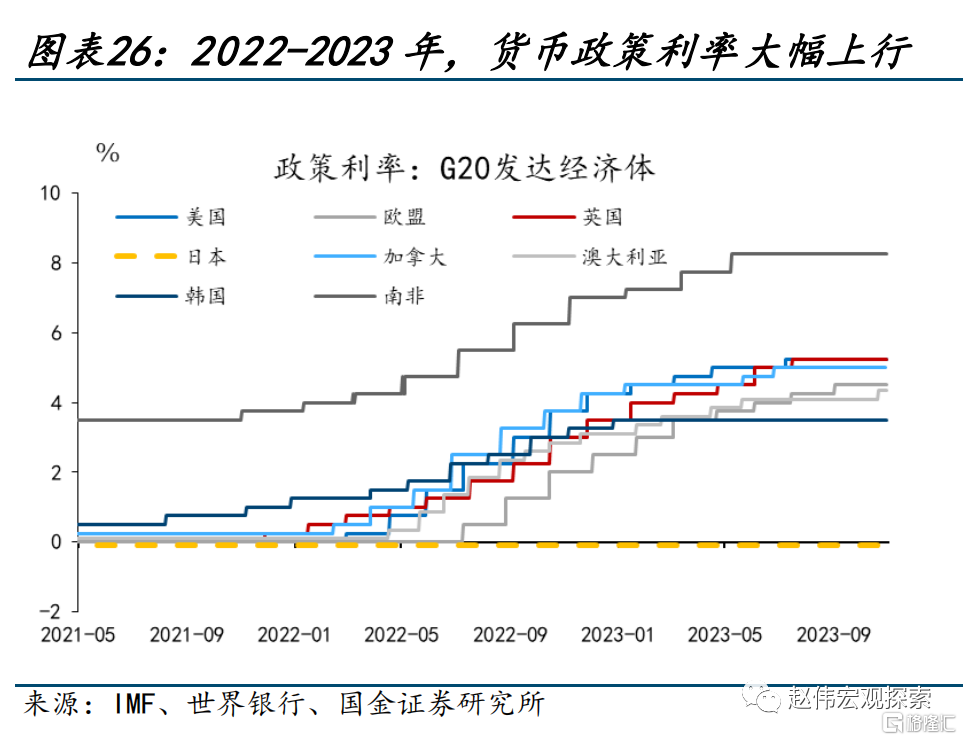

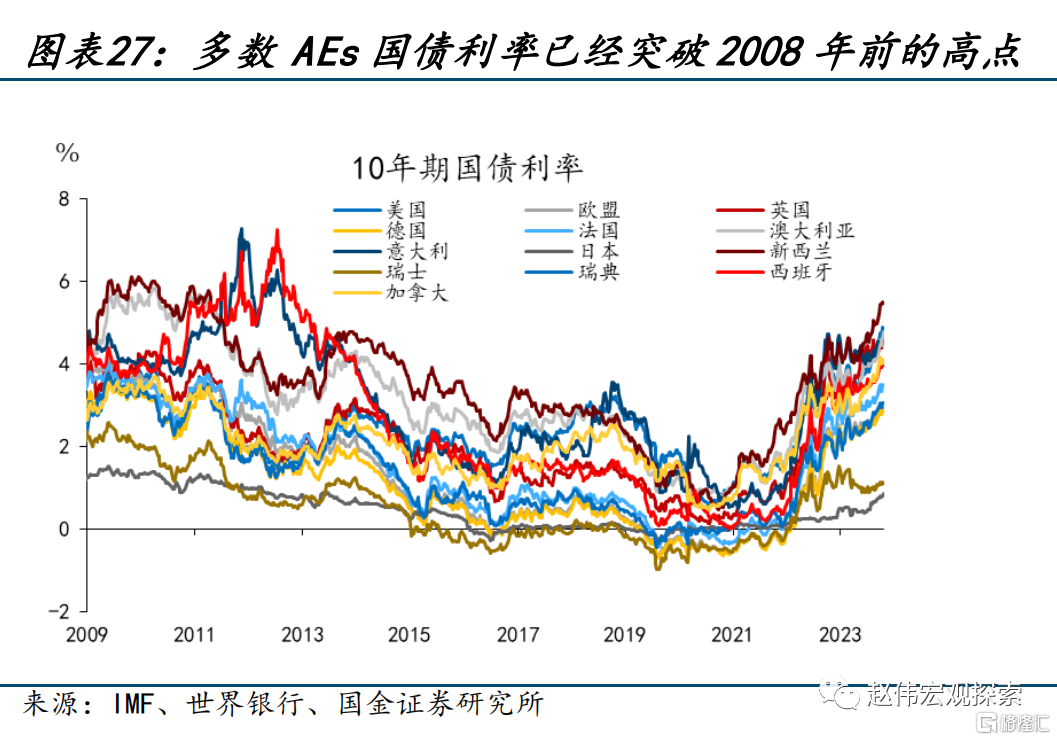

“类滞胀”环境下,“财政货币化”只能解一时之需,通胀中枢的抬升会导致利率的“水涨船高”及宏观政策的“两难”。后疫情时代的“新范式”的另一个典型特征是,政策利率较难回到“负利率”时代,市场长端利率的中枢也会明显抬升。美联储的模型显示③,当前美国自然利率已经升至2.3%,基本回到了1960年代以来的高位,与2008年大危机之前相当。自然利率的抬升与劳动生产率增速的下降,形成鲜明对比,会导致后疫情时代,经济与金融体系稳定性的系统下降。

③Thiago R.T. Ferreira and Carolyn Davin(2022)

后疫情时代,全球经济特征可归纳为“三高”④:高通胀、高利率和高增长(名义)。通胀中枢的上移源自2008年大危机以来的四个结构性转变,新冠疫情冲击起到了“催化剂”的作用:(1)去全球化和产业链重构带来的投资拉动和成本推动的通胀;(2)人口老龄化趋势难以逆转,疫情冲击加剧了劳动力供给的短缺,55岁以上人群的劳动参与率或难回到疫情前,工资增速水平或难回到疫情前低位;(3)上世纪80年代末以来,投资在发达国家GDP中的比重持续下降,2008大危机之后资本开支显著收缩,AEs经济体或面临供给侧约束;(4)“赤字货币化”的实践和公共部门债务的积累在中期内抬升了财政赤字率的中枢,“财政主导型”政策也易于推升通货膨胀。

④相对于 2008 年之后的“三低”而言,且不宜类比“大滞胀”时代

二、国内经济:周期回归,还是结构深化?

疫情期间,国内经济微观生态也受到多种冲击;2024年,亦是加快寻找“新稳态”的过程。“周期”力量支持经济延续修复;转型深化又会导致向上弹性有限、结构分化加剧。

(一)“周期”的力量?2024年,经济或延续修复

2023年,经济修复屡低预期的主要原因有三:1)多重因素干扰下,广义财政支出力度不足;2)信心修复缓慢,导致财政发力不足的背景下,货币政策的乘数效应较弱;3)存量债务压制企业扩大再生产和居民加杠杆的能力和意愿,进而导致年初信贷激增之后,融资需求乏力、政策缺少有效抓手。

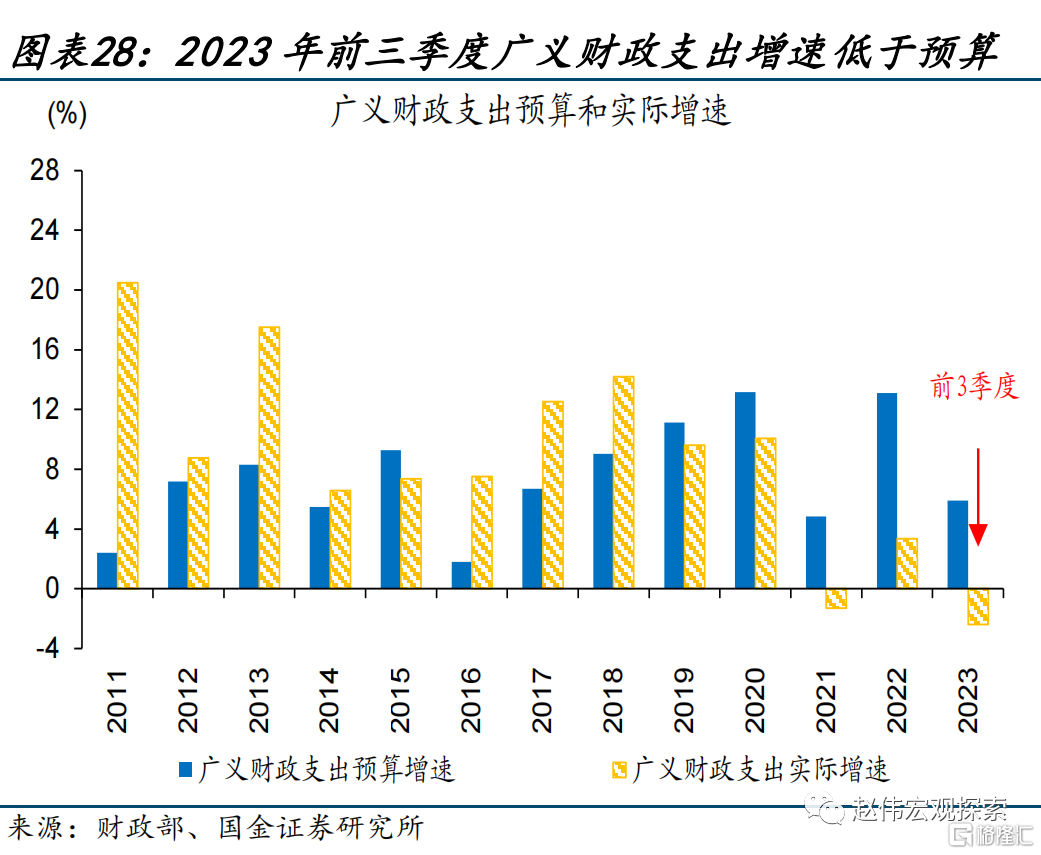

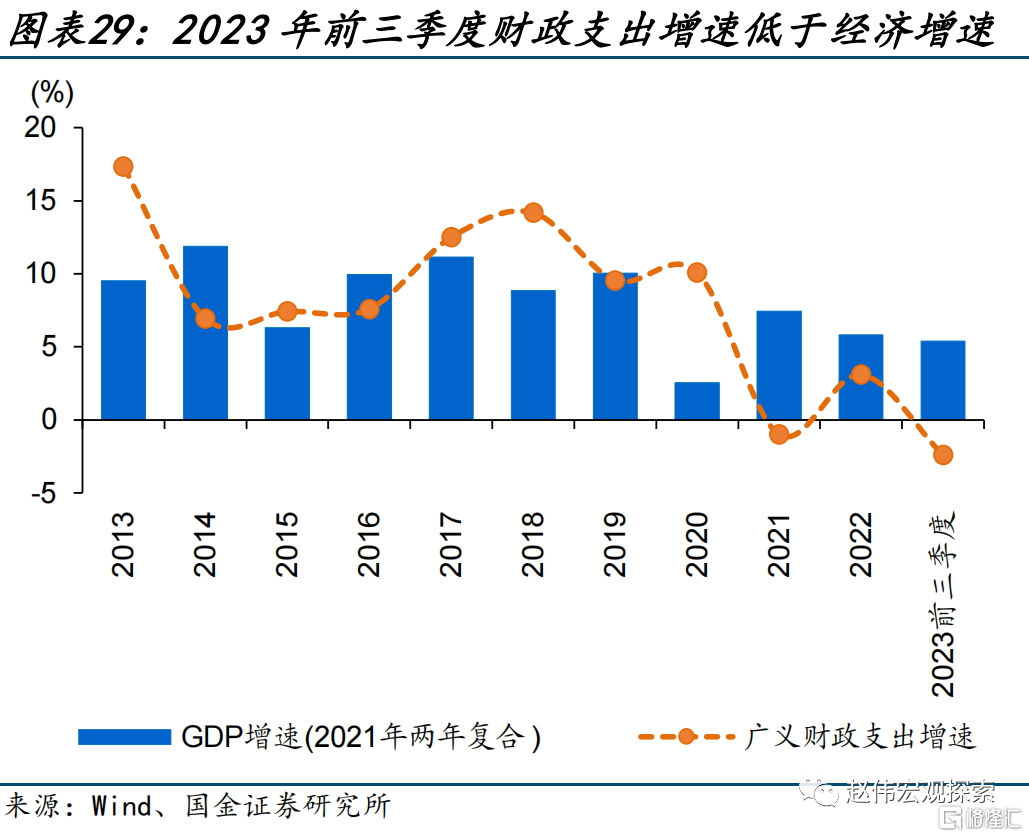

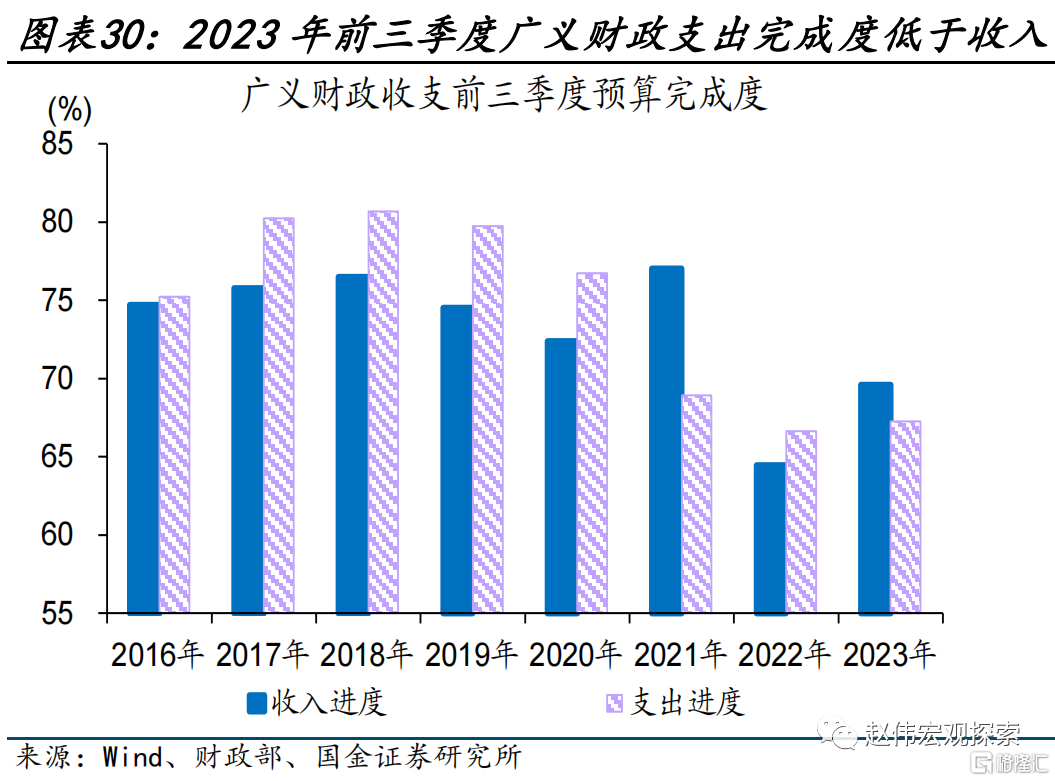

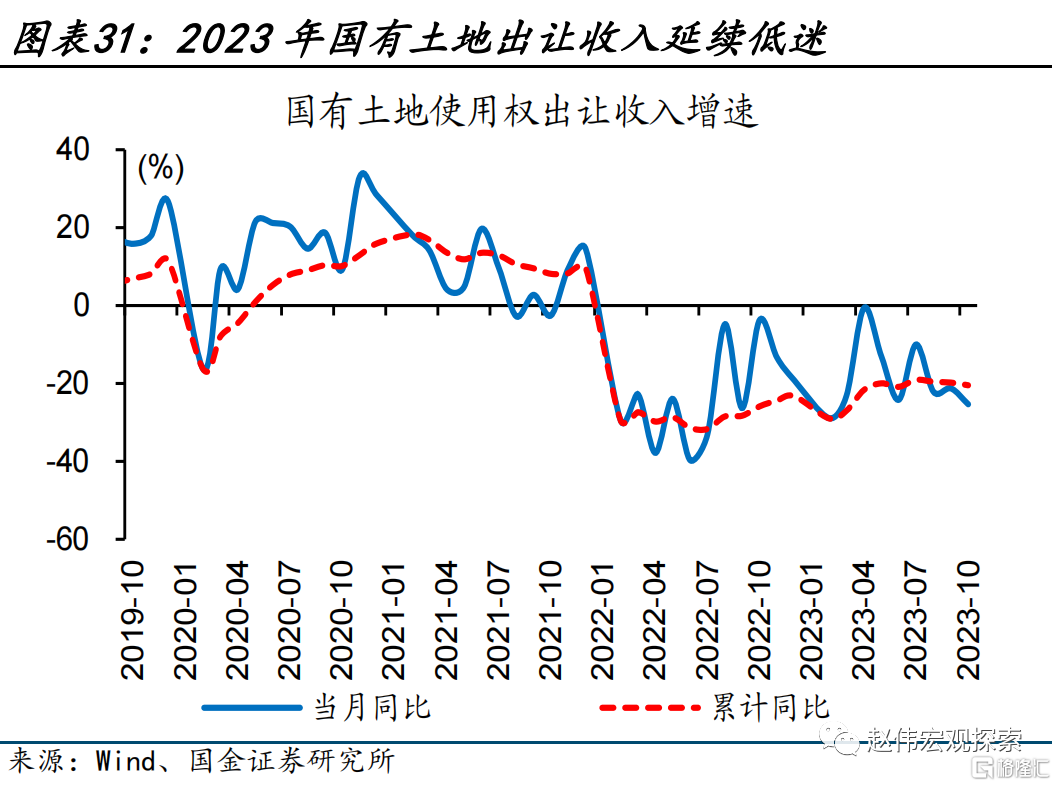

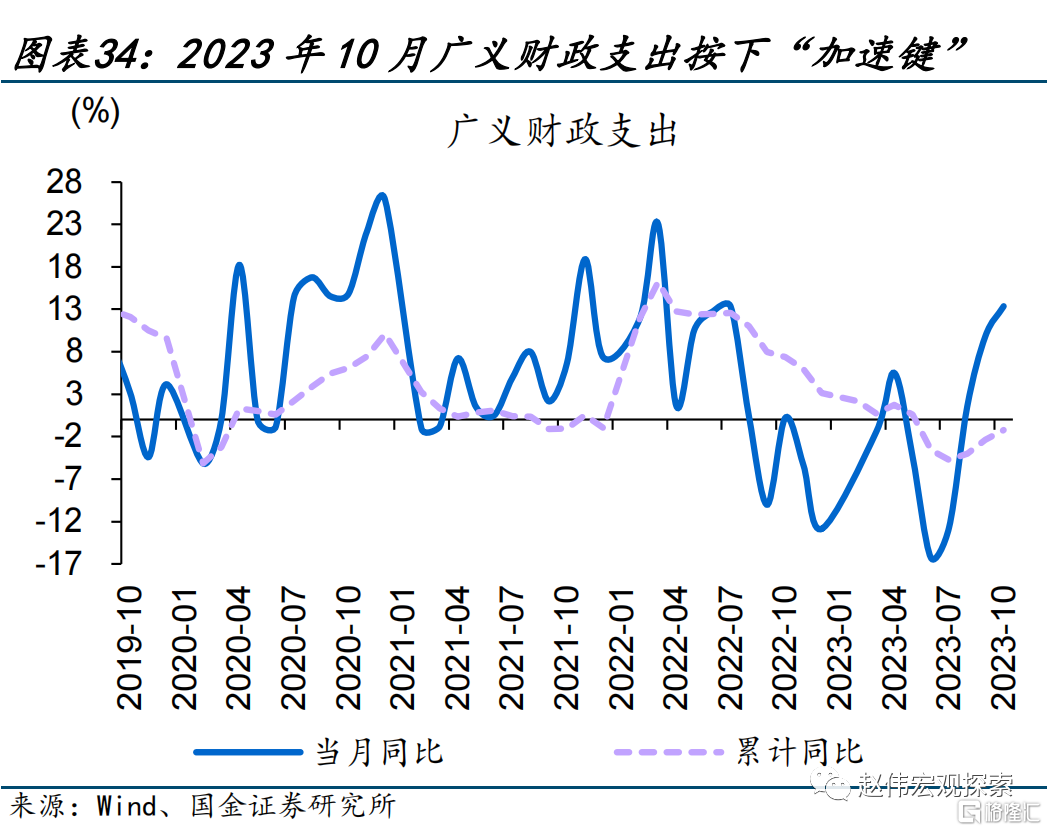

国别比较来看,疫后主要经济体经济修复程度,与财政政策发力力度紧密相关;多重因素影响下,我国前3季度财政支出力度不足。正常年份,广义财政支出增速大多略高于名义GDP,经济压力较大年份往往要高出更多。2023年前3季度,广义财政支出-2.4%,明显低于名义GDP增速的4.4%,也明显低于年初预算的5.9%。预算进度来看,前三季度支出预算完成度67%,落后于过去5年同期近8个百分点;前三季度广义财政支出预算完成度低于收入预算完成度,近些年来仅在2021年和2023年出现。究其原因,年度支出预算力度不足与土地财政收入显著低预期或是主因。

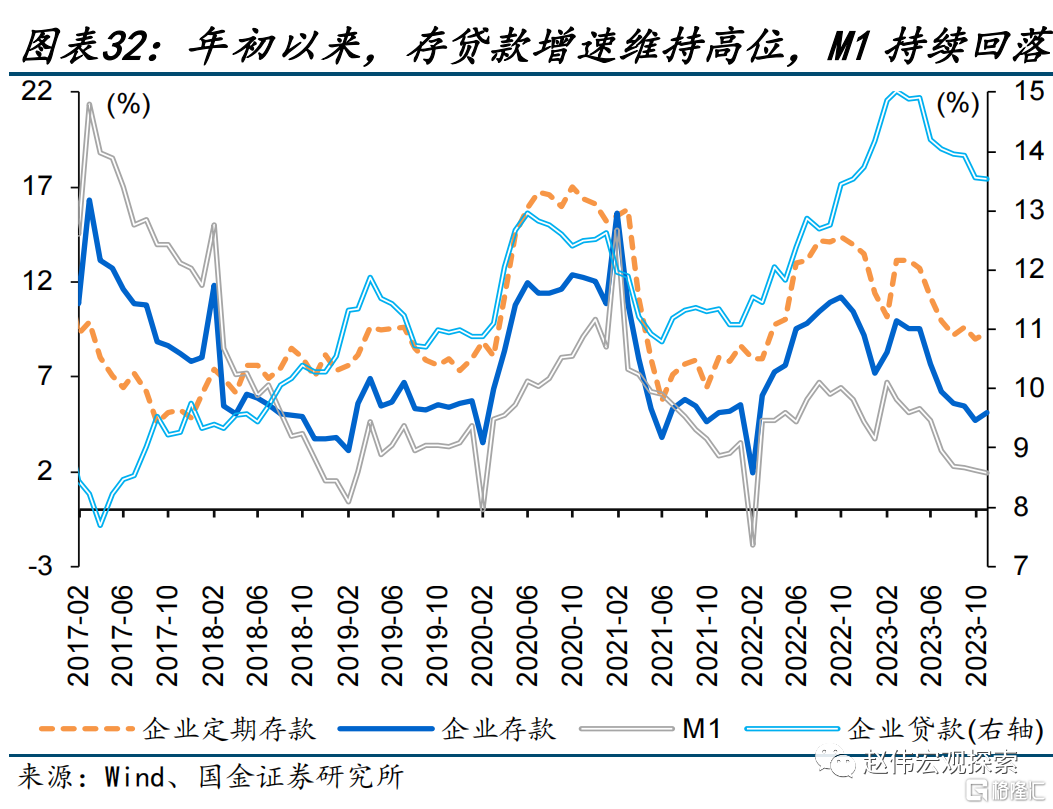

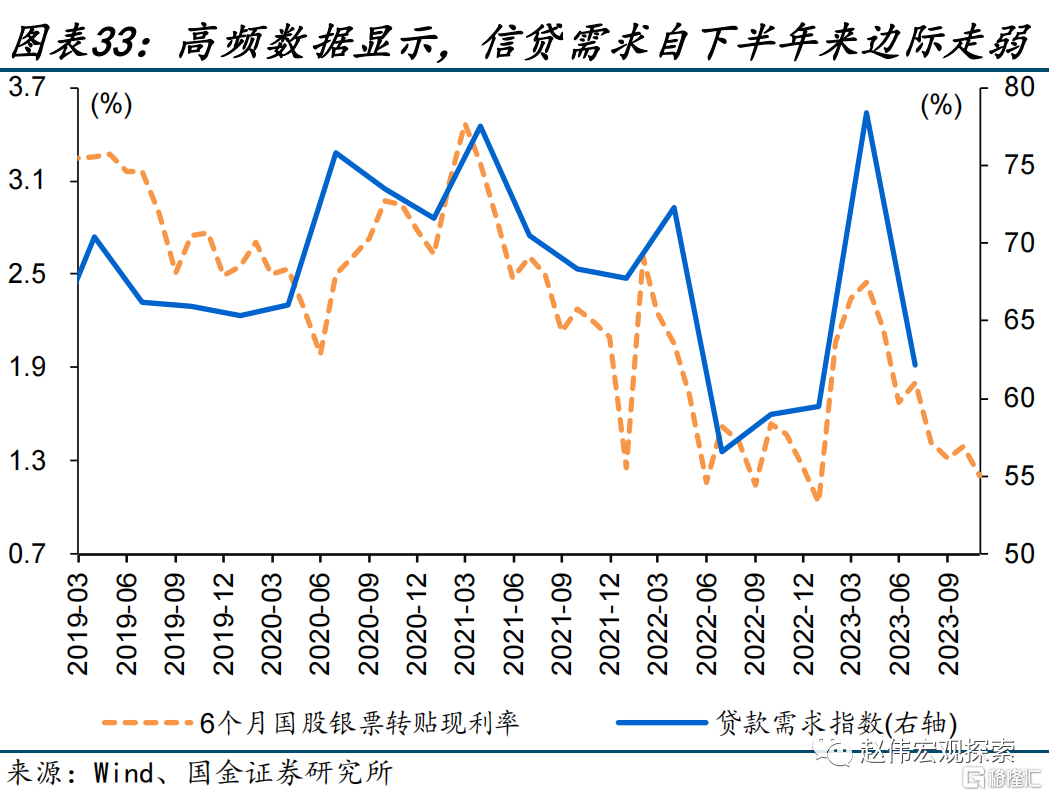

货币政策乘数效应没有充分体现、资金“空转”的话题再次成为讨论热点,短期原因在于信心修复不足、中长期症结在于存量债务的压制。年初以来,LPR多次下调带动一般贷款加权利率一度创新低至4.48%;融资成本回落、叠加结构性货币政策支持下,企业贷款增速一度冲高至12.2%;但信心不足、需求偏弱的情况下,资金“活化”率较低,10月M1同比增速回落至1.9%,处于近些年来历史同期绝对低位。存量债务压力过大,企业扩大再生产与居民加杠杆的意愿低下,导致年初贷款激增之后,融资需求无以为继。

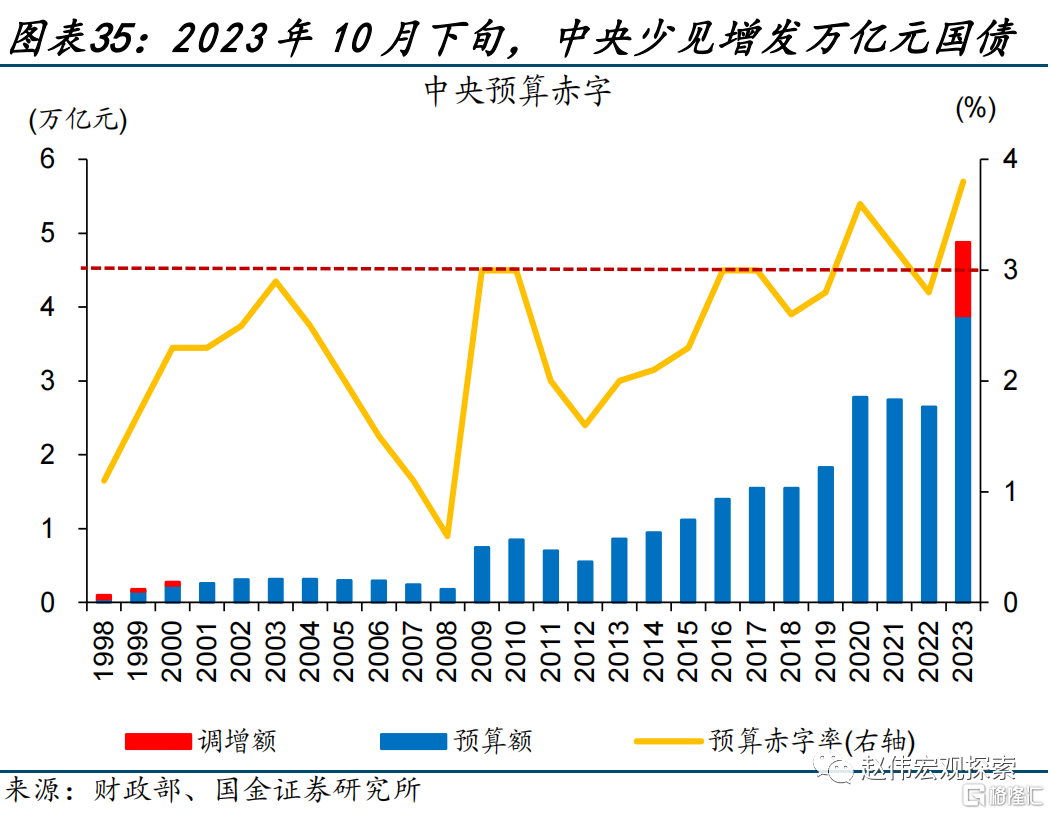

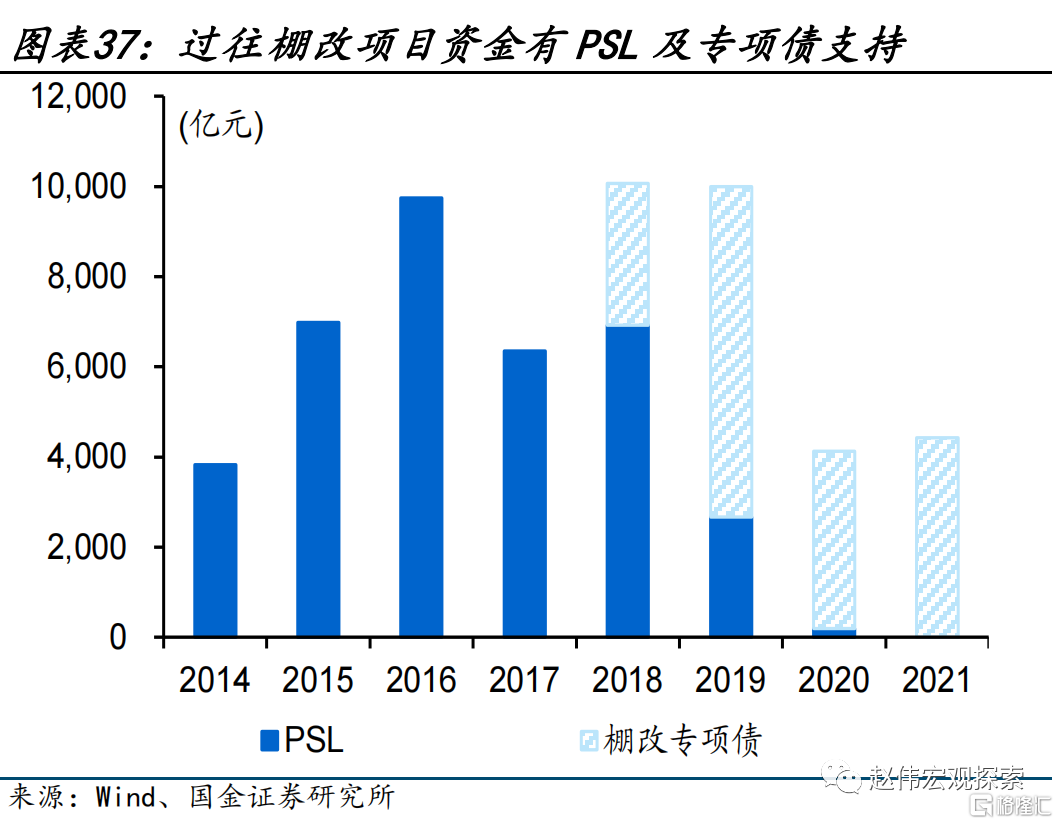

2023年10月以来,财政政策的拐点已现,广义财政支出开始按下“加速键”。中央扩表、地方化债的政策组合,更符合当下经济环境的需求,提高资金效率;万亿国债支持项目、地产“三大工程”等的加快落地,让维稳政策落在实处。其中,广义财政支出提速,10月当月同比13.4%,两年复合同比4%、较9月的-0.6%显著提升;一般财政和政府性基金一起发力,前者10月同比11.8%、较9月增速增长超8个百分点,后者10月同比17.7%,两年复合同比-1.9%、较9月降幅收窄近11个百分点。10月底1万亿国债增发,不按地方切块而是根据项目质量安排资金,及加速布局地产“三大工程”⑤,政策更有的放矢。

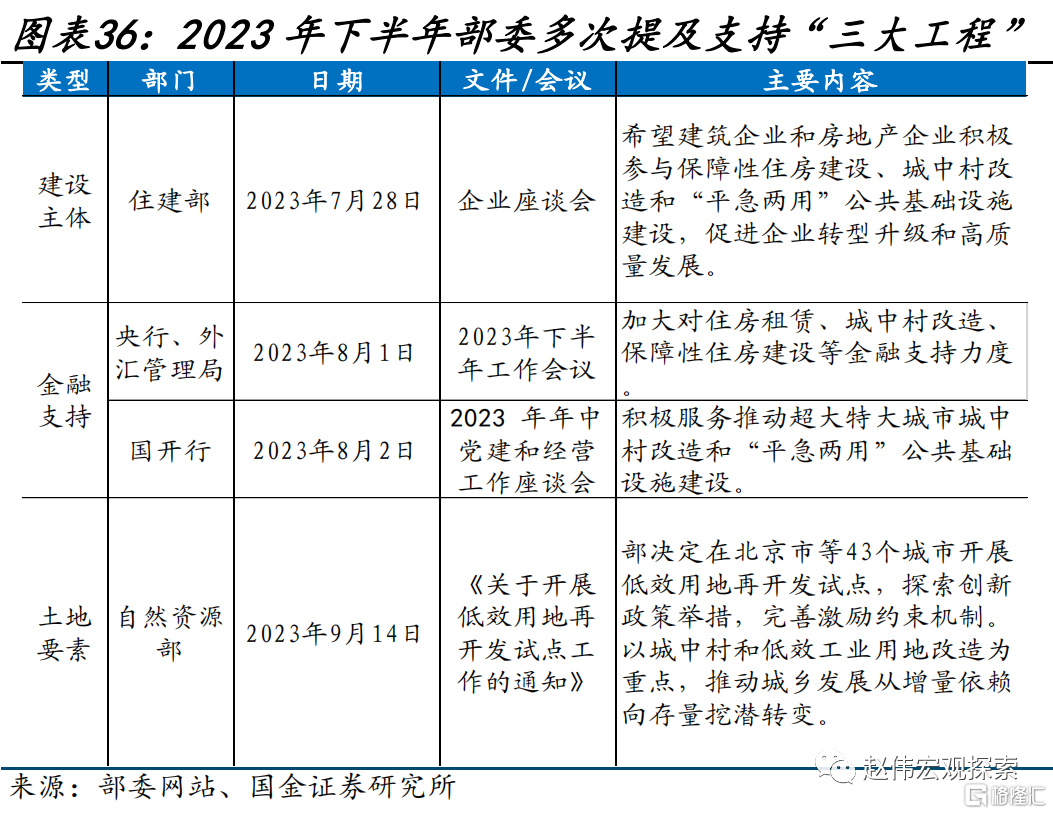

⑤2023 年 4 月政治局会议首提规划建设保障性住房,在超大特大城市推进城中村改造及“平急两用”公共基础设施建设;7 月政治局会议进一步强调加快“三大工程”建设;同时, 7 月以来,住建部、央行、自然资源部等多部委表示从建设主体、金融、土地要素多方面为“三大工程”提供支持,11 月中旬央行行长表示为“三大工程”建设提供中长期低成本资金支持,完善住房租赁金融政策体系等。

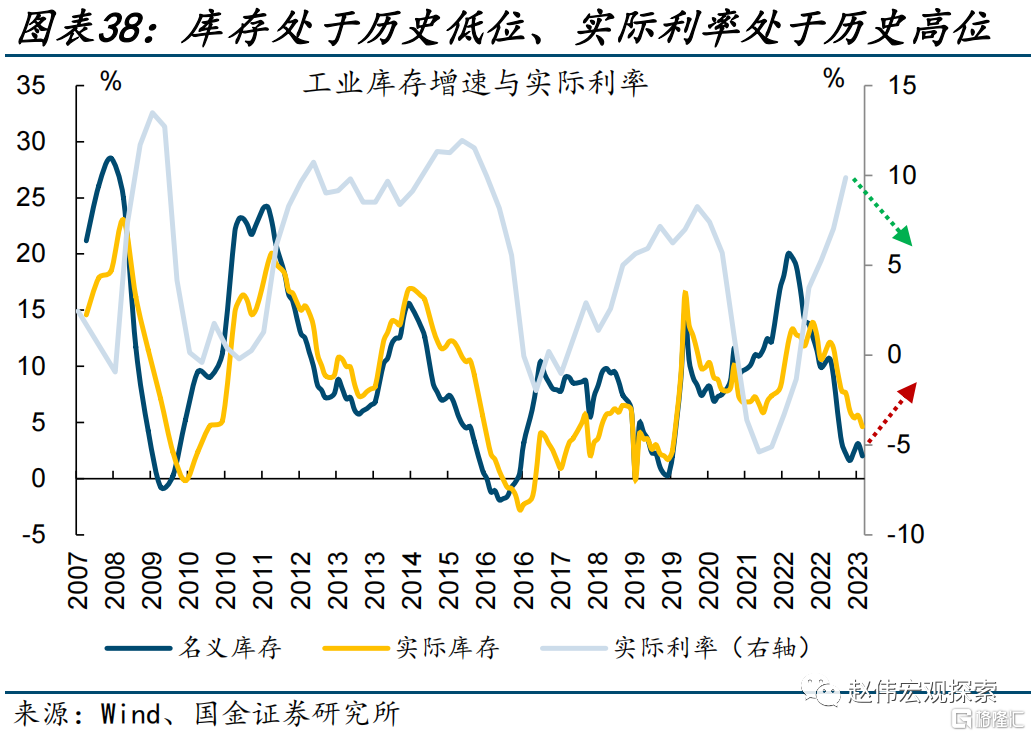

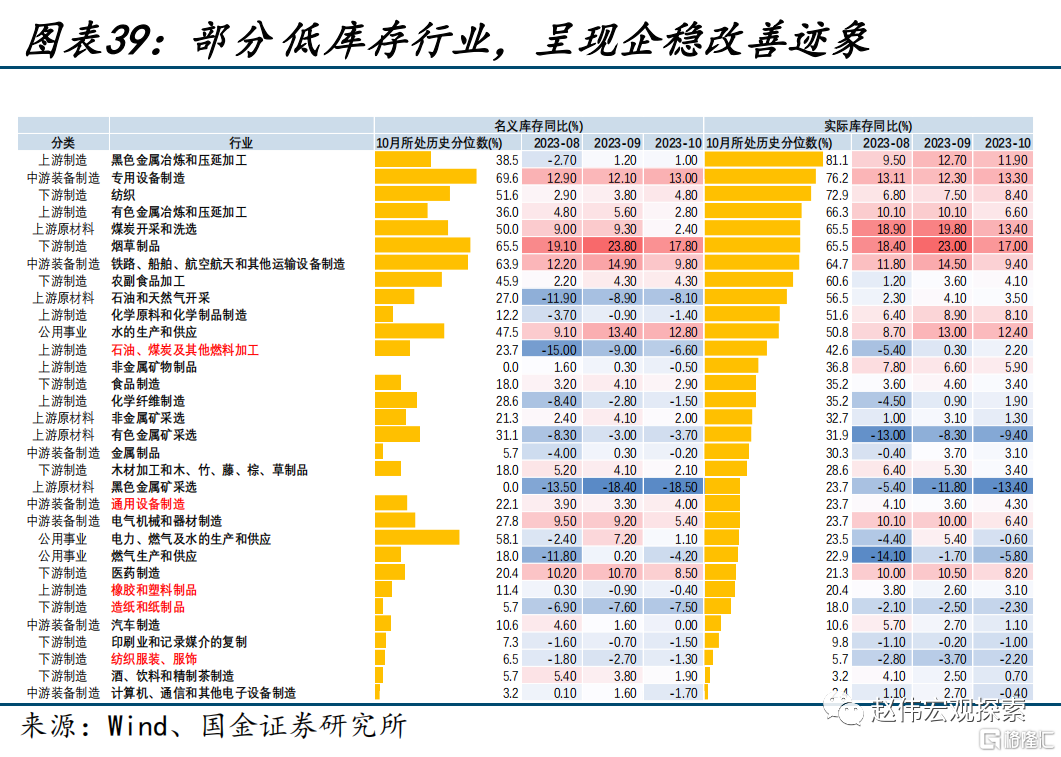

财政政策由“蓄力”转向“发力”的过程,有利于2024年经济表现;经济“周期”的力量,也有利于增长中枢的抬升。历史规律显示,实际利率与库存行为反向、且弱领先;当前实际利率处于历史绝对高位且下行趋势已确定、实际库存水平处于历史低位、修复的趋势也已开启,加之政策加持,2024年经济表现大概率较2023年会有所改善。现实经济运行中,化工、纺织服装、设备制造等部分低库存行业已呈现企稳改善迹象。

(二)“结构”的深化?经济弹性有限、转型加快

无论政策周期还是经济周期的力量,都有利于2024年经济修复;但若考虑转型“攻坚阶段”政策的结构特征,经济更可能呈现总量弹性有限、全年“先升后稳”的格局。

地产“三大工程”等政策加力,可部分对冲情绪低迷带来的压制;但发展阶段、人口结构及产业生态的变化,会导致“新范式”下房地产可恢复程度或相对有限。销售是过往影响房企拿地意愿的主驱动,但高库存下这一影响会显著减弱;当下全国狭义住宅库销比和主要房企土地储备分别处于95%、73%的历史分位,库存高企与预期不稳叠加,或导致房企投资意愿低迷延续的时长超预期。“房住不炒”、“以人定房”等背景下,地产或加快回归“商品属性”,收入及预期变化对房价及销售的影响或将放大,居民购房总体恢复空间预计也会比较有限。“三大工程”等政策效果如何,对地产链的影响则变得尤为关键。