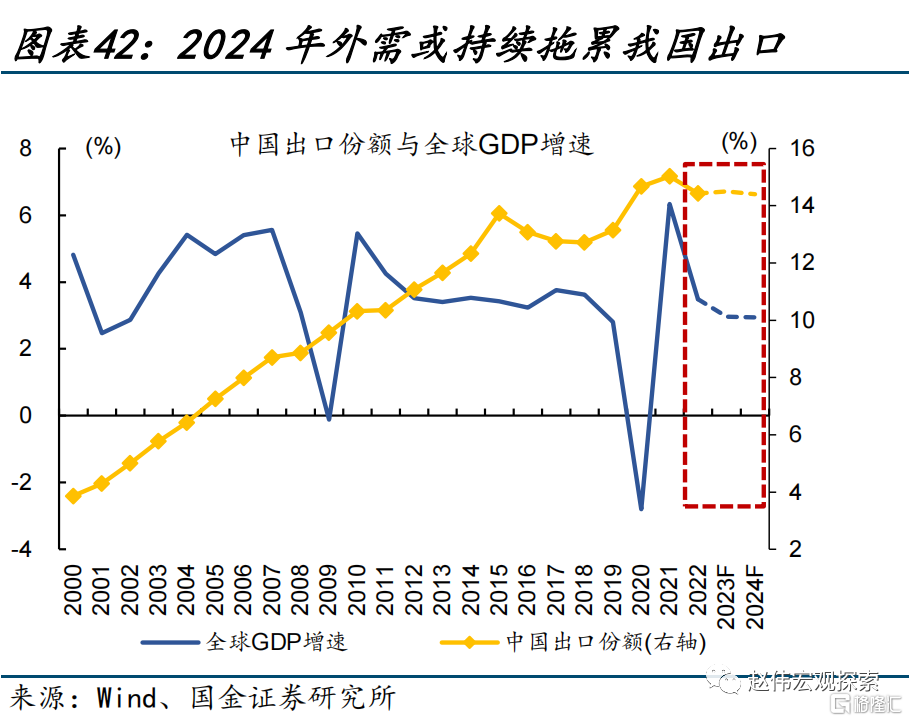

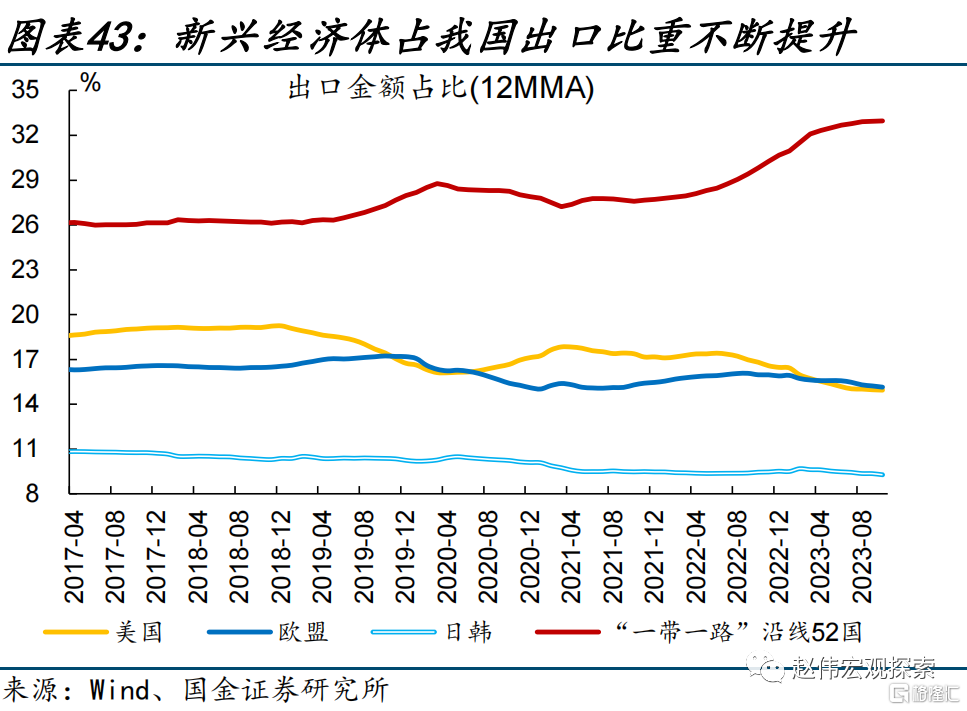

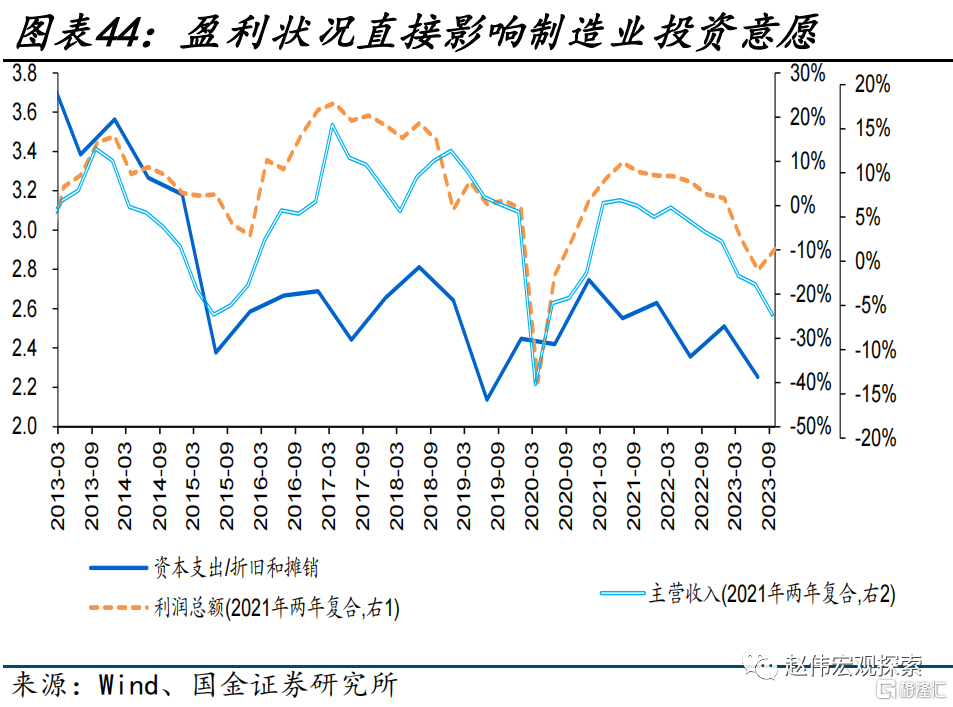

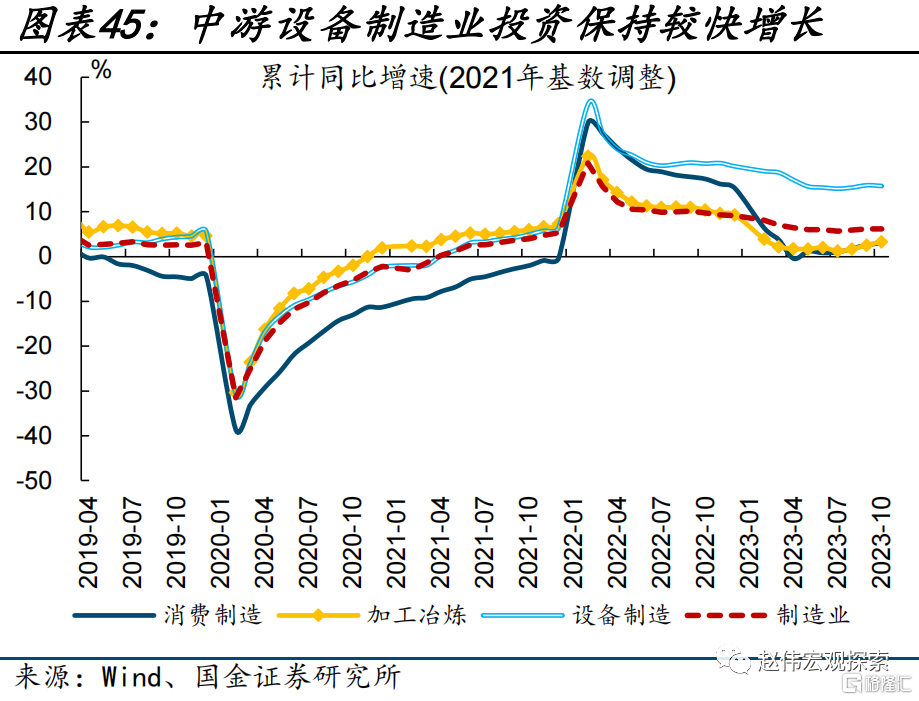

2024年出口形势难见起色,加之2023年制造业企业盈利状况整体并不理想,或对制造业投资能力和意愿产生拖累。2024年全球经济进一步放缓,出口份额保持韧性的情景下⑥,出口增速较2023年或出现微降(预计2023年-3.0%,2024年-4.0%)。2023年前三季度工业企业利润同比-9%,全年来看盈利状况也难言理想,这会对2024年制造业投资意愿形成直接压制,外需承压也将间接压制制造业投资。综合考虑海外需求、国内地产链、企业利润及物价等因素,2024年制造业投资预计略降至5.1%(2023年预计6.0%)。

⑥东盟、俄罗斯等“一带一路”国家或对我国出口份额形成支撑,叠加我国低成本的竞争优势,预计 2024 年出口份额依然维持在历史高位、基本不变。

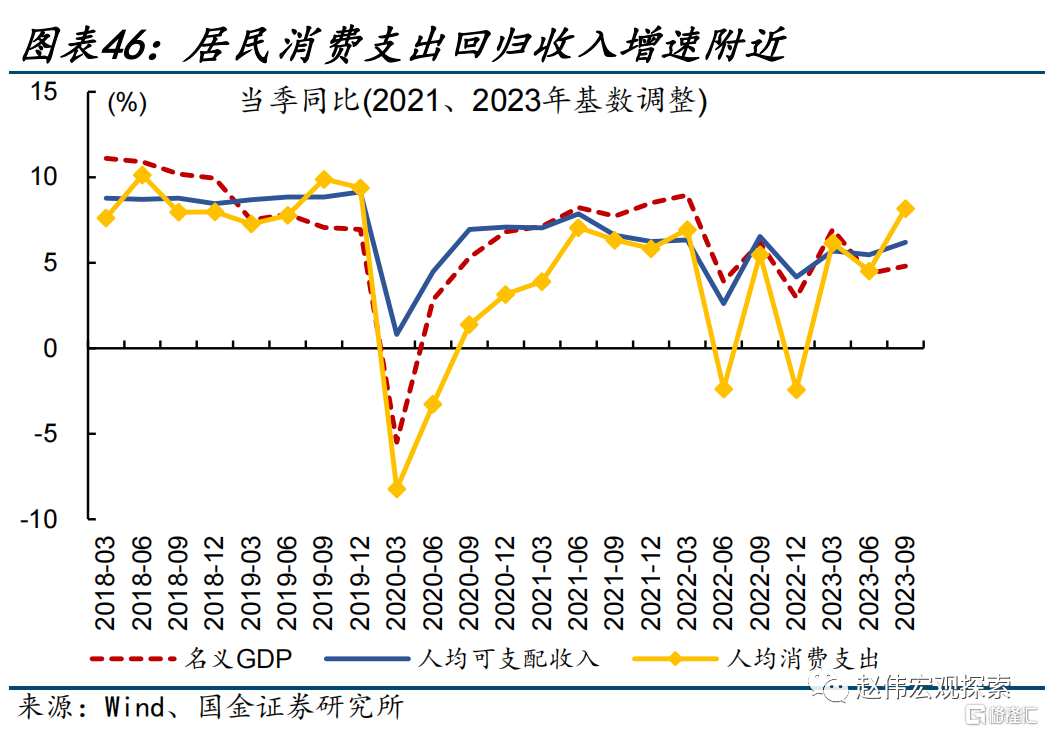

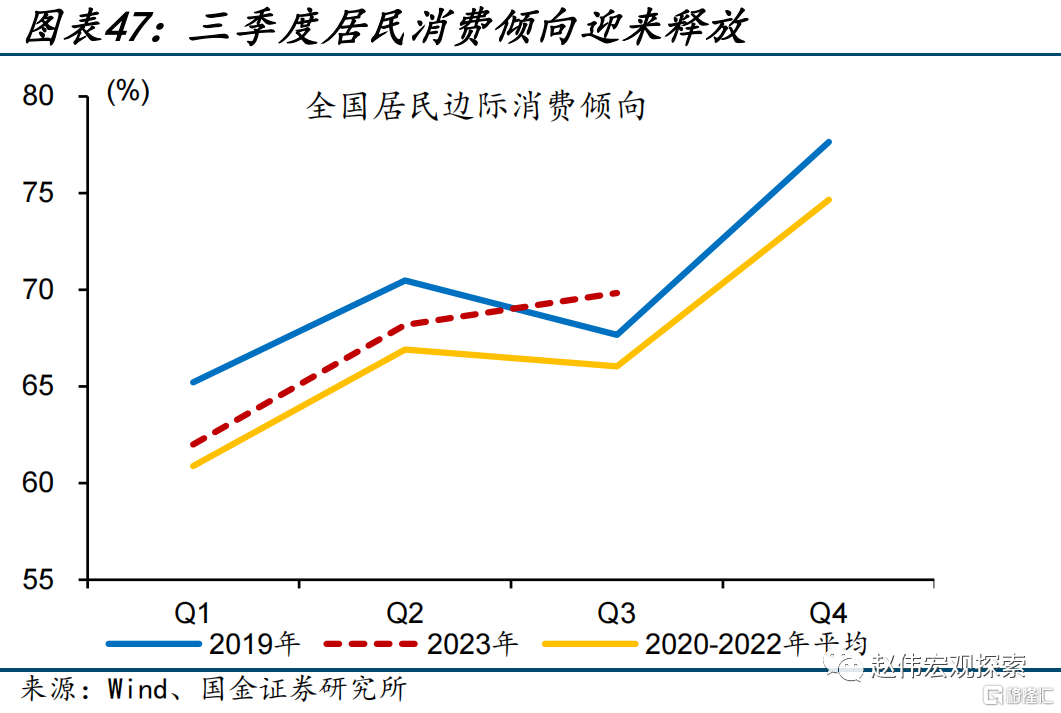

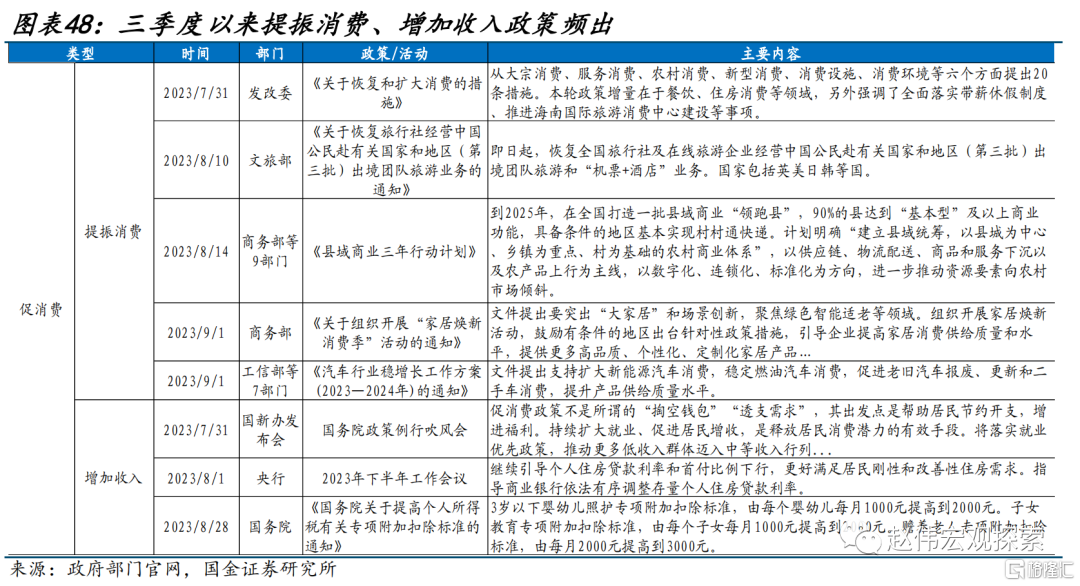

2024年,消费增速或进一步向收入增速收敛,回升到5.3%左右,重点关注社会集团类消费行为的修复情况。截至2023年三季度,居民的边际消费倾向已修复至疫情前的状况,人均可支配收入累计增速修复至5.2%(两年复合增速4.7%,疫情前稳定在8%左右),社会消费品零售总额累计增速6.8%(两年复合增速3.7%,疫情前10%左右)。预计疫情冲击、基数影响减弱之后,消费增速向收入端的收敛延续、带动消费小幅改善。社会集团类消费活动的修复幅度,对总消费增速的影响更关键,相关政策的变化值得密切关注。

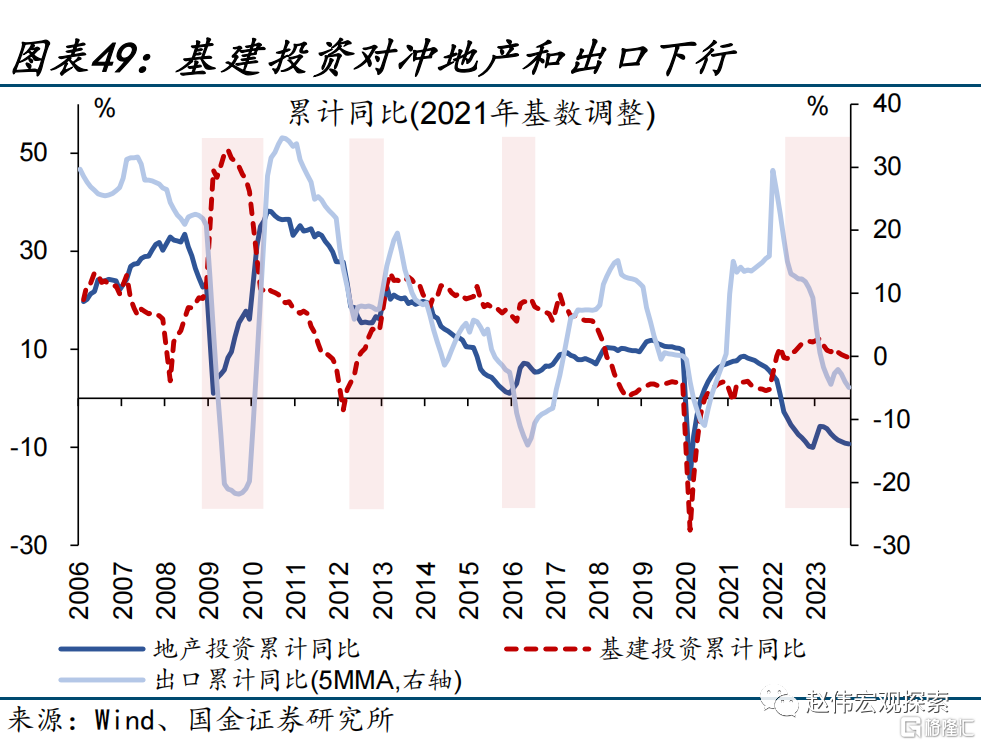

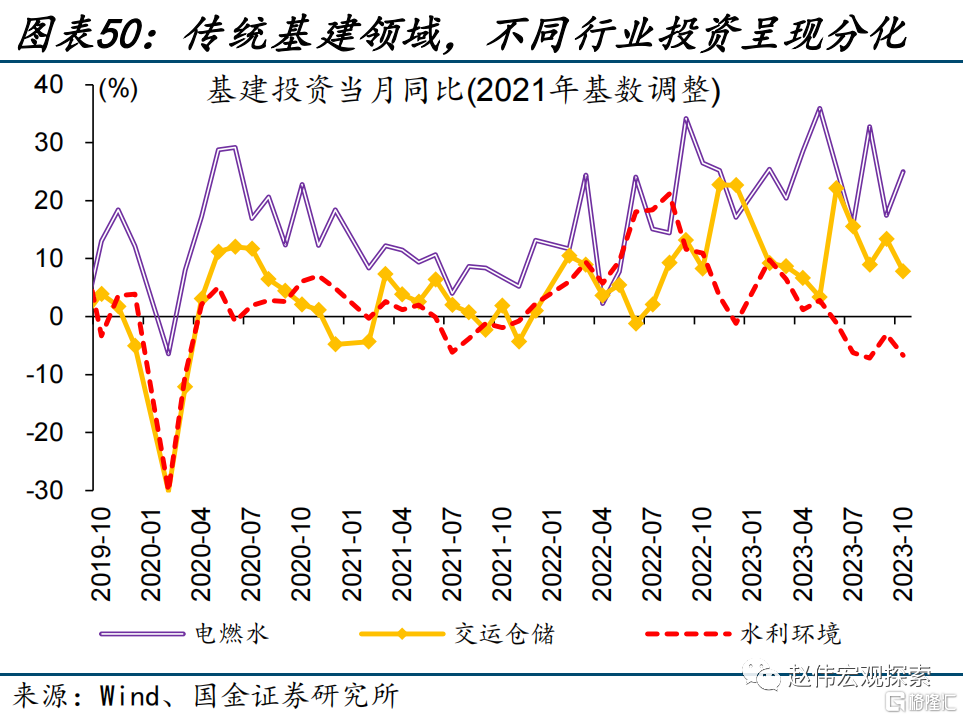

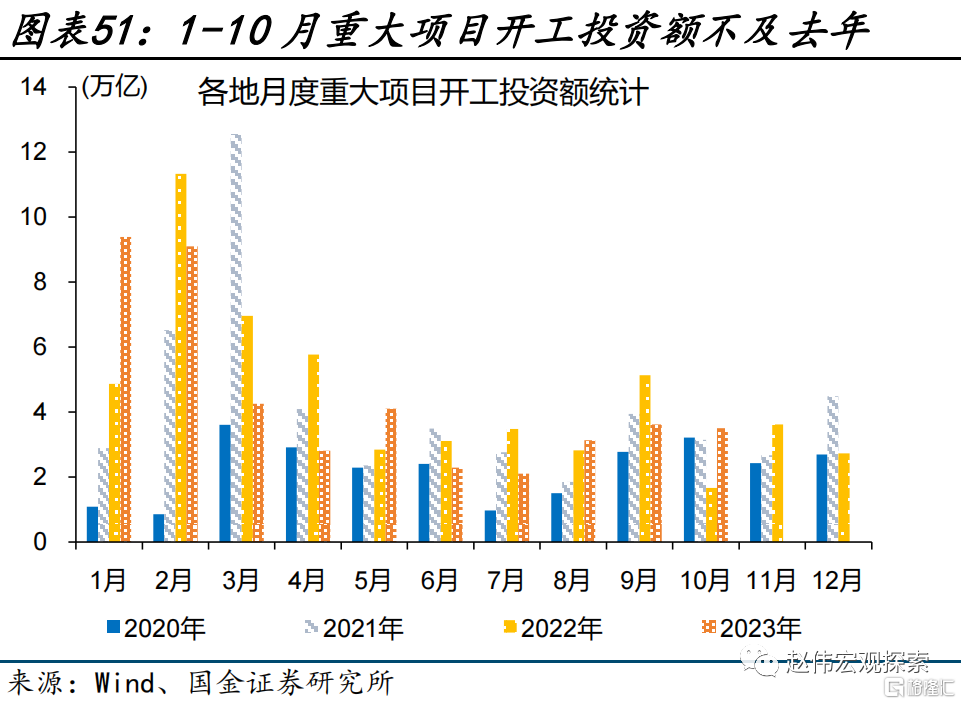

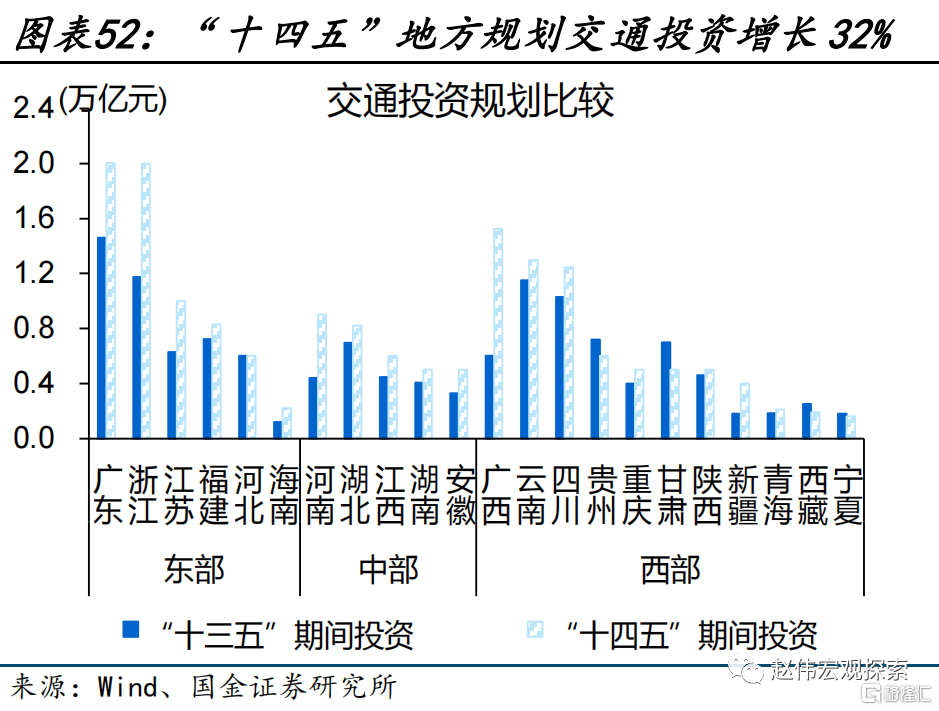

逐项整理后会发现,经济亮点可能需要回到政策本身寻找。为保证经济转型“稳中求进”,更可能通过“中央加杠杆”的方式支持财政发力,直接支持基建投资、间接支持消费,地产政策聚焦“三大工程”等。2023年前10月,各地月均重大项目开工投资额4.4万亿元,低于2022年的4.8万亿元。有效项目不足的情况下,加快“十四五”项目建设或成加快实物工作量落地的关键⑦。参考各地规划,“十四五”交通投资规划增长32%,对应相关领域投资未来三年平均增速9.8%,仍有较强后劲;此外,水利投资或在中央新增国债支持下明显增长,特高压、“东数西算”等新型基建项目也可能是重要发力点。

⑦多地 2022 年审计报告显示,项目储备不足、前期准备不充分等是导致专项资金闲置、难落地的重要原因之一。2023 年前 9 月,地方基建类项目月度审批规模近 2500 亿元,低于 2022 年月均近 6200 亿元的审批规模,缺乏项目储备等或对财政资金发力产生掣肘。后续除了财政资金加码外,提前储备申报项目、加大项目前期要素支持,重点支持“十四五”规划优质项目等亦是加快实物工作量落地关键。

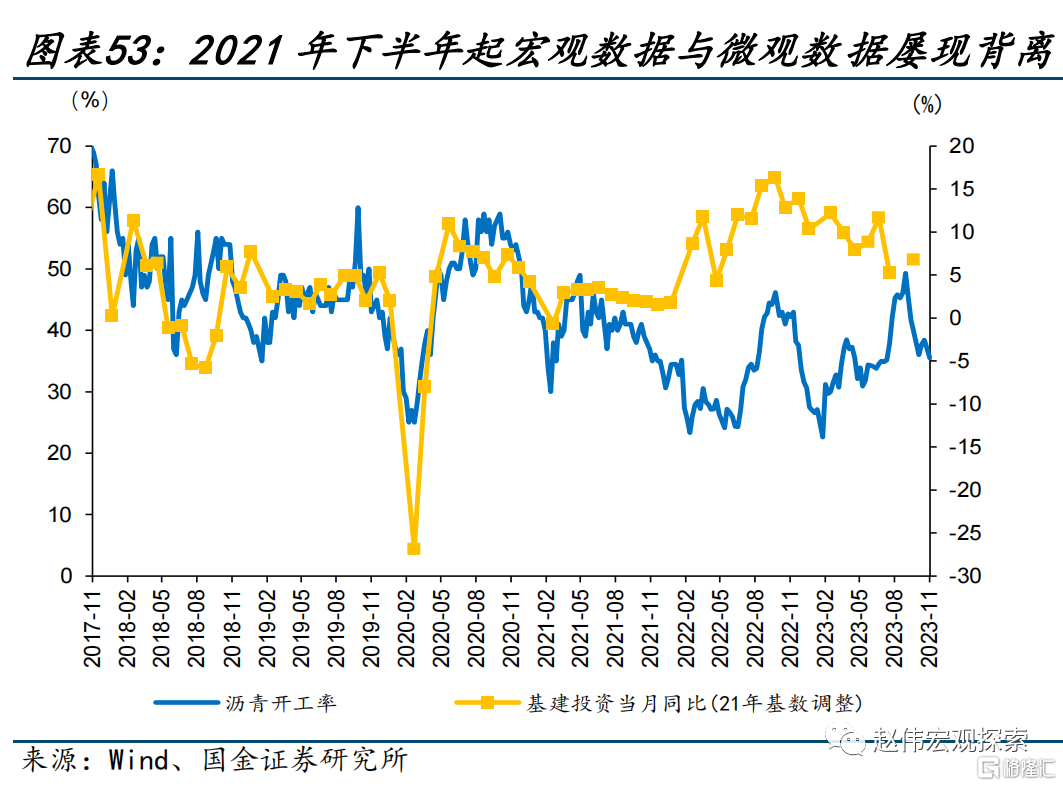

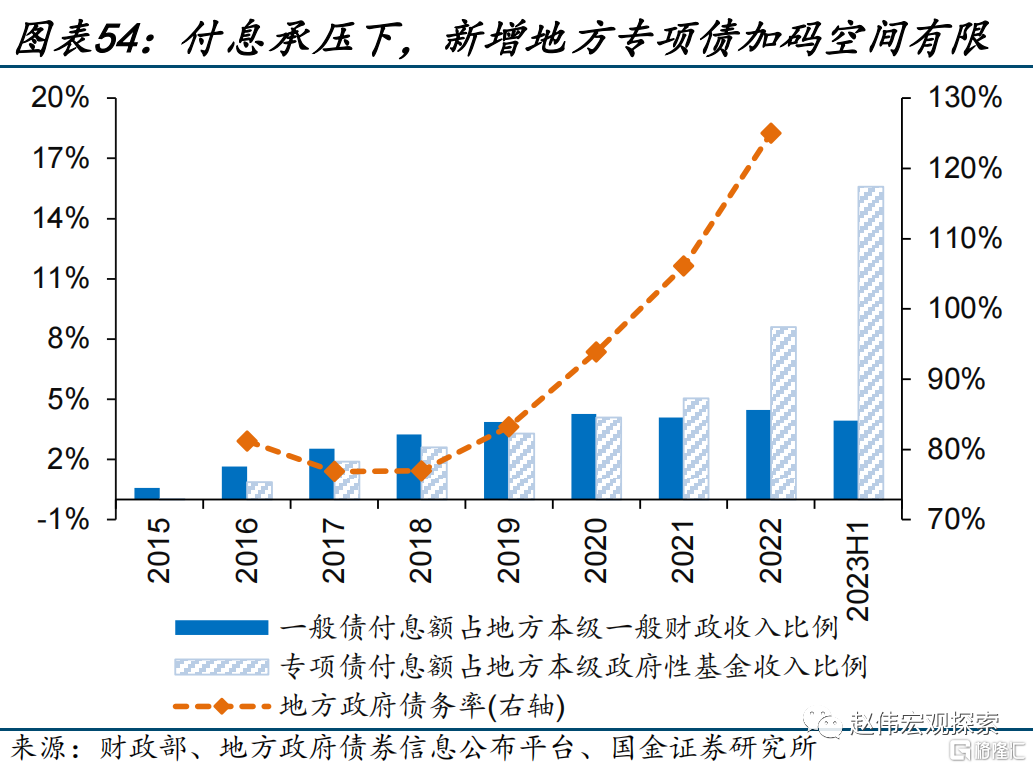

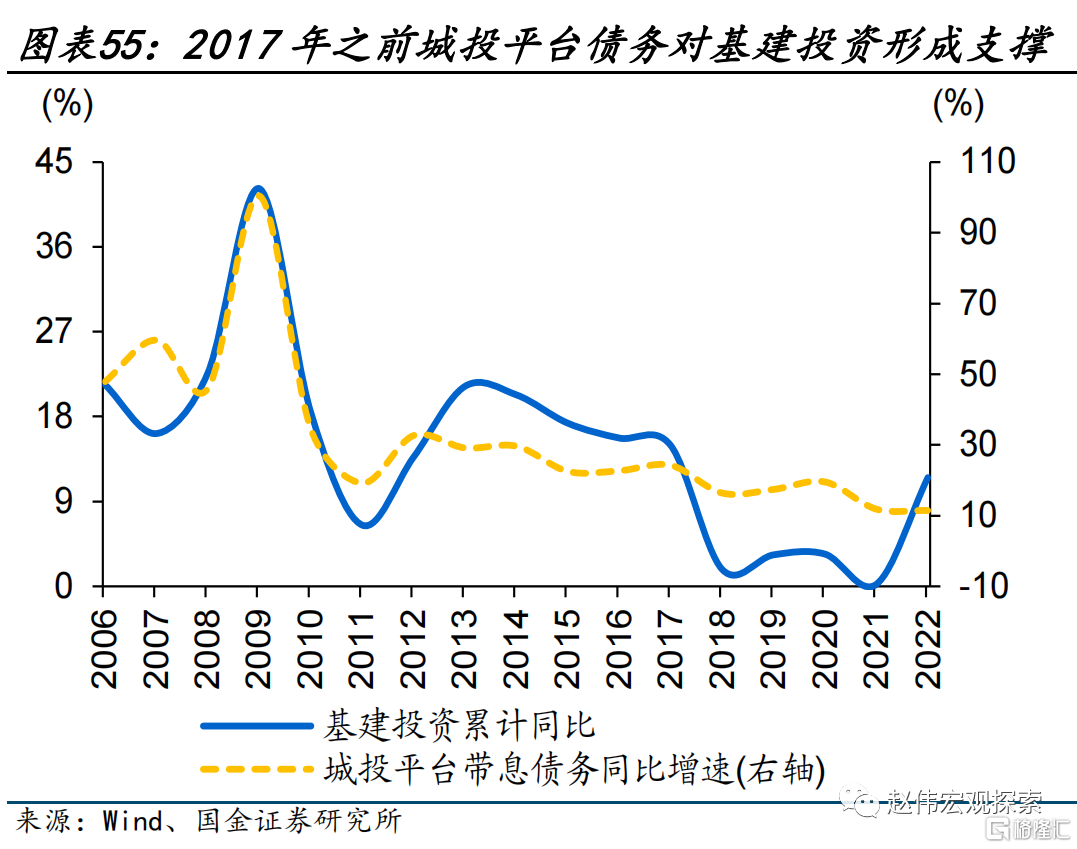

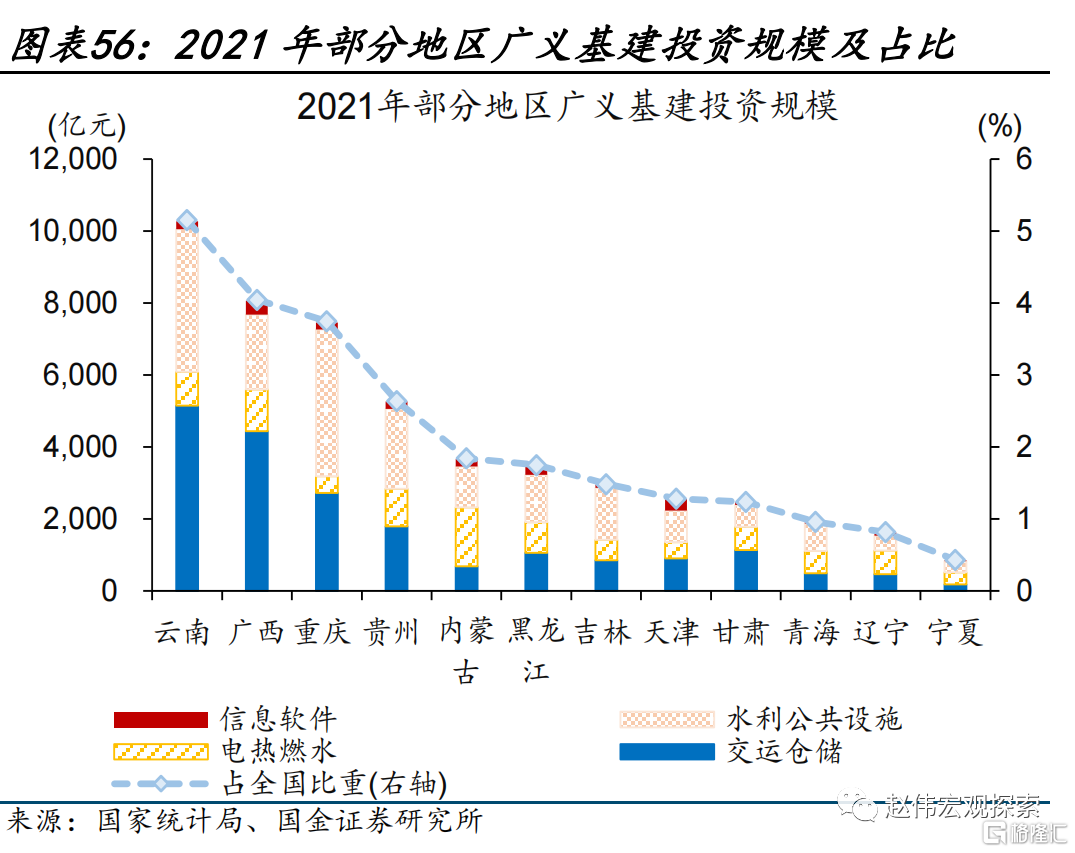

展望未来时,务必留意当下与过往周期运行机理上的变化;事实上,中央“扩表”、地方“化债”背景下,政策传导机制在加快重塑。表象上,我们已经看到2022年以来基建投资与沥青开工率走势的持续背离;深层次,我们需要留意政策传导的微观机制在变化。2017年之前城投平台债务,对基建投资形成了有效支撑;“防风险”背景下,集中“化债”的省份投资很难做出“增量”。然而,12个偿债压力较大省市,广义基建投资全国占比约25%、交运仓储类项目投资额占比约30%(2021年计)。政策发力更强调“结构”调整的深化,会导致财政政策和货币政策的乘数效应下降。

三、破冰之旅:稳中求进 vs 改革深化

旧疾纷扰之下,“求变”的力量也已蓄力成型,渐进式改革的思路似乎已现初型,对内对外的政策优化也都在加快推进。2024年,“破冰之旅”的序幕或已揭开。

(一)短期破局:中央“扩表”、地方“化债”

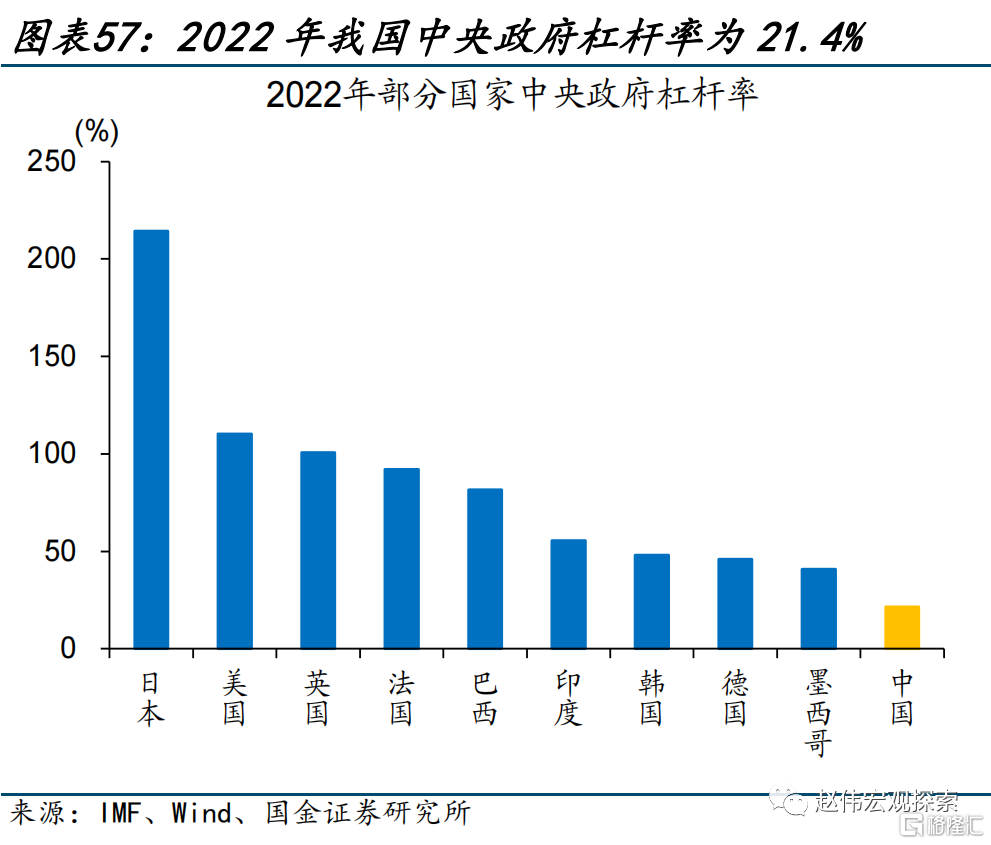

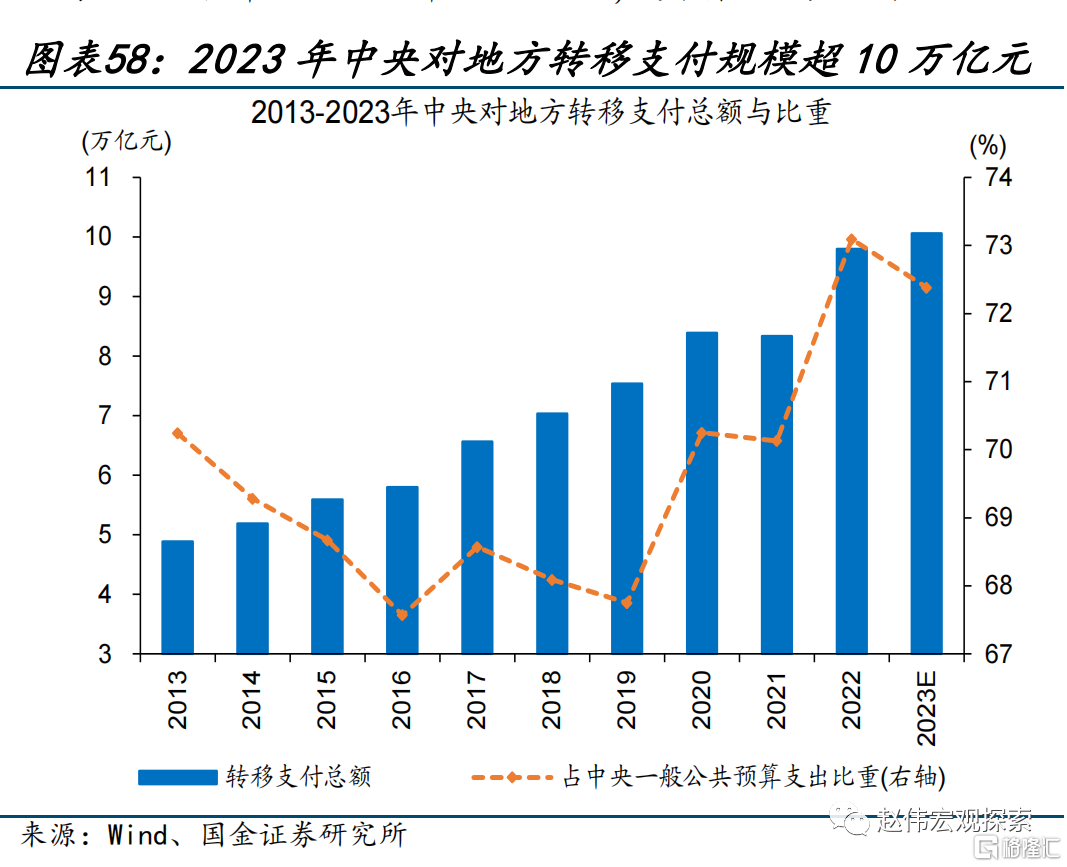

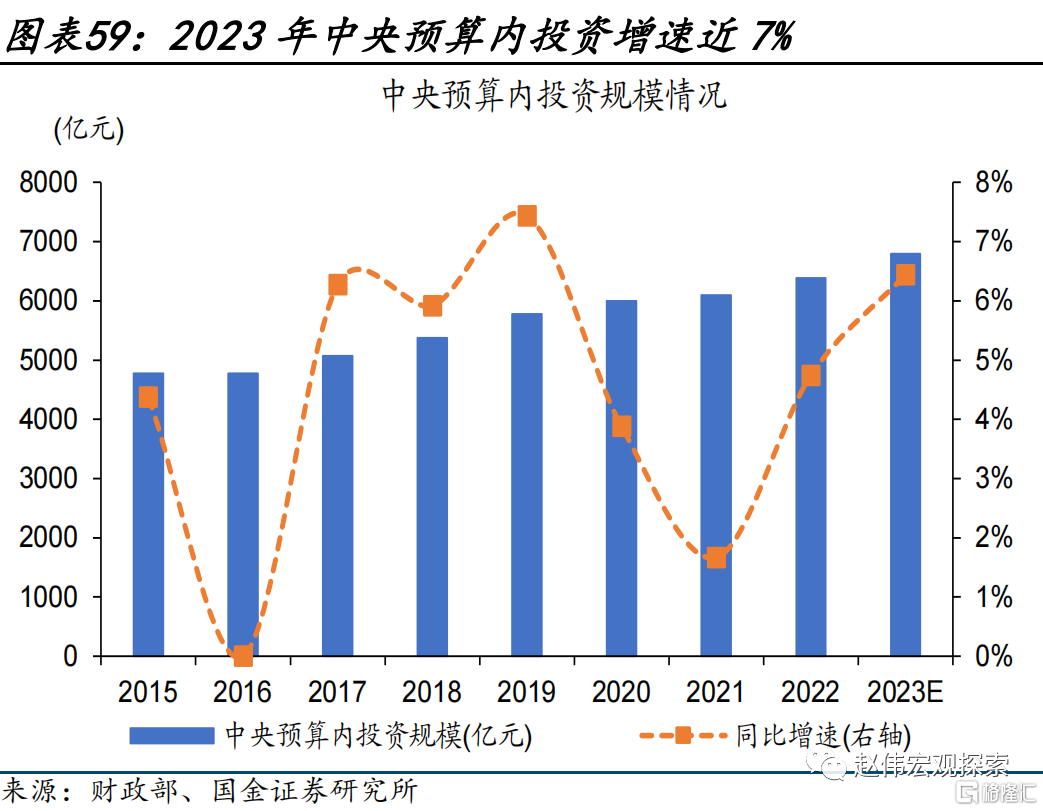

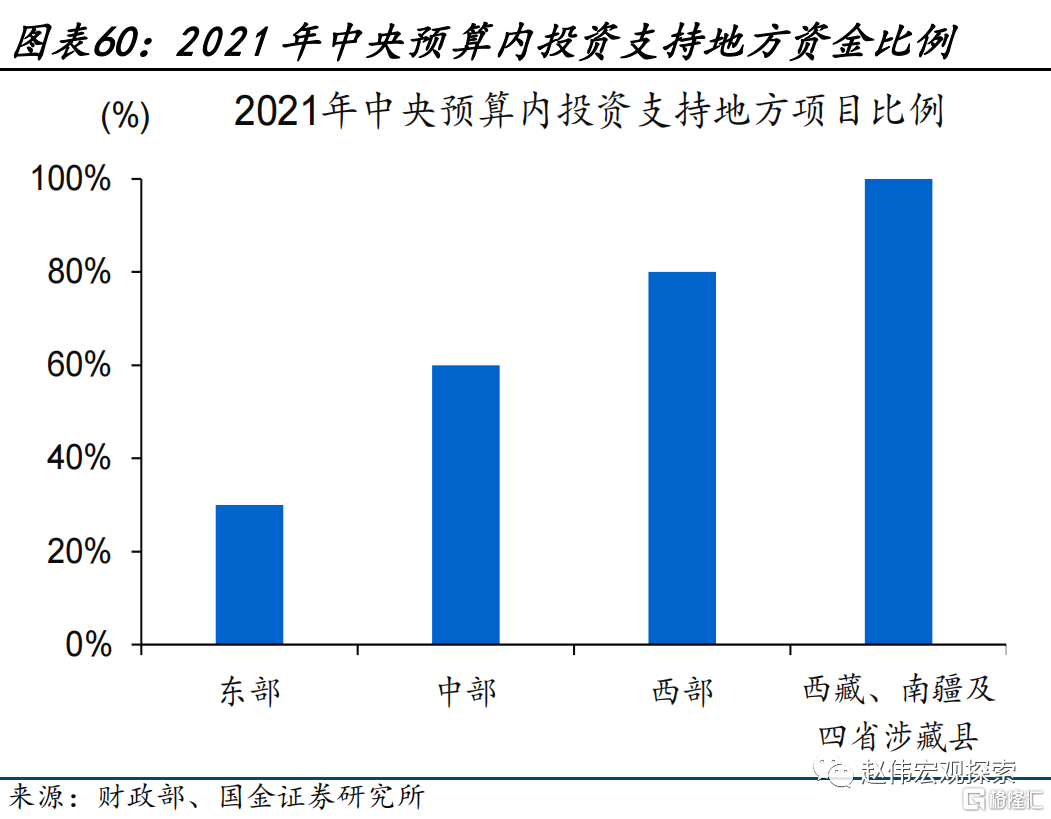

我国眼下处于经济转型的“攻坚阶段”,统筹稳增长、调结构与防风险之间的关系,显得格外重要。国内需求不足、企业信心不稳的背景下,需要政府加大支出力度、稳定需求和信心;地方“化债”过程中加杠杆能力受约束,需要中央政府加大支持力度。可以进一步加大中央预算内投资、转移支付、中央预算稳定调节基金调入等支持,提升中央对地方项目补贴比例、加大缓解地方项目配套资金压力等,实现有效支持。与海外主要经济体相比,我国中央政府杠杆率处于较低水平、2022年仅21.4%,具备加码空间。

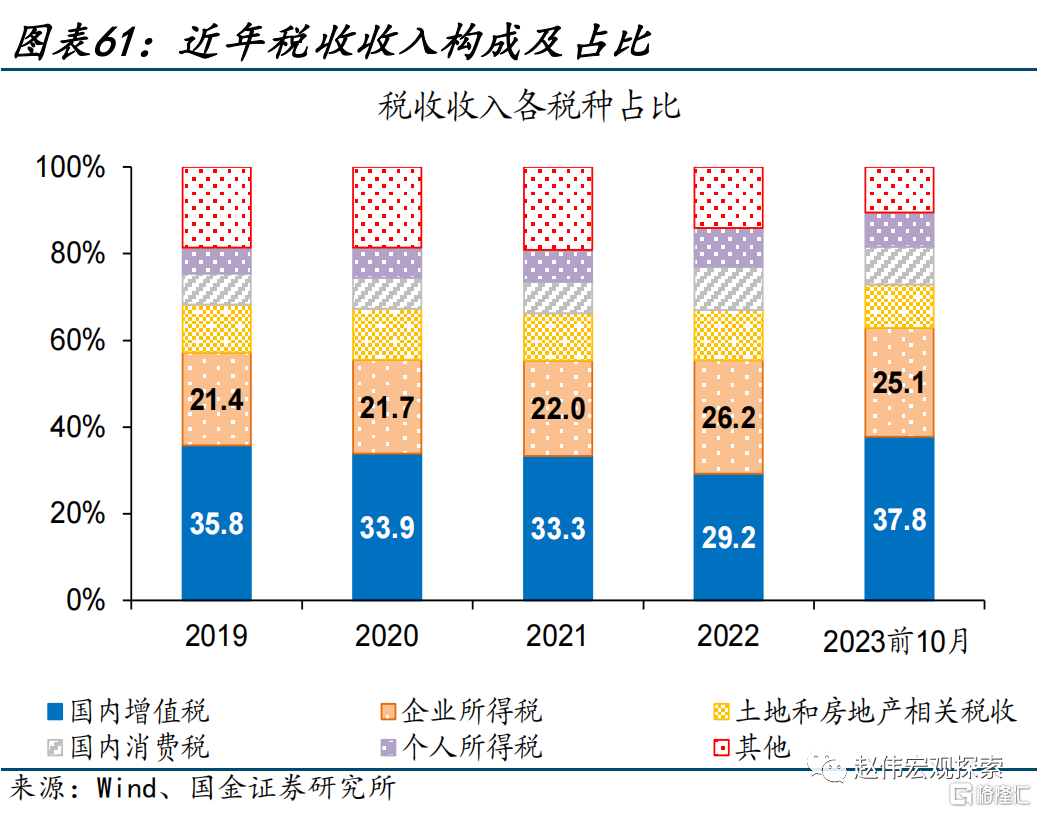

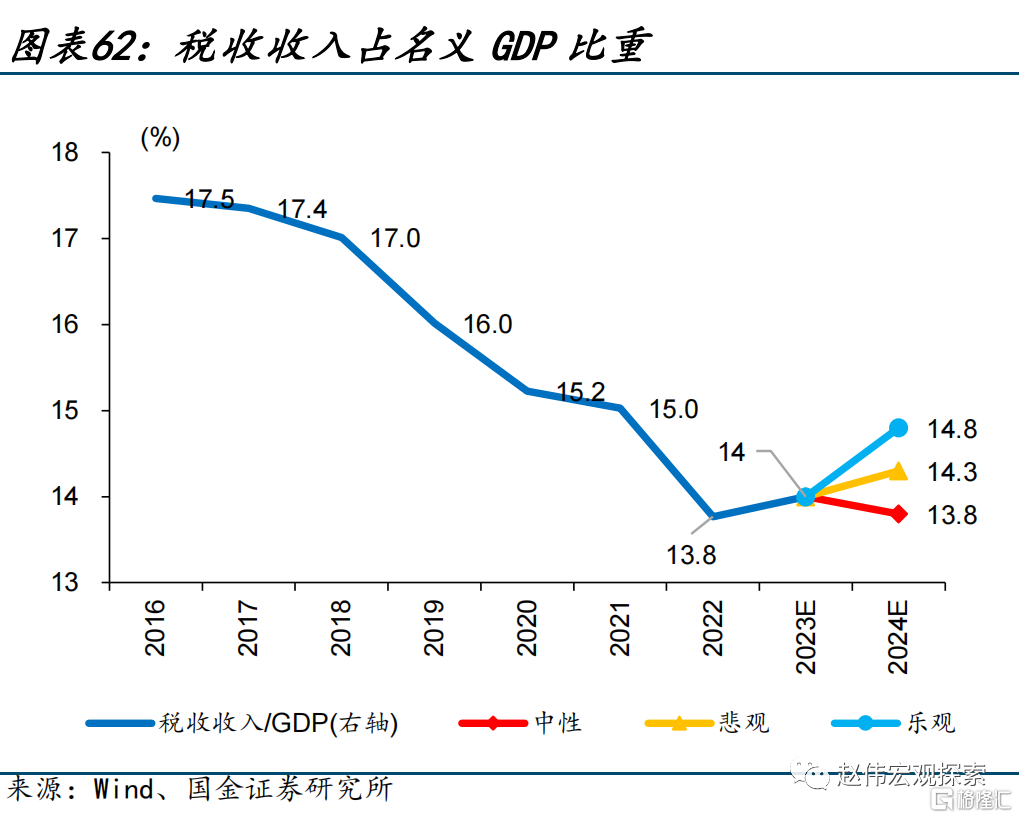

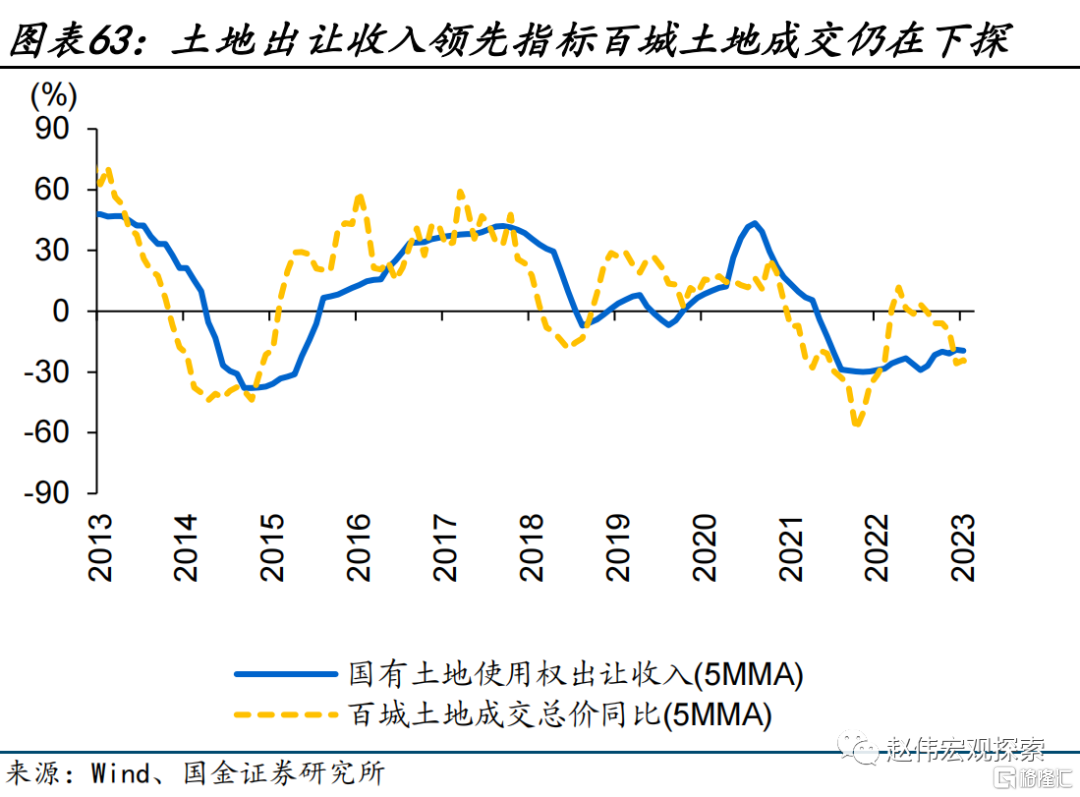

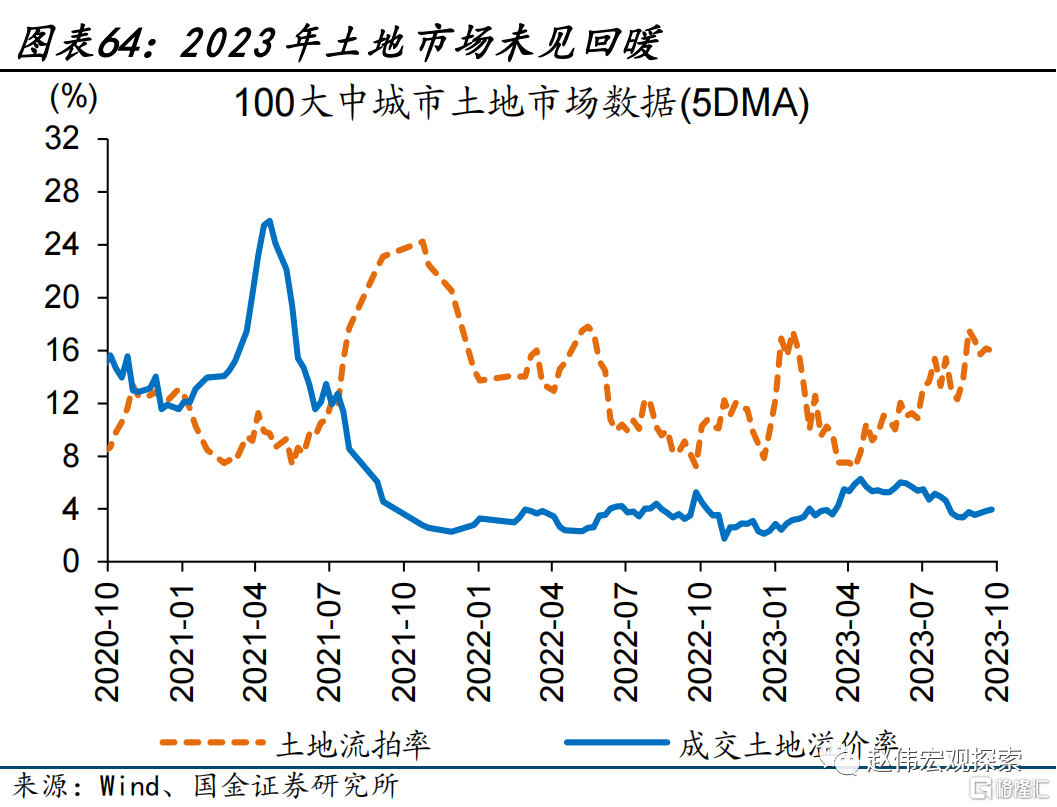

我们可大致情景分析下,没有新增“扩表”政策的背景下,可支持的广义财政支出增速大致在5%左右,明显低于2016-2020年10.8%的平均增速。中性情境,假设2023年、2024年名义GDP分别4.8%、6%,税率分别14%、14.3%,对应税收收入增速分别5.4%、9.4%;非税收入与资源品价格波动关联密切且存在一定周期规律,两年增速分别-5%、0%⑧;土地财政支持下的政府基金收入增速,两年分别-15%、0%;结转结余、资金调入,两份分别补充1.9万亿、1.7万亿元⑨;赤字率3%、地方新增专项债3.8万亿元。土地财政连续两年显著低预期之后,2024年能否平稳运行等,还需要紧密跟踪。

⑧非税收入增速变化较大,与资源品价格波动有很大关联,且存在一定周期规律。2023 年前 10 月非税累计同比-3.8%,中性情景,假设 2023 年和 2024 年全年增速分别为-5%和 0%,对应一般财政收入增速分别为 3.5%和 7.9%,2024 年一般财政收入较 2023 年多增1.5 万亿元左右。

⑨2023 年调入资金及使用结转结余预算安排近 1.9 万亿;其中,从地方预算稳定调节基金调入及使用结转结余 1.17 万亿元,中央财政资金调入 7250 亿元。按照 2023 年预算安排及财政支出情况推算,若不考虑万亿国债中的 5000 亿元资金结余,中性情景 2024 年中央预算稳定调节基金、结转结余调入额或在 6000 亿元左右,地方预算稳定调节基金及结转结余规模在 1.1 万亿元左右。

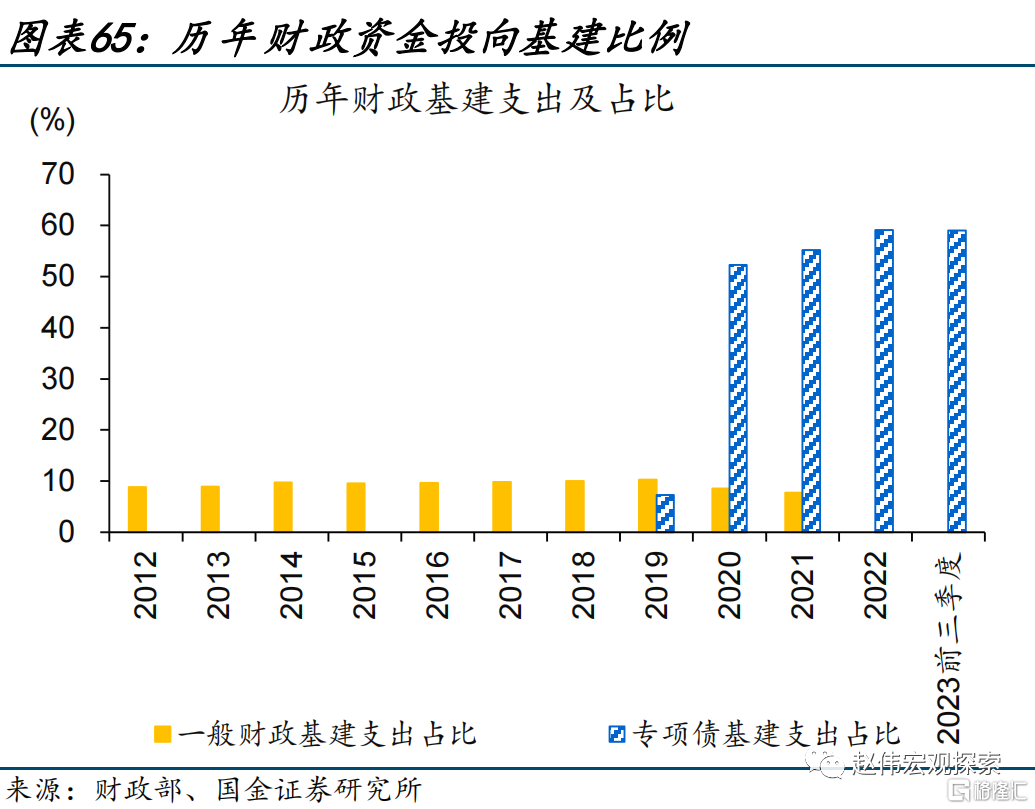

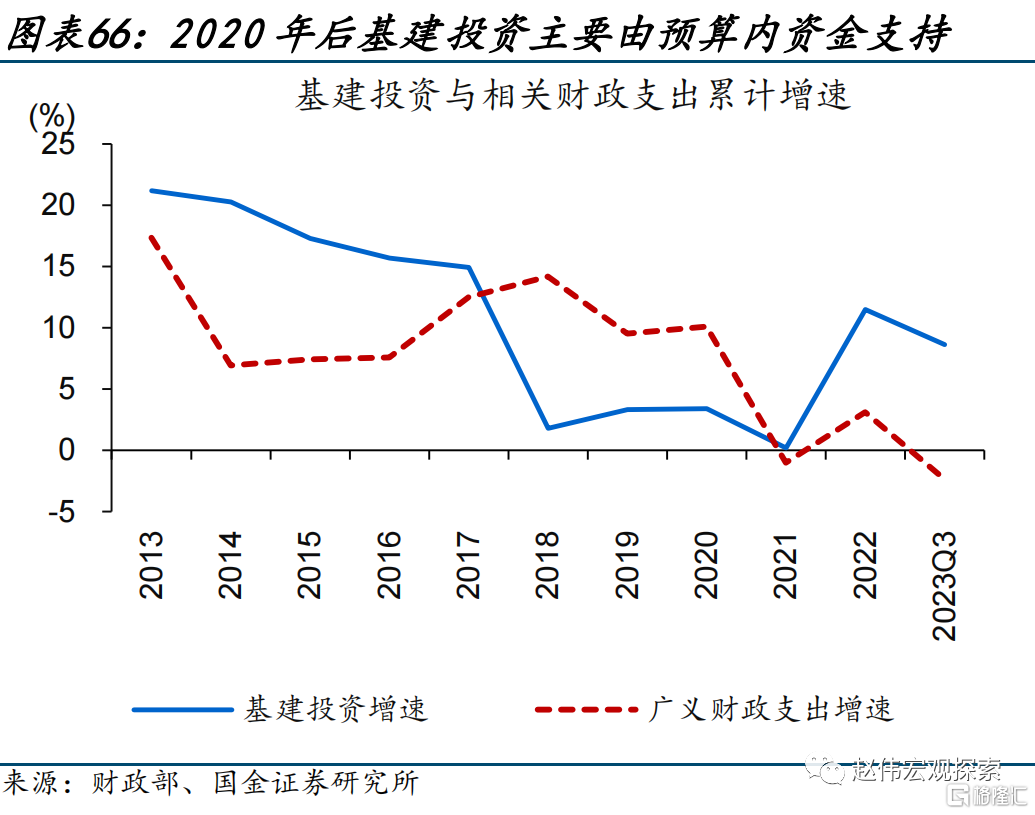

出口、制造业、地产、消费等传统相关领域,2024年修复空间有限或存在下行风险;导致通过财政发力,支持基建、维稳经济的必要性上升。近些年,“化债”过程中伴随着地方财政资金管理的规范化,基建投资的资金来源也转向预算内为主。2018年之后,广义财政支出增速大多时候高于基建投资增速本身。广义财政支出总规模2023年预计在37万亿元左右,同比增速每“抬高”5个百分点,需要“补入”的资金支持大致在2万亿元量级。10月底万亿国债增发,虽有5000亿元安排于2023年底下达使用,但落地形成实物工作量或主要在2024年。此外,或还需中央财政、“准财政”等提供一定支持。

中央“扩表”的方式有很多,提高赤字率即是重要手段;除了中央预算加码外,政策性开发性银行新增信贷、金融工具等“准财政”也是潜在的补充路径。2023年前10月,政金债净融资规模为4000亿元、明显低于2020-2022年同期的超两万亿元;同时,PSL新增规模亦处低位,年初以来仅在2月发行17亿元。依据过往经验,稳增长压力较大时,在PSL和政金债支持下,政策性开发性银行新增贷款明显增长,占当年新增贷款比例最高可超15%,且政策性开发性金融工具流程灵活、投放较快。