AI的热潮,依然没有半点消退的迹象,反而出现更大的加速。

中国的春节还没过完,Open AI就甩出了超级王炸--视频生成应用sora,不用不知道,一用全是惊喜。说一句话,就可以生成的短视频,居然比一个人工团队折腾几天做出来的还要好。

不得不承认,AI的技术进步真的是一日千里。国内有大佬就公开表示,通用人工智能(AGI)的到来,比原先计划大大提前。

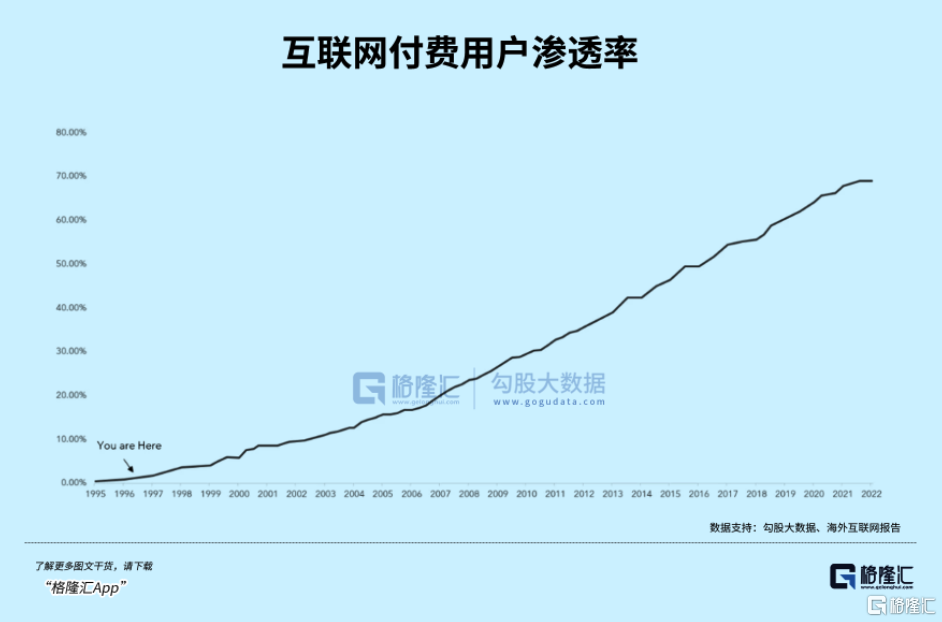

如果把现在的AI应用比成1996年的互联网,后面的井喷是毫无疑问的,这不仅是应用层面,是改变世界的力量,也是造富机会的井喷。

问题就变成,作为有幸见证这一代伟大技术变革时代的你和我,如何抓住这个千载难逢的投资机会呢?

01小学生才做选择题

在研究美股的时候,笔者发现一个挺有意思的事情。

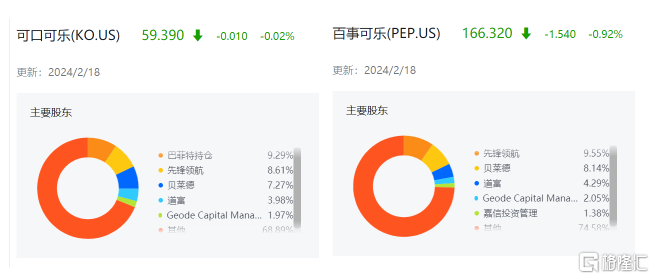

在几乎所有的美国大型公司的前五股东里,都会发现贝莱德、先锋、道富的身影。

比如苹果、微软、英伟达等科技巨头:

还有传统得不能再传统的可口可乐和百事可乐:

这是什么概念呢?

用早些年比较畅销的,讲述美国犹太财团的书籍来概括,那就是他们已经统治世界。

这当然有吸引眼球的意思,但美国的金融财团,像犹太人建立的贝莱德、先锋、道富,还有昂撒人创立的洛克菲勒、花旗等,已经成为全世界金融市场最顶级的力量。

不过,今天我们不是要吹捧这些财团的神话,而是从中道出一个简单的投资理念:

如果看好一个行业或者几个行业,最好的投资方式,不是去比较哪家公司好,哪家公司坏,而是把行业内有实力的公司,都买下就可以了。

比如可口可乐和百事可乐,普通投资者总是纠结于可口可乐好还是百事可乐好,然后挖空心思去研究,为的是证明买可口可乐不买百事可乐,或者买百事可乐不买可口可乐,但在聪明且有实力的投资人,这种事就是浪费时间。

既然确信可乐这个赛道好,最优的投资方式就是可口可乐和百事可乐都买,如果实在觉得可口可乐要好一些,那给可口可乐的仓位多点就是了。

因为可乐这个赛道的需求、竞争格局、增长前景、企业基本面、投资回报率,等等等,都已经非常的公开化,可以说基本没有什么秘密可言。可口可乐和百事可乐的双寡头局面也已经定型那么多年,丝毫看不到有什么东西能够颠覆它们,唯一的可能就是大家都不喝可乐了,但这种可能性几乎等于0.

用一个现在很流行的梗来说,那就是“小学生才做选择题,成年人全部要”。

02“全家桶”的投资模式

回到AI的投资,过去一年多相信有的人赚得盘满钵满,也有的人强烈踏空,心生遗憾。

首先值得肯定的是,AI这个足以改变世界的技术革命,才刚开始,如果硬要给他一个时间点,我倾向于它类似1996年的互联网,基准是付费用户的渗透率。

所以,拉长时间看,并没有踏空一说,因为后面的时间还很长,机会还很多。试想一下,1996年的时候,亚马逊还没有上市,google、meta都没成立,即便10年之后的2006年,买入亚马逊,到现在依然有80倍的涨幅。

这也充分说明,一个足以改变世界的技术革命,绵延的时间跨度是如此之大,造富机会是如此之多,根本不需要过度担忧上不了车。

问题只是,到底应该以什么样的策略去投?

套用前面的叙述,策略其实非常简单,那就是:对于各个领域排名靠前的AI公司,都买入就是了。

你没有必要殚精竭虑去研究GPT-4好还是GEMINI 1.5强,为了证明其中一个能够吊打另外一个。因为事实上都差不多,即使聚光灯都在open AI,也不代表google已经落后,毕竟google的AI,曾经是遥遥领先的存在,还记得2016年的阿尔法狗战胜人类围棋冠军的事吧。

有人说google的AI起了个大早,赶了个晚集,当年明明坐拥AI领域最富盛名的Hinton教授、以及Ilya Sutskever等一种牛人,却硬生生地被小弟open AI反超。更讽刺的是,open AI能做出chatGPT,依靠的还是google划时代的transformer 架构,open AI的首席科学家,正是Ilya Sutskever。现在,Hinton辞职了,当年写出transformer架构的8个人,全都离开了google。

所以,google没戏,不值得投资。

这样的结论,其实等于只买可口可乐,而放弃百事可乐,虽然这样的投资也没什么错,比如巴菲特就很钟情于可口可乐,但对于百事可乐没什么兴趣,但贝莱德、先锋、道富却完全不同的策略,他们就是啥都要,反正有的是钱。

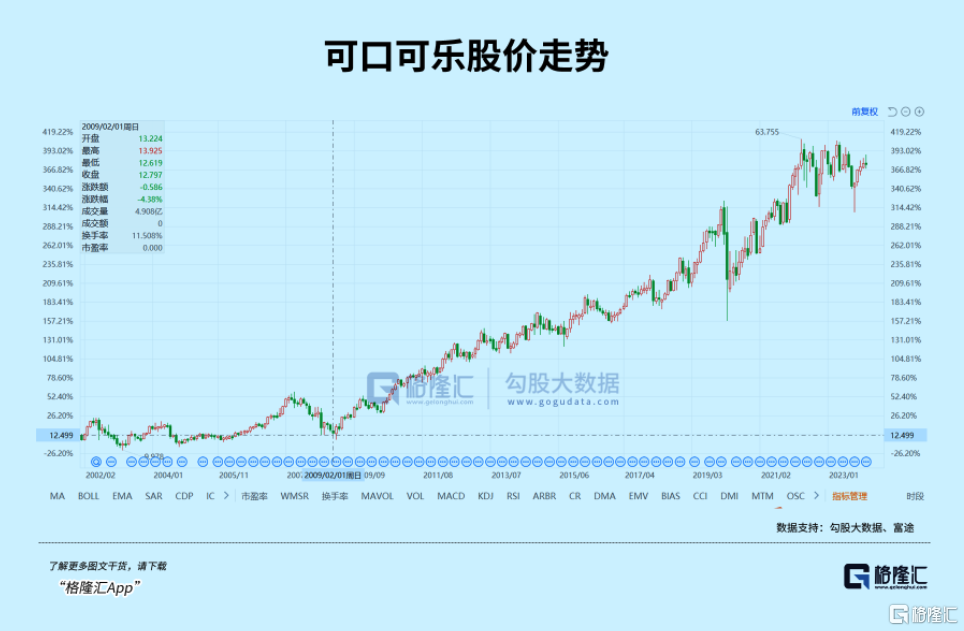

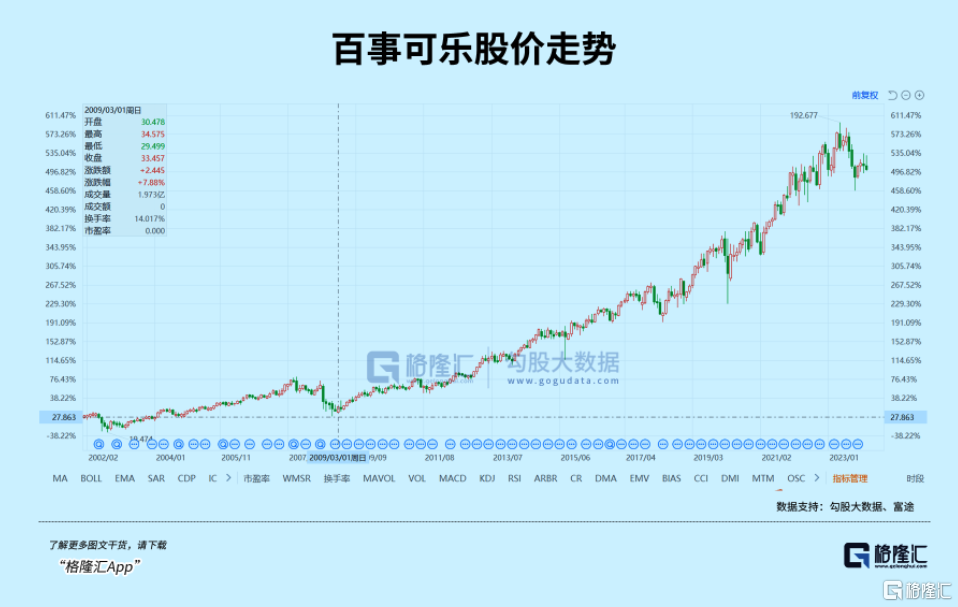

口说无凭,直接上数据。

2009年金融危机到现在,可口可乐的营收增长了20%,净利润增长了55%,股价增长了5倍;同期的百事可乐,营收增长了111%,净利润增长了54%,股价增长了4倍多。

两者的盈利和股价增长基本同步,你可以说百事可乐的营收增长质量要差一些,但这些并不影响你买入百事可乐的投资收益。

所以,如果不想错过AI的投资机会,最好的做法还是贝莱德,现在美股上的AI公司,贝莱德们都有持股,即使像unity、Roblox这类小票都不放过。

他们是真的想明白了,最后到底是GPT牛一点,还是Gemini牛一点,又或者微软的业绩增速高点,还是google更有成长性,根本不重要,重要的是你的仓位都买入了微软和google,他们谁胜出,你都是赢家。

这就叫多面下注,稳赢。

03把炒股玩成风投

其实,贝莱德的做法,类似于风险投资,只不过这些比起风险投资更好,因为这些公司已经已经上市,有完善的信息披露机制,对于公司的研究和展望更容易,不像风投那样要冒那么高的风险。

把他们的玩法看明白,完全复制贝莱德做法的国内投资机构,高瓴是其中一个,也可能是最著名的一个。他们的做法也是投赛道为主,看好新能源赛道,就把这个赛道里排名靠前的公司都买了,比如动力电池的宁德时代、比亚迪,电动车的比亚迪、蔚小理,还有生物医药的众多公司。

这种“全家桶”模式的好处在于只需要搞清楚赛道是不是好赛道,就可以了。押注这些赛道的好公司,获取收益也非常简单,只需要躺平就可以了。

当然,赛道里的公司最后的发展可能有差别,这个公司业绩兑现好一些,股价涨得高一些,那个公司相对弱一些,甚至有公司高开低走,最后泯灭众人。这是另外一个问题,也就是仓位比例的设置,以及仓位的即使调整。

因为经过一段时间的验证,各家公司的发展情况,业绩兑现,基本面都会有变化,做得好的加持,做不好的减持,做得实在太烂的,清仓即可。

这样的操盘是不是简单多了?

股市为什么总是有7亏2平1赚之说,又为什么明明很简单的赚钱道理,说出来人人都懂,但真正赚到钱的很少?

这个事,巴菲特算是看得最通透的。

亚马逊创始人贝佐斯说过一个小故事。

有一次他问巴菲特:你的投资理念非常简单,为什么大家不直接复制你的做法呢?

巴菲特回答到:“因为没有人愿意慢慢地变富。”

做股票投资,其实并没有特别深奥难懂的东西,如果拆解那些著名投资人的投资框架、投资逻辑,你会发现,都是很简单的常识性的东西。而且这些人到底买了什么,什么时候买,什么价位买,什么价位减持,都是公开信息,你可以什么不懂,就是简单地抄袭,都可以赚到钱。

只不过,大家都想一夜暴富而已。当你总不愿意慢慢致富的时候,实际上你就跟亏损挂上钩。

著名的股票投资家彼得林奇,曾经的说过:

“让我十分困扰的是,人们其实很在乎自己的钱。比如当人们买冰箱的时候,会看买家的评价,买个微波炉也会看,买车的时候也是精挑细选,到处咨询,仔细研究。但当他们只在公交车上,听到某些股票的小道消息时,就会迫不及待拿出半生的积蓄满仓杀入,生怕赶不上。”

这其实就是典型的一夜暴富思维在作祟,我相信不管是巴菲特,还是贝莱德的董事长,买股票的时候都不会这么想。

做投资太着急,就会沉迷于在烂池塘里抓泥鳅,看起来很刺激很兴奋,但结果出了一身泥之外,那几条小泥鳅,够你吃一顿吗?为什么不去大海里捞鲸鱼?

04结语

人工智能技术的突破,可能是很多人一辈子都难得一见的大机遇,这里面的投资机会很多。能够见证和参与这个大时代,是我们这一带人的幸运。

所以,不必做无谓的纠结,应该积极投身其中。

我知道现在有不少人还在担心是否存在泡沫,不能否认这种担心没道理,毕竟涨得实在太高了。但规避的方法也不是没有,比如选择优质的大公司,像那七大科技股,这些公司本身的盈利能力就很好,估值可能存在一些泡沫,但只要业绩持续有兑现,估值泡沫很容易被挤掉;又比如有很多对冲的工具可以用,大不了财报出来的时候用反方向的期权做好对冲即可。

实在担心,还可以做好仓位管理,持仓比例不要太高,保留更多的现金,等等。

万一泡沫真的破裂,来一次大跌,只有手头有充足的弹药,同样是千载难逢的抄底良机。2000年、2008年两次股市崩盘,成功抄底的人都赚疯了。

至于,会不会出现像2000年科技股泡沫,我看概率不算高。

第一,2000年时的互联网泡沫,很多公司都是新创立的,没有营收,纯粹靠PPT去骗钱,跟贾跃亭一样。现在不一样,AI的概念公司,基本都是大型公司,像英伟达、AMD、微软、google、meta、亚马逊,都是业务非常成熟的公司,财务数据相当优秀。英伟达、AMD可能估值高了一点,但微软不到40倍的PE,google不到30倍。

第二,资本市场也是会自我学习的,经过2000年、2008的泡沫破裂,投资者不会盲目给钱那些PPT公司去烧,现在纳斯达克涨得最好的AI公司,没有一个是新创的,都是久经沙场的老手。

不想错过大时代,同时在风险和收益中打成平衡,“全家桶”的投资模式,不妨尝试一下,钱多就买大一点的“桶”,钱少就买小一点。

最后,讲个历史小片段:

据历史记载,有一次唐太宗走到殿后端门,见到新考中的进士们一个个排着队,规规矩矩地走出来时,心中大喜,情不自禁地说:

“天下英雄,入吾彀中矣!”更多股票资讯,关注财经365!