1、模式:定制家居行业,相较于传统成品家具商业模式更有优势,主要体现在定制业务的预收款模式现金流更好,库存更低。我国目前房产销售以50-130㎡建筑面积为主,房屋实用面积小,对空间利用率有更高的要求,而定制加居恰好满足了这一需求。

上游:人造板材行业,格局分散,门槛极低,各类企业可以获得充足的原料供应,这也导致定制家居无法模仿空调行业通过控制上游核心零件空调压缩机产能进而获得成本优势,为下游价格竞争预留充足空间。

下游:个人消费者以80、90后消费主体为主,装修精力有限,对省时、定制、个性化的定制家居接受度更高。国家出于环保考虑要求新房以精装修为主,地产工程渠道也逐渐发展壮大,但对整体市场空间有一定挤压,C端市场B端化,地产商的议价能力强于个人,此类业务毛利较低,账期更长。本轮地产价格大幅上行后,消费者装修预算更加吃紧,对价格敏感度开始上升,去年出现衣柜行业提价失败的现象。

地产:从地产增速与定制家居的关联度分析看,定制家居营收增速落后地产销售增速12-15个月。一线城市进入新房、存量更新各占一半的时代,而三四五线新房需求占比依然在70-90%以上,所以定制家居与地产的联动性很强。因为橱柜渗透率较高,衣柜渗透率较低,地产下行周期,衣柜负增长的压力较小,橱柜有一定负增长压力。考虑到品类拓展、单客价提升尚有空间,整体业绩增速或好于家电,但因为格局分散,可能因为价格战引发营销费用上升,从而导致利润率不如家电行业。

产能:行业目前大公司产能利用率接近90%,处在高位,以满足下游旺盛需求为主。所以中小厂商也有一定的生存空间。

集中度:定制家具行业的高毛利、高净利润率正在吸引资本快速进入,而且定制家居销售流程长,重服务,存在难以标准化的流程,这也是阻碍行业集中度提升的原因。目前龙头企业正在加紧全国布局产能以图提高响应速度、降低物流成本,从而具备成本优势,巨头全国产能布局完成之日,就是行业价格战开启之时,价格竞争阶段性结束的标志就是行业整体毛利低于30%,新进入者开始望而却步。另外连锁卖场门槛提高,环保等因素也可能倒逼中小企业退出。

2、格局:定制家居综合空间测算较为复杂,从营收规模比较2018年欧派成为行业第一个过百亿营收的企业,尚品宅配、索菲亚以70亿营收紧随其后,然后是营收在50亿以下的三线梯队。细分领域看,衣柜市占率索菲亚11%,欧派5.8%;定制橱柜欧派6.2%,志邦2.0%,目前行业尚未出现市占率超过20%的领军企业。

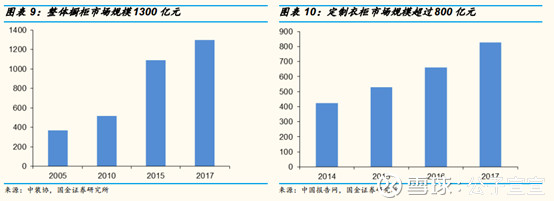

3、空间:目前橱柜空间1300亿,2020年预期2000亿,衣柜800亿,2020年预期1300亿。地产周期有可能阶段性压缩需求。所以行业并非线性增长,2016年底年地产行业调控以来,定制家居企业业绩增速纷纷在2018年二季度开始减速,目前的形势看,可能在19年3季度业绩增速见底,目前还在双杀过程中。

4、壁垒:定制家居行业的进入门槛较低,这种低频刚需消费,现阶段渠道引流的作用某种程度上比品牌建设更重要,这也是为什么从今年开始定制家居企业除了向木门、窗帘、软装家具横向延申的同时,大力布局下游整装企业,从而满足消费者一站式装修采购的核心需求。规模优势带来的成本优势会让企业在行业下行周期的价格战中让得以生存,从而活到下一轮扩张周期提升市占率。(来源:雪球)

更多股票资讯请关注财经365官网!